|

Lassen Sie sich den Artikel vorlesen:

|

Der vorgestellte ETF investiert in Aktien in Europa und hat dabei einen besonderen Fokus auf Dividenden. Investoren erhalten mit dem ETF Zugang zu den 40 aussichtsreichsten Dividendentiteln der Eurozone. Die Dividendenerträge im Fonds werden an die Anleger ausgeschüttet.

Informationen zum Referenzindex – S&P Euro High Yield Dividend Aristocrats Index NTR

Der dem ETF zugrundeliegende Referenzindex S&P Euro High Yield Dividend Aristocrats Index NTR mit dem Symbol/Ticker SPEUHDAN misst die Wertentwicklung der 40 Aktiengesellschaften der Eurozone mit der höchsten Dividendenrendite aus dem S&P Europe Broad Market Index (BMI).

In den Referenzindex werden nur Wertpapiere aufgenommen, die beständige oder gar steigende Dividenden für eine Zeitraum von mindestens zehn aufeinanderfolgenden Jahren aufweisen können. Damit fokussiert sich der Referenzindex nicht nur auf die reine Dividendenrendite, sondern auch auf stetiges, nachhaltiges Dividendenwachstum. Diese Attribute sind es auch, die die Stärke eines Unternehmens widerspiegeln.

Die jeweiligen Aktien müssen eine streubesitzadjustierte Marktkapitalisierung von zumindest einer Milliarde US-Dollar haben (Indexanbieter S&P gibt diese Angaben als US-Unternehmen selbstverständlich nur in US-Dollar an) und ein tägliches Handelsvolumen von zumindest 5 Millionen US-Dollar aufweisen.

Der Referenzindex wird einmal jährlich im Juni ausbalanciert und quartalsweise im März, Juni, September und Dezember auf seine Zusammensetzung hin überprüft. Die Berechnung erfolgt in Echtzeit und wird in den Währungen Euro (EUR) und US-Dollar (USD) angeboten. Der Index wurde erstmals am 31. Januar 2012 publiziert und hat eine Basis vom 16. Juni 2006. (Daten gemäss S&P Dow Jones Indices vom 30. April 2021)

Sektoren-, Länder- und Währungsallokation

Der wichtigste Sektor im Index ist mit einem Anteil von 20,19 Prozent der Bereich Versorger. Es folgen der Finanzsektors mit 16,84 Prozent, der Bereich Industrie mit 16,65 Prozent, Materialien mit 15,43 Prozent, Gesundheitswesen mit 12,75 Prozent, Basiskonsumgüter mit 9,12 Prozent, Energie mit 6,32 Prozent und Informationstechnologie mit 2,71 Prozent.

Es handelt sich zudem um einen Eurozone-Index, der demnach nur in Euro notierende Titel im Portfolio aufweist.

Wertpapiere aus Deutschland haben mit 28,90 Prozent den höchsten Anteil, nachfolgend finden sich Frankreich mit 21,72 Prozent, Belgien mit 9,62 Prozent, Finnland mit 9,50 Prozent, Italien mit 8,69 Prozent, Spanien mit 7,27 Prozent, die Niederlande mit 7,16 Prozent, Portugal mit 3,90 Prozent und Irland mit 3,22 Prozent. (Daten gemäss SPDR vom 30. April 2021)

SPDR S&P Euro Dividend Aristocrats UCITS ETF im Detail

Der ETF (ISIN: IE00B5M1WJ87 – WKN: A1JT1B) kann über verschiedene Handelsplätze in Euro erworben werden. Die jährliche Pauschalgebühr (TER) beträgt 0,30 Prozent und die Ertragsverwendung des Fonds ist ausschüttend. Die Fondswährung ist der Euro. Der ETF nutzt die direkte, vollständig physische Replikationsmethode, notierte erstmals via Xetra am 29. Februar 2012 und hat mit dem Stichtag des 30. April 2021 ein NAV in Höhe von 1,508 Mrd. Euro. Das Domizil des Fonds liegt in Irland. Aus diesem Grund hat der ETF auch eine irische ISIN. Der Investmentmanager ist die State Street Global Advisors Limited.

Die Top 10 Positionen des ETF-Portfolios

Da der Fonds die Wertpapiere aufgrund der vollständig physischen Replikationsmethode direkt erwirbt, besteht zwischen der Zusammensetzung des ETF-Portfolios und der des Referenzindex eine recht hohe Deckungsgleichheit.

Der ETF besteht insgesamt aus 40 Positionen und drei Währungspositionen (Cash-Positionen). Die grösste Einzelposition ist mit 4,99 Prozent Allianz. Auf den weiteren Plätzen folgen mit 4,90 Prozent Fortum Oyi, mit 4,60 Prozent UPM-Kymmene Oyi, mit 4,56 Prozent Deutsche Post, mit 4,36 Prozent Total, mit 4,36 Prozent Bayer, mit 4,05 Prozent Red Electrica, mit 4,03 Prozent Münchener Rückversicherung, mit 3,90 Prozent EDP-Energias de Portugal und mit 3,71 Prozent Siemens.

Diese Top-10-Positionen bringen es auf eine Gesamtgewichtung von 43,46 Prozent. Diese Gewichtung der Top10 sprich dennoch für eine ausreichende Diversifikation. Das Fondportpolio weist noch 30 weitere Einzeltitel auf, auf die sich die übrigen Prozente verteilen (Daten vom 30. April 2021 gemäss SPDR)

Referenzindex und ETF mit respektabler Rendite in den letzten Jahren

Seit der Auflage des ETF am 28. Februar 2012 konnte dieser um 100,19 Prozent zulegen, auf Sicht der letzten 5 Jahre betrug das Plus 28,57 Prozent und seit Jahresanfang konnte der ETF um 7,44 Prozent hinzugewinnen. Der Referenzindex wies in den jeweiligen Vergleichszeiträumen ein Plus von 94,39 Prozent, ein Plus von 26,11 Prozent und ein Plus von 7,39 Prozent auf. (Performancedaten in Bezug auf den Referenzindex und den ETF gemäss SPDR-Factsheet vom 31. März 2021)

Expertenmeinung – Langfristiges Sparen mit einem Dividenden-ETF

Das Null- und Niedrigzinsumfeld nagt dem durchschnittlichen Sparer unentwegt ein Loch in die Tasche. Die negative Realverzinsung ist durch Inflationsraten in der Eurozone von 1,3 bis 1,6 Prozent mittlerweile auf einem beachtlichen Niveau angekommen. Man sollte sich gerade jetzt einmal Gedanken machen, wie man der Entwertung seines Vermögens zu einem erheblichen Teil begegnen kann.

Bevor man von monströsen Renditen träumt, wäre man gut beraten zuvor an Kapitalerhalt zu denken. Dies würde implizieren, dass man derzeit zunächst einmal 1-2 Prozent Rendite erwirtschaften muss, um allein die Inflationsauswirkungen auf sein Vermögen zu neutralisieren. Mit dem vorliegenden hier thematisierten Dividenden-ETF wäre der Entwertung nicht nur ein Schnippchen zu schlagen, sondern auch noch eine recht erträgliche Rendite einzufahren. Das zumindest beweist ja auch die langfristige, aber auch kurzfristige Performance des ETFs recht deutlich.

Können europäische Aktien auch in den nächsten Monaten und Jahren überzeugen? Natürlich feierten viele europäische Wertpapiere in den letzten Monaten und insbesondere seit dem Corona-Crash ein fulminantes Comeback. Die Kurssprünge – auch die einer Reihe von Dividendentiteln – stimmten zwischenzeitlich deshalb schon beinahe euphorisch. Dennoch könnten gerade Value-Aktien in den kommenden Monaten profitieren. Auch der von der EU konzipierte Rettungsfonds zur Bekämpfung der Auswirkungen der Corona-Krise könnte zu einem erheblichen Anteil erst im zweiten Halbjahr 2021 anfangen, seine stimulierende Wirkung auf die Wirtschaft zu entfalten.

Die jüngsten BIP-Daten für die Eurozone und für die wichtigsten Länder der Eurozone fielen für das erste Quartal aufgrund der vielen Lockdown-Szenarien und weiterer Beschränkungen recht düster aus. Das BIP der Eurozone im ersten Quartal sank um 0,6 Prozent. Besonders heftig knickte das deutsche BIP ein, es sank um 1,7 Prozent. Auch Italien büsste 0,4 Prozent ein und Spanien 0,5 Prozent. Nur Frankreich wuchs um 0,4 Prozent und bot schon mal einen Lichtblick. Dieses sprichwörtliche Licht am Ende des Tunnels könnte es auch in den nächsten Quartalen sein und somit Zuversicht auf bessere Wachstumsphasen für die Eurozone bedeuten.

Die Einkaufsmanagerindizes vor allem für das Verarbeitende Gewerbe der letzten beiden Monate März und April gaben schon Auskunft darüber, dass man spätestens im zweiten Halbjahr deutlich besseres BIP-Wachstum in der gesamten Eurozone registrieren könnte. Dies könnte sich dann auch in kräftigeren Umsätzen und Gewinnen bei den europäischen Grosskonzernen bemerkbar machen und somit auch die im ETF enthaltenen Titel anschieben helfen.

Mögliches Setup

Wer eine Strategie des Akkumulierens in Schwächephasen betreiben möchte, der könnte im vorliegenden Produkt nach Kurseinbrüchen günstige Anteile einsammeln und damit sukzessive seine Position aufbauen. In diesem Fall wäre ein längerfristiger Anlagehorizont unerlässlich. Ausserdem will man ja schliesslich von den hohen Dividendenausschüttungen profitieren.

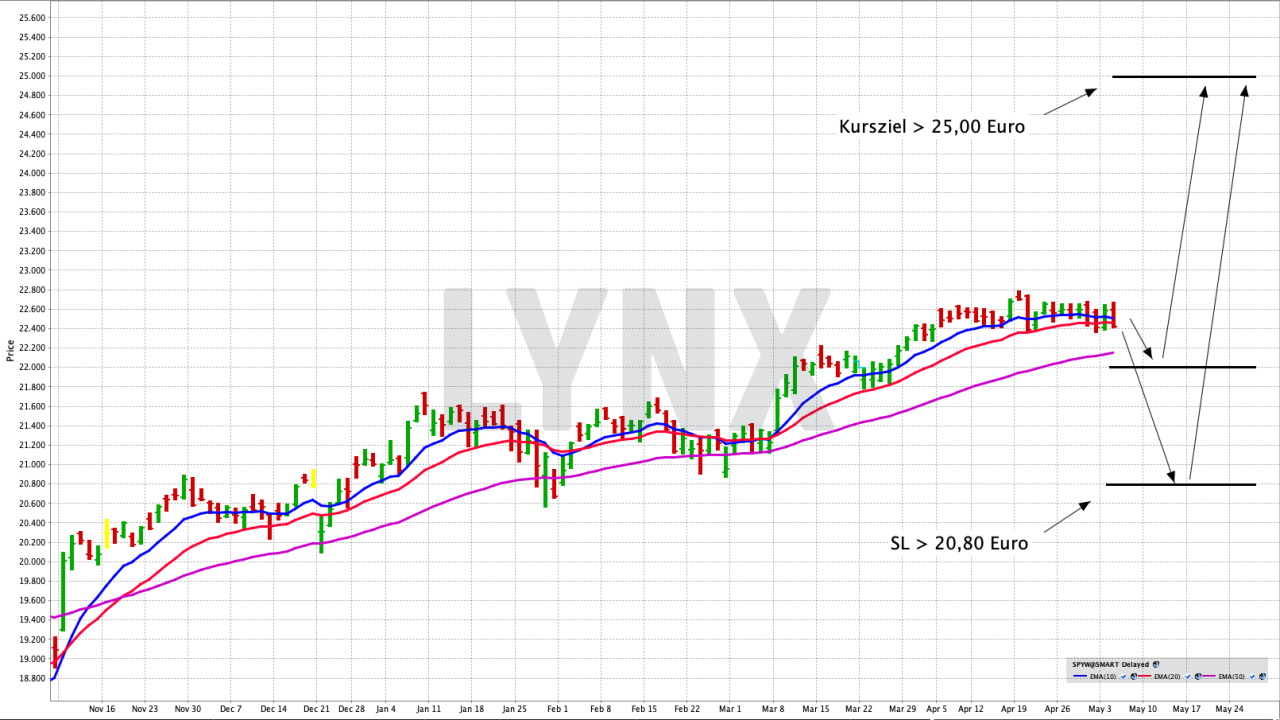

Ein Einmalkauf könnte nach einer mehrtägigen oder gar länger anhaltenden Korrektur erfolgen. So wäre ein Kauf beispielsweise bei 22,00 Euro zu lancieren. Das Kursziel könnte bei 25,00 Euro liegen. Die Position könnte mit einem Stoploss bei 20,80 Euro abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 2.50.

Über den Emittenten des ETFs – SPDR: SPDR ETF ist die Plattform für Exchange Trades Funds der Gesellschaft State Street Global Advisors (SSGA). Die SPDR-ETFs, die von SSGA verwaltet werden, haben den Konzernangaben zufolge die ältesten Auflegungsdaten in der Geschichte von ETFs in den USA, Australien, Hongkong und Singapur. Der erste ETF überhaupt wurde bereits am 22. Januar 1993 in den USA aufgelegt, der erste ETF in Hongkong am 11. November 1999, der erste ETF in Australien am 24. August 2001 und der erste ETF in Singapur am 11. April 2002. SPDR ETF und SSGA verfügen somit über eine lange Erfahrung, wenn es um Anlagen in ETFs geht. Das weltweit in SPDR-Produktenangelegte Vermögen betrug mit dem Stichtag des 31. März 2021 60,33 Milliarden US-Dollar. Insgesamt verwaltet SSGA ein Vermögen (AUM) in Höhe von 3,59 Billionen US-Dollar.

Informationen zu dem Produkt finden Sie hier:

SPDR S&P Euro Dividend Aristocrats UCITS ETF

Sie möchten an der Börse ETFs handeln?

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.