Künstliche Intelligenz greift auf eine unglaubliche Menge an Daten zurück, verarbeitet sie in ebenso unglaublicher Geschwindigkeit und kann daraus Schlüsse ableiten, die Menschen schwerfallen oder wofür sie zumindest erheblich länger bräuchten. Das muss doch sicher auch eine perfekte Sache für die Börse sein, denken sich viele. Ist das wirklich so?

Was hat der Junge nur für Flausen im Kopf … ein Spruch, den so mancher vielleicht von seinen Grosseltern gehört hat. Ich würde mich nicht wundern, wenn man das in Zukunft über KI-basierte Handelssysteme sagen wird.

Jawohl, solche Programme erfassen Daten schneller als wir. Sie sind schneller in ihren Reaktionen. Und sie erkennen Muster besser. Das Problem ist: Während so etwas z.B. in der Forschung, in der Produktion oder im Strassenverkehr hochinteressant und hilfreich sein kann, ist es mit Mustern an der Börse so eine Sache. Denn die Börse gehorcht ja keinen festen Regeln, so dass eine KI, die „lernt“, dass auf X immer Y folgt, an den Märkten gnadenlos scheitern dürfte. Weil?

Was soll eine KI können … was kann eine KI … und vor allem: Was kann sie nicht?

Weil all das, was an den Börsen passiert, nicht nur einem steten Wandel unterliegt, was die Argumente für Kursbewegungen und die Art angeht, wie sie ablaufen. Denn an veränderte Bedingungen könnte sich eine künstliche Intelligenz schnell und sicher anpassen, das ist ja einer ihrer grossen Pluspunkte. Aber dieser stete Wandel entsteht auch auf einer Ebene, die eine KI nicht erreichen kann: Emotionen.

Eine KI soll folgendes können: Die Lage analysieren, daraus ggf. Prognosen ableiten und auf Basis von beidem Vorschläge unterbreiten oder, wenn sie in ein Börsen-Handelssystem integriert ist, Entscheidungen fällen.

Im ersten Moment wirkt es, als wäre die Börse da ein ideales Einsatzgebiet, schliesslich geht es um Zahlen bzw. die in Zahlen messbaren Effekte einer Verschiebung von Angebot und Nachfrage. Der Gedanke liegt daher nahe, dass das alles ganz einfach ist:

Wenn x1 passiert, wird darauf y folgen. Ändert sich x1 oft genug, um zu unterstellen, dass das kein Einzelfall ist, sondern sich die Parameter dauerhaft verändert haben, stellt sich die KI darauf ein und ab jetzt agiert sie z.B. mit Käufen, wenn x2 passiert, weil das Gesetz der Serie erwarten lässt, dass jetzt diese Vorlage zu y (z.B. zu steigenden Kursen) führt. Unterschied zu normalen Handelssystemen: Es passt sich entsprechend dem ständigen Vergleich Ursache – Wirkung selbsttätig an, während ein Handelssystem auf gleiche Parameter auch immer gleich reagiert, bis es aktiv von Menschenhand umgeschrieben wird.

Wenn wir das mal am Beispiel einer Verkehrsmanagement-Software durchdenken, ist das eine ideale Sache. Die KI misst den Verkehrsfluss auf einem Autobahnabschnitt. Sie weiss aus den Daten all dessen, was vorher war, ab welcher Verkehrsdichte oder Ereignissen wie Unfällen verschiedenster Art mit einem Stau zu rechnen wäre und errechnet ständig neu, welche Höchstgeschwindigkeit vorzugeben ist, um den Verkehrsfluss aufrechtzuerhalten. Verändert sich die Basis, indem beispielsweise in der Urlaubszeit mehr Pkw und Pkw mit Wohnwagen im Vergleich zu Lkw unterwegs sind, kann sie das schnell erfassen, in die Berechnung einfliessen lassen und damit unter neuen Verhältnissen weiterhin richtige Entscheidungen treffen. Aber an der Börse läuft es eben anders.

Emotionen sind unberechenbar. Das ist so, das bleibt so.

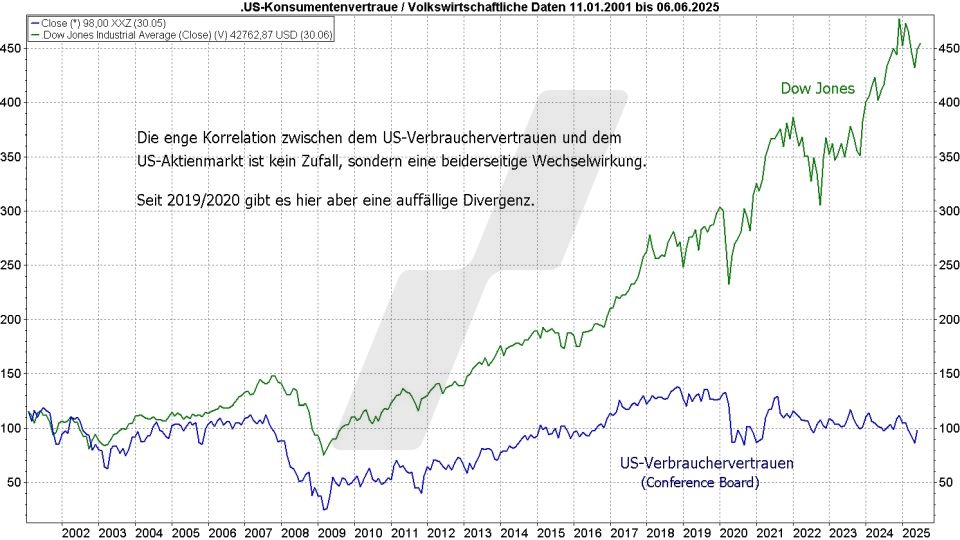

Denn hier haben wir zwar zum einen chart- und markttechnische Elemente, die berechenbar sind. Aber oft werden diese Aspekte in den Hintergrund gedrängt. Kommt es zu überraschenden Ereignissen mit Einfluss auf die Marktteilnehmer, sind es Emotionen, die entscheidend dafür sind, ob und wie stark und über welche Zeitspanne sich Angebot und Nachfrage verändern und so die Kurse bewegen.

Um da wieder das Beispiel des Verkehrsmanagements auf einer Autobahn zu nutzen: Der Verkehrsfluss würde ebenso empfindlich durcheinandergewirbelt, wenn zwar wenige Fahrzeuge unterwegs sind, ein zu grosser Teil der in diesem Abschnitt befindlichen Fahrzeuge aber von einer Horde völlig rücksichtsloser Spinner mit extremen Geschwindigkeiten bewegt werden, die alle anderen gefährden und so abrupte Bremsungen oder Ausweichmanöver nach sich ziehen. Die KI kann Idiotie aber nicht „sehen“ und erfassen, sondern würde „lernen“, dass auch bei wenigen Fahrzeugen auf der Strecke Staus und Unfälle entstehen und die Höchstgeschwindigkeit grundsätzlich senken obwohl das, wenn die Idioten weg sind, nicht nötig wäre.

Emotionen haben es dabei ausserdem an sich, nicht einmal für diejenigen, die ihnen gehorchen, vorhersehbar zu sein. Wer in einer sich stetig verändernden Situation auf Basis einer neuen Entwicklung kauft, bewusst nichts tut oder aussteigt, weiss das ja nicht einmal selbst vorher. Allein, weil man nicht einmal einen Tag zuvor wissen kann, was da als neue Entwicklung auftaucht, das eine solche unmittelbare, gefühlsbasierte Entscheidung auslösen wird. Denken wir an diesen von Donald Trump so genannten „Liberation Day“, den 2. April. Dass er da umfassende Einfuhrzölle verkünden würde, wusste man. Aber die Dimension dessen, was da kam, überraschte jeden und provozierte drastische Reaktionen als Ergebnis von Verunsicherung und Angst.

Bleibt ein Teil der Formel unsichtbar, kommt am Ende Unsinn heraus

Was macht eine KI aus Handelstagen wie denen nach dem 2. April? Wie kann ein Computerprogramm, so potent und schnell es auch sein und wie viele Daten es auch zur Verfügung haben mag, zuerst den immer intensiver werdenden Selloff und danach am 9. April den irren Kurssprung so verarbeiten, dass eine vergleichbare Reaktion beim nächsten Mal vorhergesehen und durch Trades gewinnbringend genutzt wird?

Lernt eine KI hier beispielsweise die „TACO“-Regel? Diese vermeintliche Regel, dass Trump zuerst die Backen aufbläst und dann zurückrudert (TACO ist die Abkürzung von „Trumps Always Chickens Out, Trump zieht immer zurück)? Beim Zoll-Rundumschlag war es so. Bei der Eskalation in Bezug auf die China-Zölle war es auch so. Bei seiner Ankündigung, den Notenbank-Chef zu entlassen, war es … bis jetzt … ebenfalls so. Immer brachen die Kurse zuerst aufgrund von Trumps Entscheidungen und/oder Drohungen ein, dann zog er zurück und die Kurse schossen nach oben. Aber wird es auch so bleiben?

Eine KI beobachtet die Datenlage des Umfelds und die Reaktion der Kurse. Nur das kann sie miteinander in Verbindung setzen, weil sie, wie gesagt, Emotionen weder sehen noch messen kann. Ein Kursanstieg lässt nicht erkennen, ob er auf Basis der Angst unerfahrener Zocker, etwas zu verpassen basierte oder im Gegenteil auf fundierten Überlegungen erfahrener Investoren. Aber in ersterem Fall wäre er extrem instabil, in letzterem Fall hätte er ein solides Fundament.

Emotionen sind weder messbar noch sichtbar. Und selbst wenn sie es wären: Wir reden hier von Hunderten Millionen von Menschen, die aktiv am Markt agieren oder nur zuschauen könnten. Wir reden davon, dass jeder einzelne davon subjektive Motive hat, die auf einer wiederum subjektiven Auslegung der Datenlage basieren und die mal in eine emotionale, mal in eine rationale Entscheidung münden. Mal so, mal so.

Solange man das nicht bewusst mit einkalkuliert, sprich nicht versteht, dass kommende Kursbewegungen an den Börsen einfach nie sicher vorhersehbar sind, weil neben Datenlage und Chart- und Markttechnik das unsichtbare, dritte Element der Emotionen zur Formel gehört, wird jeder Versuch, Trading zu „automatisieren“, scheitern. Aber ob KI oder menschliche Trader: Offenbar wird genau das momentan versucht, Beispiel: Die Nachricht des Tages am Freitagabend:

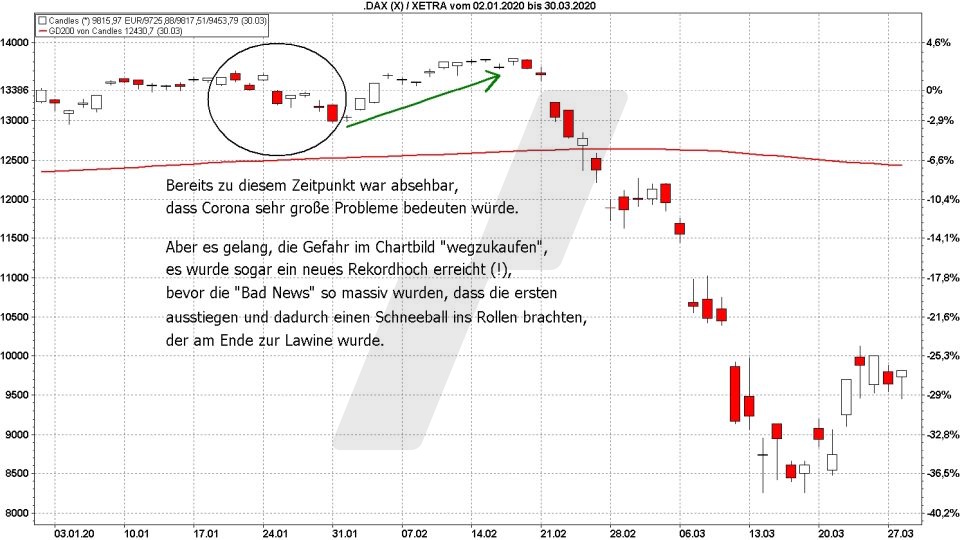

Bad News und der „New Way“, damit umzugehen

Donald Trump empört sich über die Einführung einer Steuer in Kanada, die digitale Dienstleistungen von Unternehmen besteuert, z.B. von Google oder Apple. Er nennt diese Entscheidung „ungeheuerlich“ und entscheidet aus der Hüfte heraus, alle Handelsgespräche mit Kanada sofort zu beenden. Das ist eine ganz kritische Kiste, immerhin belegt sie, dass der US-Präsident weiterhin emotional und alleine entscheidet, ohne auch nur zu erwägen, Experten oder gar die beiden parlamentarischen Kammern einzubeziehen. Und es unterstreicht, dass jedes kleine Lüftchen, das als Gegenwind ausgelegt werden könnte, mit einem Orkan niedergemacht werden soll. Das sind keine guten Aussichten für die Zoll-Problematik insgesamt. Der folgende Chart, der den Nasdaq 100 auf Fünf-Minuten-Basis am Freitag umfasst zeigt, wie die Reaktion am Aktienmarkt ausfiel:

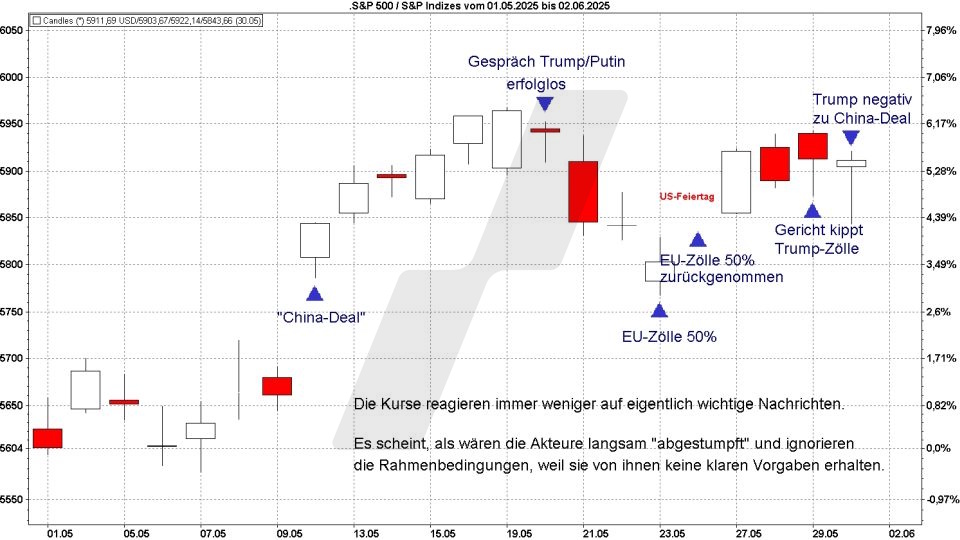

Deutlich … und kurz. Nur 100 Minuten nach Trumps Statement wurde in der letzten Handelsstunde eine Kaufwelle losgetreten, die fast das komplette Minus wieder aufholte. Eine beunruhigende Nachricht, die auf diese Weise blitzschnell vom „Angesicht der Börse getilgt“ wurde.

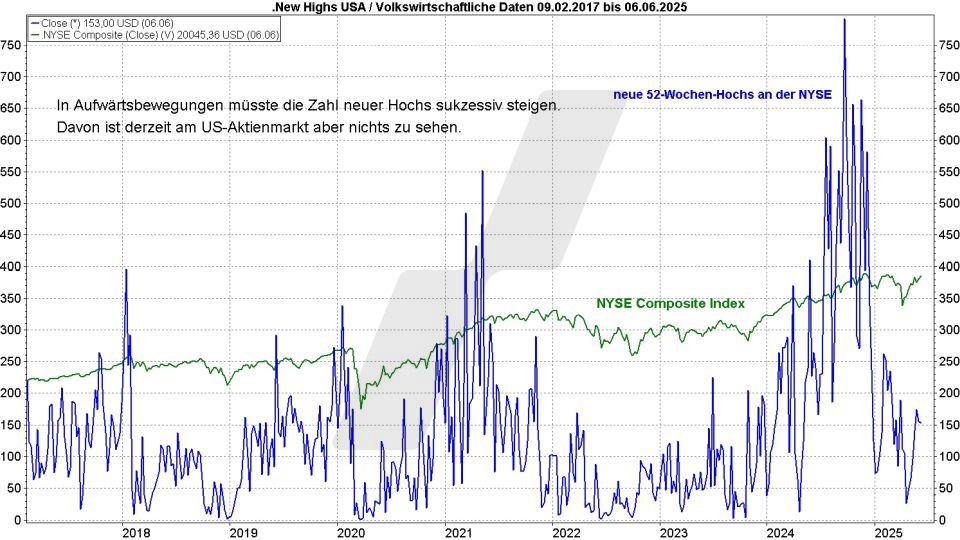

Das deutet an, dass immer mehr Akteure diese „TACO-Regel“ als in Stein gemeisselt sehen und immer schneller auf negative Reaktionen hin kaufen. Wodurch dann natürlich auch KI-Systeme „lernen“, dass genau das so sein muss: Negative Nachrichten werden zu Kaufsignalen. Womöglich wird es nicht mehr lange dauern, bis die initialen Verkäufe komplett verschwinden und jede bärische Nachricht sofort eine Kaufwelle auslöst. Dann landen wir bei einer rein charttechnisch orientierten Börse mit Dauer-Hausse.

Konsequenz und echte Intelligenz kontra Tempo und KI … wer gewinnt am Ende?

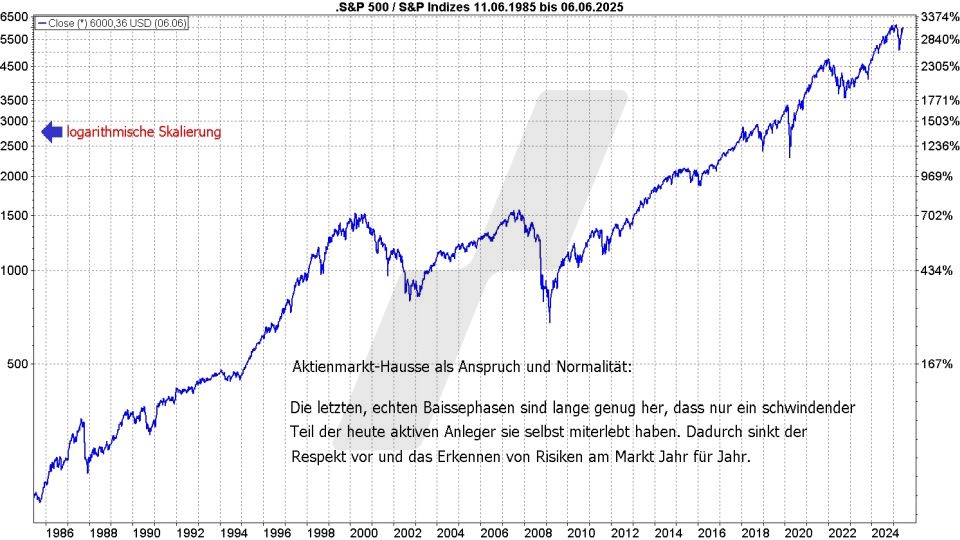

Das klingt im ersten Moment prima: Dauer-Hausse, egal, was drumherum passiert. Und das womöglich immer schneller, je mehr KI-basierte Handelssysteme da auftauchen und mitmischen. Und ist es nicht völlig egal, ob es sich da dann um extrem „unintelligente“ Systeme handelt, weil sie das Element der Emotionen nicht erfassen und einbeziehen können? Unerfahrene Anleger, die nonstop Geld in passive Investments überweisen, können es ja auch nicht, also „so what“? Wir hätten nur ein Element mehr zu Gunsten der Hausse. Dass die schon jetzt überteuerte Bewertungen und eine Schere zwischen Schein und Sein aufweist, ist dann ja egal … oder?

Das könnte man so sehen, aber man wäre gut beraten im Hinterkopf zu behalten, dass etwas, das lange funktioniert, ohne solide unterfüttert zu sein, keineswegs deswegen für immer gutgehen wird. Zwei Punkte fallen mir da ein, die man bedenken sollte.

Zum einen ist das Geld, das in den Markt fliessen kann, nicht unendlich vorhanden. Vergessen wir nicht, dass immer mehr Menschen immer weniger Geld übrighaben. Das schränkt den Zufluss an die Märkte irgendwann ein. Zwar kann man das auch ohne Mittelzufluss eine Zeit lang weiterspielen, indem man Geld in gehebelte Produkte umleitet und so mit dem selben Kapitaleinsatz fünf, zehn oder zwanzig statt einer Aktie bewegt. Aber damit nimmt das Risiko zu, die Rückschlag-Resilienz sinkt.

Zum anderen können weder KI noch unerfahrene Trader, die sich in einer Einbahnstrasse zum endlosen Reichtum wähnen, verstehen, wann der Punkt erreicht ist, an dem der überspannte Bogen reisst. Denn das kann er. Zum Beispiel, wenn grosse Hedgefonds gezielt gegen eine aus ihrer Sicht am Ende angekommene Fahnenstange agieren und massiv Short gehen. Wenn dann in diese Kursverluste hinein von KI-Systemen gekauft wird, wäre das für die Hedgefonds geradewegs ideal, weil sie damit auf nahezu gleich hohen Levels immer grössere Positionen aufbauen können, die so lange aufgeblasen werden, bis den KI-Käufen das Geld ausgeht oder sie … denn die Chart- und Markttechnik sind ja üblicherweise Elemente, die KI berücksichtigt … einen zu grossen Schwund des Momentums registrieren und umschwenken.

Und auch, wenn man jetzt scheinbar auch im Bereich der künstlichen Intelligenz die TACO-Regel als ehernes Gesetz umzusetzen scheint: KI heisst nicht „nur kaufen“. Ein KI-System kann natürlich … und dann genauso stur und genauso imstande, falsche Dinge zu lernen … auf der Verkäuferseite agieren.

Derzeit hat man den Eindruck, wir sind an diesem Punkt angekommen, an dem auf der Autobahn immer mehr unerfahrene und leichtsinnige Fahrer dahinrasen. Werden sie am Ende besser dastehen, weil ihnen künstliche Intelligenz scheinbar das Denken und Lenken abnimmt? Ich hege hinreichend Zweifel daran, um gerade jetzt besonders aufmerksam und vorsichtig zu fahren.

Ich wünsche Ihnen eine erfolgreiche Börsenwoche!

Ihr

Ronald Gehrt

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen