Wir werfen in diesem Artikel einen Blick auf den Rohstoff Uran und stellen die aus unserer Sicht interessantesten Uran-Aktien vor. Mit diesen könnten Anleger von einer möglichen neuen Stärkephase des Uranpreises profitieren. In diesem Artikel finden Sie die aus unserer Sicht 10 besten Uran-Aktien. Drei der Unternehmen schauen wir uns dabei etwas genauer an.

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Aktien – und somit auch Uran-Aktien – ermöglicht? Dann informieren Sie sich hier über LYNX, den Aktien Broker.

Uran-Aktien: Nach Fukushima jahrelang abwärts

Atomkraft geniesst – insbesondere in Deutschland – keinen sehr guten Ruf und auch der Rohstoff Uran hat nicht gerade viele Freunde. Dafür verantwortlich ist das zerstörerische Potenzial des strahlenden Minerals, was sich beispielsweise bei Reaktorkatastrophen wie in Tschernobyl und Fukushima zeigte. Das Unglück in Japan führte Anfang 2011 unter anderem dazu, dass die deutsche Bundesregierung den Atomausstieg beschleunigte und die Schliessung aller deutschen Kernkraftwerke damit endgültig besiegelte. Nach dem Atomunfall fiel der Uranpreis (U308) von rund 70 USD je Pfund bis auf ein Tief von gerade mal 17 USD je Pfund im Jahr 2016. Entsprechend liessen Anleger Uran-Werte links liegen, die dadurch in einen jahrelangen Abwärtsstrudel gerissen wurden.

Uranpreis seit 2020 wieder im Aufwärtstrend

Seit dem Jahr 2020 erholt sich der Uranpreis und befindet sich mittlerweile in einem beeindruckenden Aufwärtstrend. Anfang 2024 gab es erstmals seit 16 Jahren wieder Preise von mehr als 100 USD je Pfund. Aktuell notiert der Uranpreis bei ca. 67 USD je Pfund. Da in den letzten Jahren kaum in neue Minen investiert wurde und auf der anderen Seite weltweit etliche neue AKWs ans Netz gehen, könnte die Preisentwicklung diesmal nachhaltiger sein als die kurze Preisspitze aus dem Jahr 2007. Zuletzt war Atomkraft als flexible Energiequelle für KI-Rechenzentren im Gespräch. So sollen ab 2030 sogenannte Small Modular Reactors ans Netz gehen, um den steigenden Strombedarf von Google, Amazon, Microsoft, Oracle und Co. zu decken. Aufgrund der gestiegenen Uranpreise verdienen die Minenbetreiber mittlerweile wieder gutes Geld. Aus unserer Sicht spricht einiges dafür, dass die Entwicklung nachhaltig ist und der Aufwärtstrend im Jahr 2025 fortgesetzt werden könnte.

Welche Uran-Aktien kaufen?

Für Anleger dürfte es sich wohl auszahlen, das radioaktive Metall und insbesondere Uran-Aktien im Auge zu behalten. Das einzige Problem, das interessierte Investoren hier beachten sollten, ist die extrem limitierte Zahl an geeigneten Investmentkandidaten. Viele auf Uran spezialisierte Rohstoff-Firmen sind entweder vom Kurszettel verschwunden oder haben erheblich an Substanz, Finanzmitteln und Wert eingebüsst. Diese Aktien sowie Explorer-Aktien mit einer Marktkapitalisierung von unter 100 Mio. USD sollten als Small- und Micro-Caps nur hartgesottenen Zockern vorbehalten bleiben.

Investitionen in Bergbau-Unternehmen, die bereits eine Produktion oder zumindest betriebsbereite Minen vorweisen können, sind in der Regel am risikoärmsten. Alternativ könnte auch in die Entwickler und Betreiber von Kernkraftwerken investiert werden. Aktuell sind vor allem Aktien von Unternehmen interessant, die kleine modulare Atomkraftwerke entwickeln, die grosse Rechenzentren mit Energie versorgen können, wie beispielsweise das von OpenAI-Gründer Sam Altman unterstützte Startup Oklo.

In der folgenden Tabelle finden Sie eine Aktien-Liste von 10 Uran-Aktien für 2025. Drei besonders solide Uran-Werte, mit denen Sie von der Renaissance des strahlenden Minerals profitieren könnten, stellen wir Ihnen anschliessend etwas näher vor.

Uran-Aktien Liste

| Uran-Aktie | ISIN | Symbol | Währung |

|---|---|---|---|

| IsoEnergy | CA46500E1079 | ISO | CAD |

| Cameco | CA13321L1085 | CCJ | CAD |

| Denison Mines | CA2483561072 | DNN | CAD |

| Energy Fuels | CA2926717083 | UUUU | CAD |

| NAC Kazatomprom | US63253R2013 | KAP | USD |

| NexGen Energy | CA65340P1062 | NXE | CAD |

| Paladin Energy | AU000000PDN8 | PDN | AUD |

| Centrus Energy | US15643U1043 | LEU | USD |

| Uranium Energy | US9168961038 | UEC | USD |

| Oklo | US02156V1098 | OKLO | USD |

Top Uran Aktien

Mit diesen Uran-Aktien könnten Sie von einem möglichen neuen Aufwärtstrend des Rohstoffs Uran profitieren:

Cameco: Schwergewicht der Uranbranche

Wer in Uranaktien investieren möchte, der kommt um Cameco (ISIN: CA13321L1085 – Symbol: CCJ – Währung: USD), den grössten börsennotierten Uranproduzenten, wohl nicht herum. Cameco (Canadian Mining & Energy Corporation) verfügt über Minen in Kanada, den USA und Kasachstan, die schätzungsweise zwischen 15 % und 18 % der weltweiten Abbaukapazitäten repräsentieren und insgesamt für geprüfte und wahrscheinliche Uranlagerstätten im Umfang von 485 Mio. Pfund stehen. Damit ist der Konzern weltweit die Nummer drei hinter Kazatomprom aus Kasachstan und dem französischen Orano-Konzern. Neben der Urangewinnung bietet das Unternehmen Dienstleistungen für Unternehmen aus der Kernkraft- und Nuklearbranche an.

Umsatz- und Gewinnentwicklung gehen steil nach oben

Dass Cameco aufgrund der schwachen Uranpreise lange mit Umsatzrückgängen kämpfte, überrascht wenig. Trotzdem generierte das an der Börse mit rund 19 Mrd. USD bewertete Unternehmen auch bei tiefsten Uranpreisen stets einen positiven Cashflow und behielt deshalb zumindest auch eine kleine Dividendenzahlung bei. Doch nun geht es wieder bergauf. Im Schnitt legten die Umsatzerlöse in den vergangenen drei Jahren um +26 % zu. Im Jahr 2024 konnte der Umsatz aufgrund der gestiegenen Preise um +22 % auf 3,16 Mrd. CAD gesteigert werden. Dabei halbierte sich der Gewinn je Aktie allerdings von 0,83 CAD auf 0,39 CAD je Aktie. Analysten erwarten, dass die Umsätze im Jahr 2025 um +8 % auf 3,38 Mrd. CAD zulegen und dass dabei ein Ergebnis in Höhe von 1,25 CAD (+221 %) je Aktie erzielt wird. Für 2026 wird erneut ein Umsatzanstieg von +12 % auf 3,8 Mrd. CAD erwartet. Das Ergebnis je Aktie soll dabei auf 2,13 CAD (+70 %) zulegen.

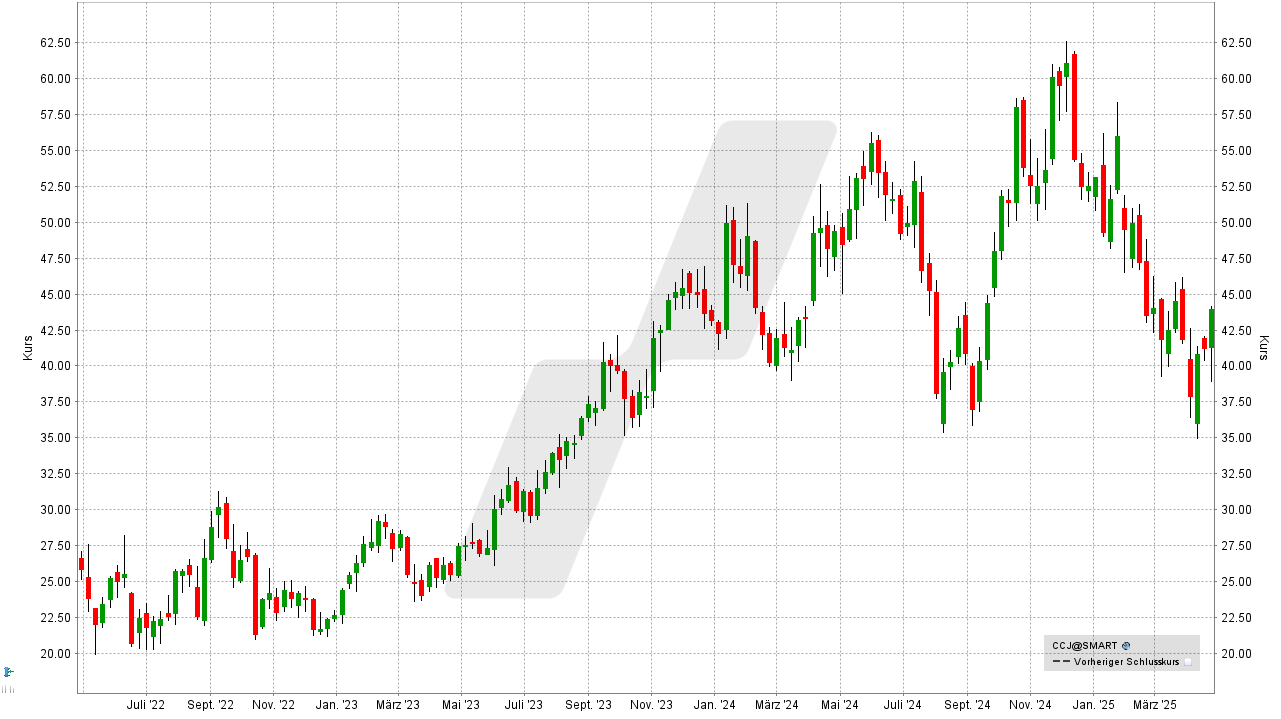

Die Cameco-Aktie befindet sich in einem intakten Aufwärtstrend und erreichte kürzlich ein neues Allzeithoch von 62,55 USD. Aktuell notiert der Wert bei ca. 43,99 USD. Wer als Anleger im Jahr 2025 und darüber hinaus auf eine Fortsetzung der längerfristigen Uranpreisrallye setzen möchte, der könnte das aktuelle Kursniveau nutzen und spekulativ einige Cameco-Aktien ins Depot legen. Ohne Frage, Investments in Uranwerte sind mit höheren Risiken verbunden als andere Investments. Cameco kommt jedoch zugute, dass das Unternehmen zu Kosten unter dem Branchendurchschnitt produzieren kann. Ein Rückgang des Uranpreises würde das Unternehmen daher nicht ganz so hart treffen wie die Konkurrenz. Rechnen Sie bei Cameco wie auch bei allen anderen Uran-Aktien mit weiterhin hohen Kursschwankungen, und wenn Sie investieren möchten, dann ggf. mit einem geringen Depotanteil.

Uranium Energy: Heisse Wette auf den Uranpreis

Das US-Unternehmen Uranium Energy (ISIN: US9168961038 – Symbol: UEC – Währung: USD) ist einer der wenigen Uran-Produzenten, die im Geschäft geblieben sind. Aufgrund der niedrigen Preise steht die Uranförderung allerdings still, was jedoch nicht heisst, dass keine Testbohrungen und Datenanalysen stattfinden. Uranprojekte des Unternehmens finden sich beispielsweise in den US-Bundesstaaten Texas, Wyoming, New Mexico, Arizona und Colorado. Ausserdem betreibt das Unternehmen eine Uran-Verarbeitungsanlage in Hobson, Texas. Aktuell kommt das Unternehmen auf bestätigte Ressourcen in Höhe von 230 Mio. Pfund, während das jährliche Produktionspotenzial auf bis zu 12,1 Mio. Pfund geschätzt wird.

Geführt wird der Konzern durch ein erfahrenes und sehr umsichtig agierendes Management um Gründer und CEO Adnani. Dieser positionierte sein Unternehmen in der Krise geschickt und erwarb für kleines Geld weitere hochkarätige Uran-Projekte, wie beispielsweise im Powder River Basin in Wyoming, USA. Durch die Übernahme des Konkurrenten Uranium One wurde Ende 2021 das grösste Uranbergbau-Unternehmen Amerikas geschaffen. Anschliessend wurden noch die kanadischen Unternehmen UEX und Roughrider aufgekauft. Aktuell wird mit Hochdruck daran gearbeitet, die Produktionsanlagen auf einen baldigen Betrieb vorzubereiten. In diesem Jahr sollen bereits die ersten Anlagen wieder in Betrieb gehen.

US-Regierung will Uran-Produktion in den USA ankurbeln: Uranium Energy profitiert

Die US-Regierung plant in den kommenden Jahren den Neuaufbau der nationalen Uran-Produktion zu fördern. So soll jährlich heimisches Uran für dreistellige Millionenbeträge erworben werden, um die derzeit bestehende Abhängigkeit des US-Militärs von ausländischen Lieferungen zu beseitigen. Uranium Energy dürfte mit Abstand der grösste Profiteur dieser Entwicklung sein, denn kein anderes Uran-Unternehmen ist in den USA besser aufgestellt. Finanziell geht es dem Unternehmen prächtig. Dank einiger Kapitalerhöhungen ist Uranium Energy schuldenfrei und verfügt aktuell über ca. 214 Mio. USD an Cash und liquiden Vermögenswerten.

Das mit 2,3 Mrd. USD Marktkapitalisierung im Vergleich zu Cameco sehr kleine Unternehmen hat gute Chancen, um von Preissteigerungen bei Uran zu profitieren. Der Konzern verfügt über Uran-Produktionsstätten, die ihren Betrieb in Kürze aufnehmen können, um von den hohen Uran-Preisen zu profitieren. Analysten erwarten, dass es dem Unternehmen gelingen könnte, im laufenden Geschäftsjahr 2024/25 Umsätze in Höhe von 191,4 Mio. USD zu schreiben und dabei ein kleines Minus von -0,10 USD je Aktie zu verbuchen. Für 2025/26 werden ein Umsatz in Höhe von 135,3 Mio. USD (+48 %) sowie ein positives Ergebnis von 0,08 USD je Aktie erwartet.

Die Aktie von Uranium Energy hat sich aufgrund der steigenden Uranpreise bereits enorm von den Tiefstständen des Corona-Crashs von 0,35 USD erholt und seither Höchststände von 8,93 USD erreicht. Dies entspricht einem sensationellen Wertzuwachs von +2.451 %. Aktuell notiert der Wert bei 5,27 USD und damit wieder ein gutes Stück von den Höchstständen entfernt. Für spekulative Anleger könnte die extrem schwankungsfreudige Aktie damit ein interessantes Einstiegsniveau für längerfristige Investitionen bieten.

IsoEnergy: Aufstrebender kanadischer Uran-Konzern

IsoEnergy (ISIN: CA46500E1079 – Symbol: ISO – Währung: CAD) ist ein aussichtsreicher kanadischer Urankonzern, dessen Hauptbörsenplatz die Börse in Toronto ist. Das Unternehmen, das an der Börse aktuell mit ca. 400 Mio. CAD (ca. 254 Mio. EUR) bewertet ist, hat beträchtliche Reserven in den wichtigsten Uranabbaugebieten Kanadas, der USA und Australiens, die sich in unterschiedlichen Entwicklungsstadien befinden. IsoEnergy treibt derzeit vor allem sein Projekt Larocque East im kanadischen Athabasca-Becken voran, das die Lagerstätte Hurricane beherbergt, die sich mit der weltweit höchstgradigen angezeigten Uranmineralressource rühmt. Vor allem die USA sind immer stärker auf kanadisches Uran angewiesen – auch weil das Land inzwischen einen bedingten Import-Bann für russisches Uran verhängt hat. Doch auch in den USA, genauer gesagt im Bundesstaat Utah, hat IsoEnergy einige kleinere Uran- und Vanadiumminen. Diese befinden sich derzeit zwar noch im Standby-Modus, sollen aber bald wieder in Betrieb genommen werden. Dadurch wird IsoEnergy in absehbarer Zeit vom Minenentwickler zu einem Uranproduzenten. Kürzlich wurden im Rahmen einer Aktienkonsolidierung vier Aktien zu einer zusammengelegt.

Übernahmekandidat für grössere Urankonzerne

Das Unternehmen verfügt aktuell über 52 Mio. CAD an Barmitteln und kurzfristigen Anlagen, sodass die Finanzausstattung solide ist. Auch die Eigenkapitalquote ist mit 87 % äusserst hoch. Analysten schätzen, dass das Junior-Bergbauunternehmen im Jahr 2027 erste Umsätze erzielen könnte.

Die IsoEnergy-Aktie befindet sich seit Ende 2021 in einer volatilen Seitwärtsbewegung. Es gab mehrere stärkere Kursanstiege, die sich jedoch als Strohfeuer erwiesen. Doch je näher die Produktion und damit der selbst generierte Cashflow rückt, desto besser werden die Aussichten auf die Initialzündung für eine nachhaltige Aufwärtsbewegung. Die Übernahme durch einen grösseren Uran-Player ist ebenfalls denkbar. So könnte beispielsweise Grossaktionär NexGen Energy, der bereits knapp ein Drittel der Anteile hält, ein Angebot zur vollständigen Übernahme abgeben. Doch auch für Player wie Cameco oder Uranium Energy wäre IsoEnergy nicht uninteressant. Nichtsdestotrotz handelt es sich um die spekulativste der vorgestellten Aktien, denn das Unternehmen ist noch am weitesten von einer tatsächlichen Uran-Produktion entfernt. Das bedeutet, dass es zwar hohe Kurschancen, aber auch entsprechend hohe Risiken gibt. Investieren sollten also nur risikofreudige Anleger, die mit hohen Kursschwankungen leben können.

Fazit: Weiter starke Uranpreise erwartet

Nachdem das Uran-Angebot stetig zurückgegangen war, kam in den letzten Jahren endlich der von der Branche erhoffte starke Preisanstieg. Mittlerweile konsolidiert der Preis zwar wieder, aber es könnte durchaus bald wieder zu neuen Preisschüben kommen. Denn mittlerweile sind etliche grosse Lagerbestände abgebaut, sodass die Abhängigkeit von produzierenden Minen nun wieder anzieht. Neben dem Ukraine-Krieg ist auch die (umstrittene) Neueinstufung der EU-Kommission als „Grüner Energieträger“ ein zu berücksichtigender positiver Faktor. Dazu kommen zahlreiche neue Atomkraftwerke in vielen Ländern der Welt, allen voran China, sowie Investitionen etlicher Big-Tech-Konzerne in die Entwicklung modularer AKWs als Stromquelle für Rechenzentren. Die Tatsache, dass sich etliche Uran-Aktien in den letzten Jahren stark entwickelt haben, spiegelt die positive Erwartungshaltung für den Uranpreis wider. Da die Kurse seit einigen Monaten konsolidieren, könnten sich langfristige Investments in Uran-Aktien auf dem aktuellen Level auszahlen.

Quellen:

Cameco IR-Webseite (28.04.2025); https://www.cameco.com/invest

Yahoo Finance (28.04.2025); https://finance.yahoo.com/

Uranium Energy IR-Webseite (28.04.2025); https://www.uraniumenergy.com/invest/

Wir beabsichtigen, diesen Artikel mindestens alle 6 Monate zu aktualisieren.