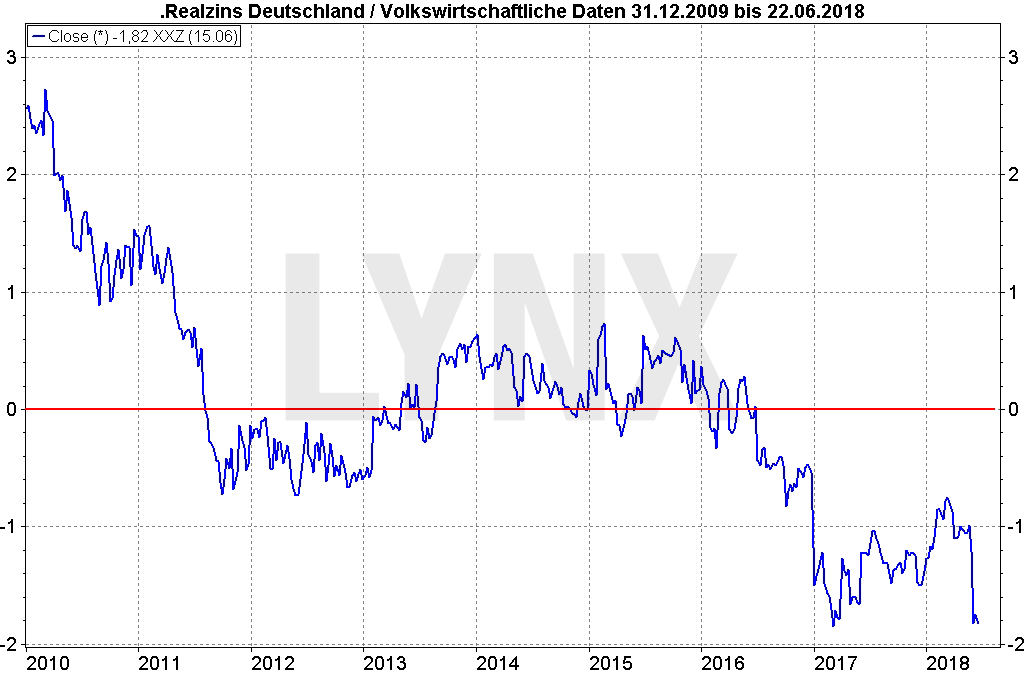

Und die Inflation, die blieb. Selbst die offiziellen Inflationsraten, die, wie man am eigenen Leib erfährt, irgendwie immer unter der wirklichen Teuerung liegen, blieben positiv. Von Deflation war da nichts zu sehen. Der folgende Chart zeigt, zu welch fataler Situation das führte:

Der Realzins ist negativ: Das Vermögen schmilzt dahin

Anfang 2010 lag der sogenannte Realzins noch bei 2,56 Prozent. Das heisst, die durchschnittliche Rendite deutscher Anleihen, auch Umlaufrendite genannt, lag 2,56 Prozent über der Inflationsrate. Wer in Anleihen investierte, verdiente sich damit zwar keine goldene Nase. Aber das Geld – und nichts anderes kannte man auch – vermehrte sich langsam. Wer Geld auf die Seite legte, um für die Zeit der schmalen Rente vorzusorgen, bekam dafür auch einen Zins. Doch heute liegt der Realzins bei unglaublichen -1,82 Prozent. Das heisst:

Wer in Anleihen investiert, verliert Tag für Tag Geld. Und es kommt noch schlimmer: Die Tendenz ist fallend, was den Realzins angeht, denn während die Inflation anzieht, wird bei der EZB nur gelassen über den baldigen, vorsichtigen, langsamen Ausstieg aus der Nullzinspolitik diskutiert. Wäre es wenigstens durch diese für Sparer schlichtweg unfassbare Politik zu einer Boomphase beim Wachstum in der Eurozone gekommen, wäre das alles zeitlich begrenzt worden, es wäre noch angegangen. Aber heute muss man eines festhalten:

Falls es jemals wieder zu einer Zeit kommen sollte, in der man für sein Geld anständige Zinsen bekommt, wird das noch viele Jahre dauern. Und das „falls“ muss man hier dick unterstreichen. Hinzu kommt, dass man erneut über die Anhebung des Renteneintrittsalters diskutiert. Denn die Rente mag „sicher“ sein. Aber nicht, dass man später, nach Jahrzehnten harter Arbeit, damit überleben könnte! Was tun?

Ist die Rente mit Dividende die smarte Alternative?

Aktien sind riskant, sagen sich viele und bleiben mit hängenden Mundwinkeln bei ihrem Festgeldkonto ohne Rendite oder gleich beim Sparbuch. Und ja, natürlich sind Aktien insofern riskant, als sie eben auch im Kurs fallen können. Aber warum muss man denn da gleich vom negativen Szenario ausgehen und lieber zusehen, wie das Ersparte täglich weniger wird?

Es gibt schliesslich auch am Aktienmarkt einen „Zins“. Und der nennt sich Dividende. Die Unternehmen honorieren, dass Anleger ihre Aktien halten und sich damit geldwert am Unternehmen beteiligen, mit einer jährlichen Ausschüttung, durch die der Aktionär am Gewinn beteiligt wird. Nein, die ist nie einhundertprozentig sicher. Ja, die kann schwanken. Aber wenn man nicht auf die fatale Idee kommt, in Bezug auf ein Einkommen über Dividenden alles auf nur ein Pferd zu setzen, ist das Risiko überschaubar. Und nicht nur das:

- Die Dividenden liegen meilenweit über dem Niveau der Anleiherenditen.

- Wer geschickt agiert – und das ist kein Hexenwerk – bekommt zu den Dividenden noch die Chance, Kursgewinne einzufahren.

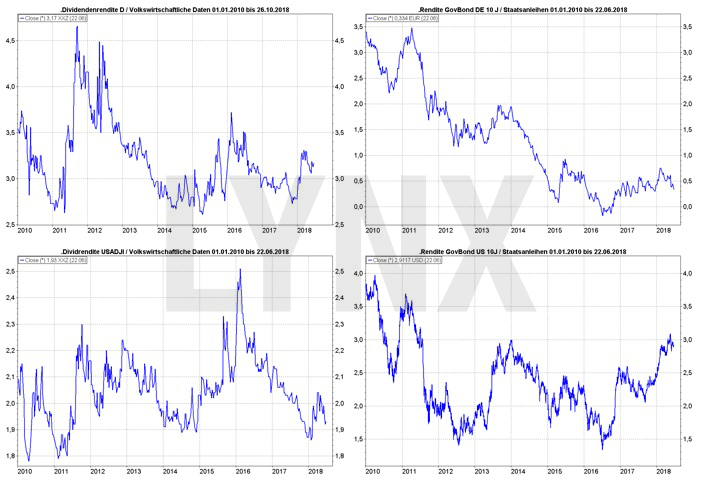

Sehen Sie sich dazu die folgende Grafik an:

Hier vergleichen wir gleich zweierlei. Zum einen stellen wir links oben die durchschnittliche Dividendenrendite der 30 DAX-Aktien und links unten die durchschnittliche Dividendenrendite der 30 Aktien des US-Index Dow Jones in Relation. Sie sehen: Die Dividendenrendite hierzulande ist deutlich höher! Zum anderen vergleichen wir das jeweils mit den Renditen für Staatsanleihen mit zehn Jahren Laufzeit. Da bleiben keine Fragen offen:

Die durchschnittliche Dividendenrendite des DAX liegt derzeit bei 3,17 Prozent. Für deutsche Bundesanleihen mit zehn Jahren Laufzeit hingegen gibt es momentan +0,33 Prozent.

Beim Dow Jones liegt die durchschnittliche Dividendenrendite derzeit bei 1,93 Prozent, für US-Staatsanleihen mit zehn Jahren Laufzeit bekommt man indes 2,91 Prozent.

Da könnte man jetzt auf die Idee kommen, einfach US-Anleihen mit ihrer hohen Rendite zu kaufen. Aber vergessen Sie das Währungsrisiko nicht! Alleine 2017 fiel der Wert des US-Dollars zum Euro zwischen 2.1. und 29.12.2017 um 14 Prozent. Da wäre die Rendite von 2,45 Prozent, die man am 2.1.2017 für US-Anleihen mit zehn Jahren Laufzeit bekommen hätte, gleich mehrfach dahin gewesen, man hätte also herbe, sehr herbe Verluste eingefahren. Anleihen ausserhalb der Eurozone sind wegen dieses Währungsrisikos immer weitaus riskanter!

Wir stellen vor: Die besten Dividenden-ETFs

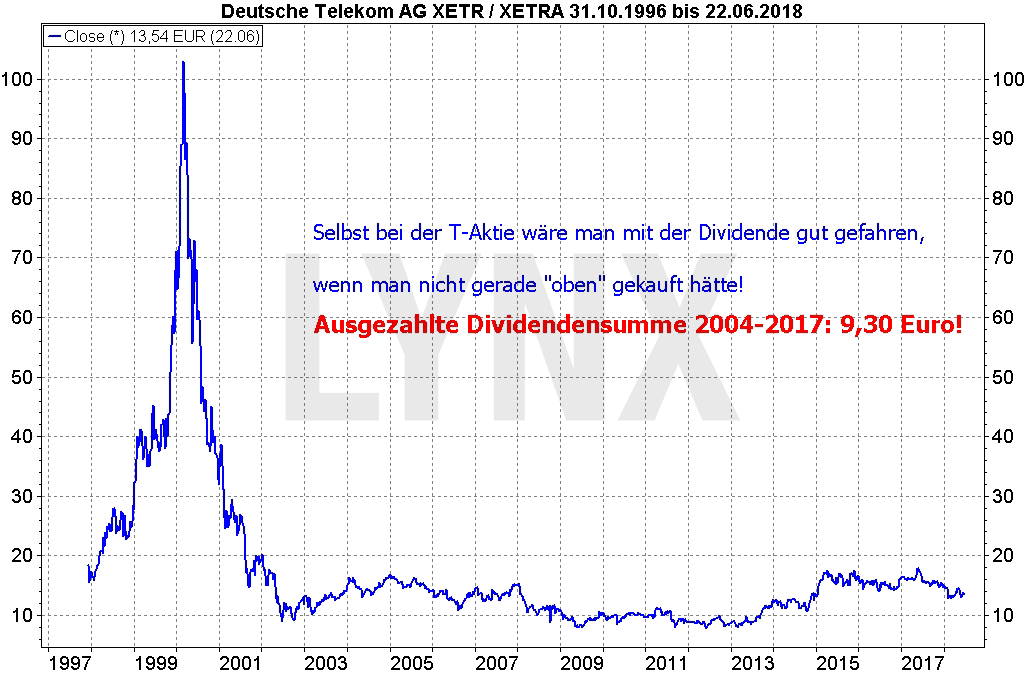

Selbst das klassische Negativ-Beispiel T-Aktie ist so negativ nicht!

Was also hält die deutschen Sparer davon ab, dividendenstarke deutsche Aktien zu kaufen und seine Rente mit Dividende zu sichern? Die Angst vor Kursverlusten? Dazu sollte man eines nicht vergessen: Es geht, wenn wir hier über ein regelmässiges Einkommen als Aufbesserung der Rente sprechen, nicht darum, ob die Aktie selbst steigt oder fällt. Es ist schon richtig, dass eine fallende Aktie meist durch eine negative Entwicklung beim Unternehmen verursacht ist und das wiederum dazu führen kann, dass die Dividende reduziert wird oder sogar ganz ausfällt. Und wenn man eine Aktie extrem teuer kauft, dauert es lange, bis eine Dividende für die Kursverluste einen Ausgleich schafft. Aber wie oft passiert das? Pessimisten haben dann immer nur ein Beispiel parat: Die T-Aktie.

Ja, wer die Aktie bei 100 Euro gekauft hat, müsste sehr, sehr viele Jahre warten, bis man die da eingefahrenen Verluste über die Dividende wieder herausgeholt hat. Aber dann hätte man selbst einen Fehler gemacht, für den die Telekom-Aktie selbst bzw. das Unternehmen ja nichts kann. Bei 18,31 Euro lag, auf den heutigen Level gerechnet, der erste Kurs dieser Aktie im Herbst 1997. Niemand musste also zu 80, 90 oder 100 Euro kaufen. Und danach hatte man ab 2003 bis heute Gelegenheit, die Aktie zu einem Kurs einzukaufen, der eine sehr ansehnliche Dividendenrendite bedeutete. Denn für die Geschäftsjahre 2004 bis 2017 wurde hier bereits eine Summe von insgesamt 9,30 Euro an Dividenden ausgezahlt!

Nein, dass die T-Aktie durch die verrückte Spekulationswelle zur Jahrtausendwende, durch diese sogenannte „Dot.Com“- oder Internet-Blase, so hoch getrieben wurde, ist definitiv kein Argument, guten Aktien mit guten Dividenden fern zu bleiben! Doch wie soll man gute Dividendenaktien finden, wie sollte man da das Risiko streuen?

Aktien mit hoher Dividende – Der DivDAX enthält die Top-Dividendentitel des DAX

Da schafft der DivDAX Abhilfe. Natürlich finden sich auch im MDAX oder im SDAX viele Unternehmen, die gute Dividenden zahlen. Aber die in diesen Beitrag mit hinein zu nehmen, würden den Rahmen sprengen – wer ein wenig recherchiert, wird fündig.

Sehen wir uns einmal an, was dieser DivDAX zu bieten hat.

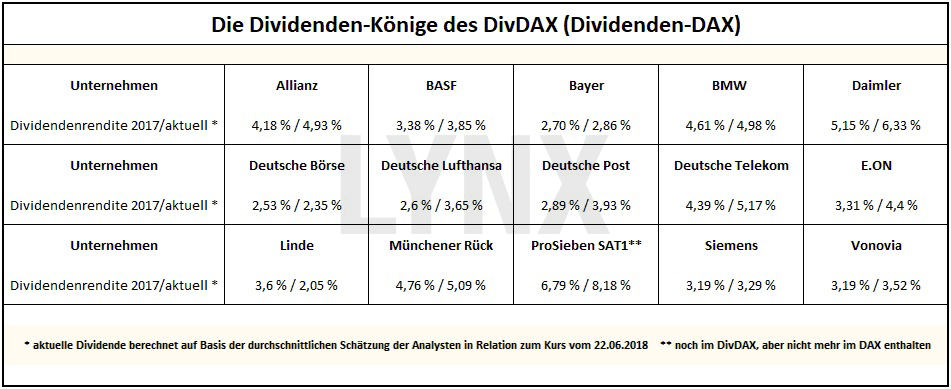

In ihm sind diejenigen 15 der 30-DAX-Aktien enthalten, die mit Blick auf die letzte ausgezahlte Dividende (gemeinhin wird im Frühjahr die Dividende für das vorherige Geschäftsjahr ausgezahlt) die höchsten Dividendenrenditen haben. Die nachfolgende Tabelle zeigt die 15 Aktien, die derzeit in diesem DivDAX enthalten sind. Dass da ProSieben SAT.1 noch mit dabei ist, die vor einiger Zeit in den MDAX abgestiegen sind liegt daran, dass die Besetzung dieses DivDAX nur einmal jährlich überprüft und dann ggf. angepasst wird.

Errechnet man den Durchschnitt der Dividendenrenditen dieser 15 Aktien, kommt man für die im Frühjahr 2018 ausgezahlten Dividenden in Relation zum letzten Kurs des Jahres 2017 (auf das sich die Dividenden ja beziehen) auf ausserordentlich stattliche 3,82 Prozent!

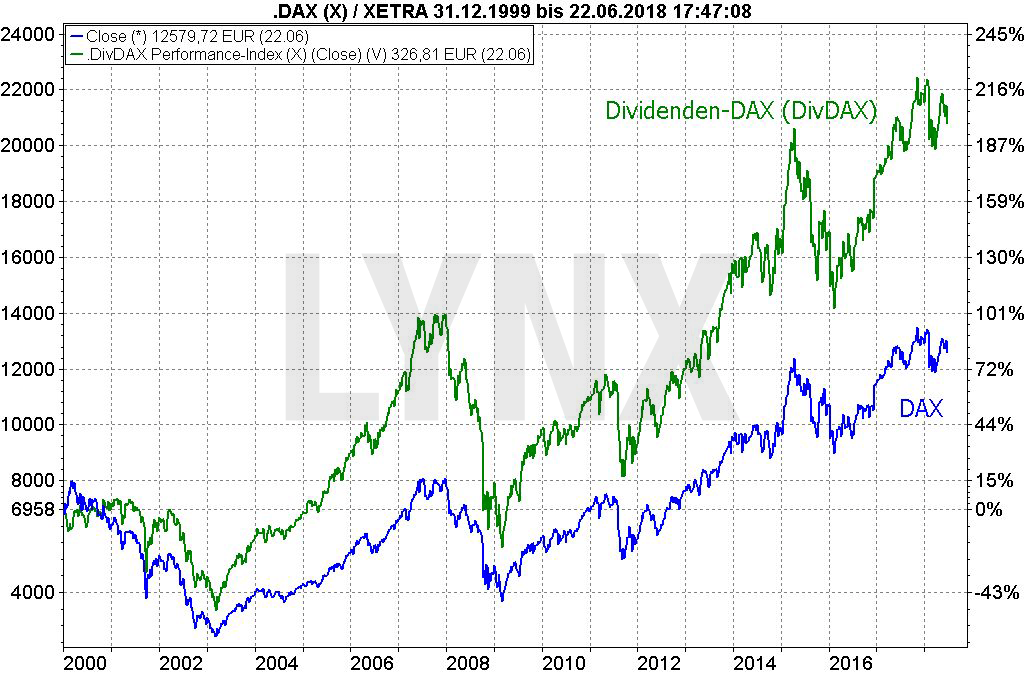

Aber ist da nicht eben das Problem mit dem Kursrisiko? Ja, grundsätzlich natürlich. Aber man muss eines bedenken: Aktien mit hoher Dividende sind grundsätzlich begehrter. Sehen Sie sich dazu mal die extrem unterschiedliche Performance des DAX zum hier in grün eingezeichneten DivDAX ab der Jahreswende 1999/2000 an:

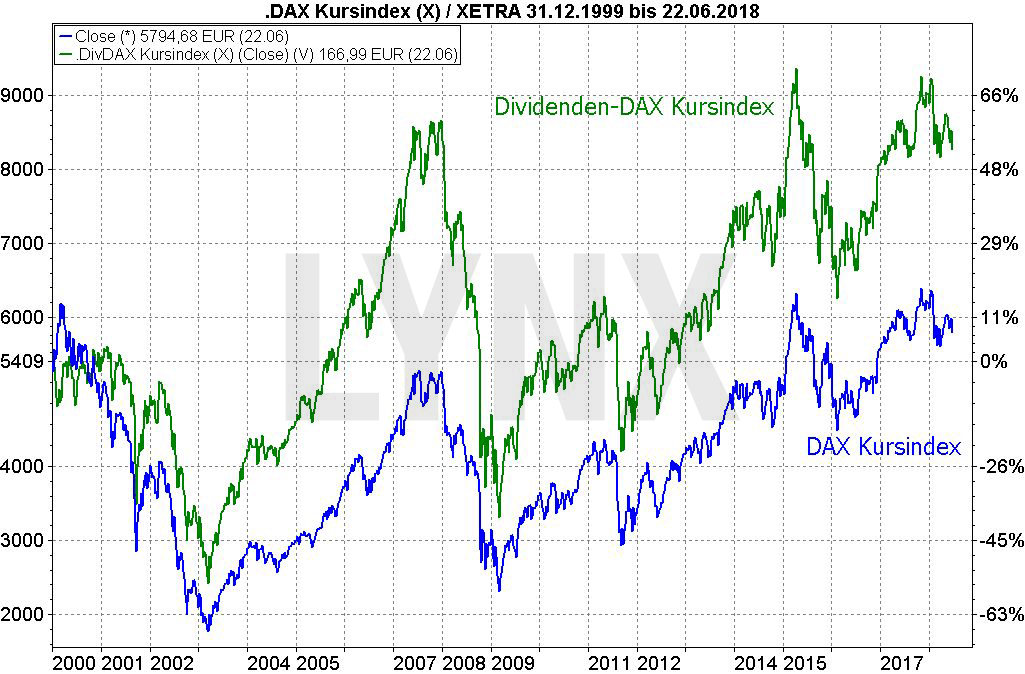

Da bleiben keine Fragen offen. Nun kann und darf man einwenden, dass bei einem Performanceindex diese Dividenden ja auch mit in den Kurs eingerechnet und rechnerisch reinvestiert werden. Was wäre, würde man sich die Aktien so ansehen, als gäbe es die Dividenden nicht? Wäre der Vorsprung der 15 Aktien des Dividenden-DAX dann immer noch vorhanden? Das sieht man, wenn man vom DAX ebenso wie vom DivDAX die Variante des „Kursindex“ betrachtet, in der diese Dividenden eben nicht positiv auf die Performance wirken, sondern alleine die Kurse selbst gerechnet werden:

Fazit: Aktien mit guten Dividenden schlagen Anleihen eindeutig!

Es bleibt auch ohne Einrechnung der Dividenden dabei: Der DivDAX schlägt den DAX insgesamt. Auch das Kursrisiko der dividendenstarken Aktien ist also geringer, wobei man nur wiederholen kann: Kursgewinne sind nicht das eigentliche Ziel bei einer Dividendenstrategie. Es geht darum, aus den Ersparnissen eine taugliche Rendite herauszuholen, die die Rente stabilisiert und in guten Phasen spürbar aufbessert. Das können dividendenstarke Aktien leisten. Und wer sein Dividenden-Portfolio sinnvoll streut, statt auf zu wenige Pferde zu setzen, hat dadurch nicht nur in Bezug auf mögliche Kursverluste der Aktien (die man aber grundsätzlich ja ohnehin nicht verkaufen würde) in wirtschaftlich schwachen Phasen, sondern auch hinsichtlich möglicherweise zeitweise rückläufige Dividenden eine taugliche Absicherung!

Lesen Sie noch mehr über starke Dividendenaktien

Die 15 besten Dividenden-Aktien Deutschlands

Die besten Dividenden-Aktien Europas

Die besten Dividenden-Aktien der USA

Oder lesen Sie hier über Dividendenstrategien:

Wie Sie mit einer Dividendenstrategie den Aktienmarkt schlagen können

Interview mit Dividenden-Experte Christian W. Röhl

Was sind die Top-5 Dividenden-Aktien 2018? Und wie findet man gute Dividenden-Titel?

Sie möchten an der Börse in Dividenden-Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.