Daher haben wir die besten Dividenden-Aktien Europas für Sie recherchiert. Mit diesen Dividenden-Champions des Euroraums lassen sich besonders hohe Renditen erzielen – ohne dass Sie dabei als Anleger Währungsrisiken eingehen.

In diesem Artikel finden Sie die aus unserer Sicht interessantesten Dividenden-Aktien Europas. Drei der Unternehmen – Sanofi, ING Group und BASF – schauen wir uns dabei etwas genauer an. Ausserdem geben wir Ihnen Tipps, worauf Sie beim Investieren in Dividenden-Titel besonders achten sollten.

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Aktien – und somit auch europäischen Dividenden-Aktien – ermöglicht? Dann informieren Sie sich hier über LYNX, den Aktien Broker.

- Dividenden-Aktien: Hohe Renditen als Entschädigung für Kursschwankungen

- Welche europäischen Dividenden-Aktien kaufen?

- Dividenden Aktien Europa Liste

- Top Dividenden Aktien Europas

- Dividenden Aktien Europa Vergleich: Liste nach Performance

- ETF mit den 30 höchsten Dividendenrenditen in Europa

- Tipps für Dividenden-Aktien

- Auf was Sie bei Dividendenaktien noch achten sollten

- Fazit: Eine hohe Dividende ist nicht alles

Dividenden-Aktien: Hohe Renditen als Entschädigung für Kursschwankungen

Die neue Dividendensaison ist bereits in vollem Gange. Daher lohnt es sich, einen Blick auf die Konzerne zu werfen, die auch im Jahr 2025 mit den wohl stabilsten und höchsten Ausschüttungen glänzen. Ordentliche Gewinnbeteiligungen könnten zudem auch einen Ausgleich für hohe Kursschwankungen und weiterhin hohe Inflationsraten bieten.

Dividendenstarke Aktien erfreuen sich unter Investoren besonders rund um die Termine der Hauptversammlungen immer grösserer Beliebtheit. Mittlerweile lohnt es sich, besonders genau auf die Höhe der Dividendenrenditen zu schauen, denn auch Zinspapiere werfen wieder etwas ab. Für zehnjährige deutsche Staatspapiere liegt die Rendite aktuell bei +2,52 % Kupon pro Jahr und damit kaum über der Inflationsrate. Wer unterm Strich Geld verdienen möchte, benötigt weiterhin renditestarke Alternativen. Die Auswahl an Anlageklassen ist nicht allzu gross.

Welche europäischen Dividenden-Aktien kaufen?

Börsennotierte Konzerne sind auf jeden Fall einen Blick wert. Sie zahlen in der Regel höhere Dividenden für ihre Aktien als Zinsen für langlaufende Unternehmensanleihen und bieten als Sachwerte darüber hinaus auch einen gewissen Inflationsschutz. In der folgenden Tabelle finden Sie eine Liste von zehn Dividenden-Aktien aus dem Euro-Raum für 2025.

Damit Währungsrisiken ausgeklammert werden, haben wir bei unserer Auswahl auf Aktien aus der Schweiz oder Grossbritannien verzichtet. Drei der europäischen Dividendenwerte mit aus unserer Sicht aussergewöhnlichem Potenzial stellen wir Ihnen im Anschluss vor.

Dividenden Aktien Europa Liste

| Dividenden-Aktie Europa | ISIN | Symbol | Währung | Dividendenrendite 2025e |

|---|---|---|---|---|

| BASF | DE000BASF111 | BAS | EUR | 5,40 % |

| Banco Santander | ES0113900J37 | BSD2 | EUR | 3,80 % |

| Mercedes-Benz | DE0007100000 | BAYN | EUR | 8,00 % |

| Orange | FR0000133308 | FTE | EUR | 7,80 % |

| Eni | IT0003132476 | ENI | EUR | 7,60 % |

| Münchener Rück | DE0008430026 | MUV2 | EUR | 4,10 % |

| ING Group | NL0011821202 | INN1 | EUR | 5,70 % |

| Sanofi | FR0000120578 | SAN | EUR | 4,50 % |

| Voestalpine | AT0000937503 | VAS | EUR | 2,70 % |

| TotalEnergies | FR0000120271 | TOTB | EUR | 6,00 % |

Top Dividenden Aktien Europas

Mit diesen europäischen Dividenden Aktien könnten Sie hohe Dividendenrenditen erzielen.

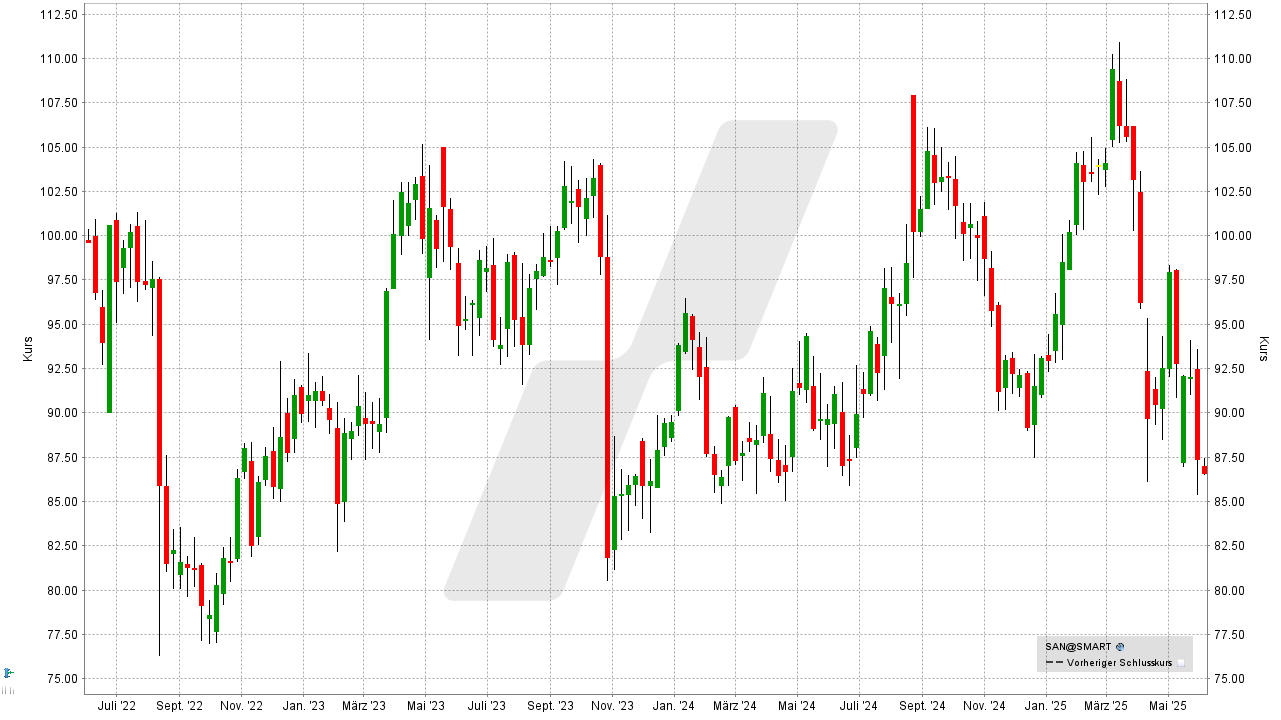

Sanofi: Zuverlässiger Dividendenzahler

Sanofi (ISIN: FR0000120578 – Symbol: SAN – Währung: EUR) ist ein weltweit tätiger französischer Pharmakonzern, der 2004 durch Fusion von Sanofi-Synthélabo und Aventis entstand. Mit den Bereichen Onkologie, Herz-Kreislauf, Diabetes, Thrombose, Schilddrüse und zentrales Nervensystem sowie Generika und Impfstoffe deckt man ein weites Tätigkeitsspektrum ab. Der Hauptfokus liegt dabei auf der Forschung, Entwicklung und Vermarktung von Arzneien für seltene oder immunologische Erkrankungen. Insgesamt investiert das Unternehmen jährlich mehr als 6 Mrd. Euro in Forschung und Entwicklung. Grosse Summen steckt der Konzern beispielsweise in die Entwicklung von mRNA-basierten Impfstoffen. Kürzlich wurde die Übernahme der US-Pharmafirma Blueprint für 9 Mrd. USD gemeldet. Dadurch soll das Arzneimittelangebot weiter ausgeweitet werden.

Europäischer Dividendenaristokrat: 30. Dividendenerhöhung

in Folge

Im Jahr 2024 verzeichnete Sanofi ein leichtes Umsatzminus von -4,5 % auf 41,1 Mrd. EUR. Dabei erzielte das Unternehmen ein Gewinn-Plus von 4 % auf 7,12 EUR je Aktie. Umsatzrückgänge in einigen Bereichen wurden wettgemacht durch den aktuellen Hauptwachstumstreiber Dupixent, ein Mittel gegen Hautekzeme. Für das Jahr 2025 erwarten Analysten ein Umsatzwachstum um +11 % auf 45,8 Mrd. EUR sowie einen Gewinn in Höhe von 8,09 EUR (+14 %) je Aktie. Im Jahr 2026 sollen dann bei 48,8 Mrd. EUR (+6,5 %) Umsatz Gewinne in Höhe von 8,84 EUR (+9 %) je Aktie erzielt werden. Positiv hervorzuheben ist die hohe Eigenkapitalquote des Unternehmens in Höhe von 58 %.

Der aktuelle Aktienkurs von ca. 86,25 Euro liegt mittlerweile wieder ein gutes Stück unter dem Anfang 2025 erzielten Allzeithoch von 110,82 Euro. Mit einer Dividende von 3,92 Euro steigert Sanofi die Gewinnausschüttung 2025 sage und schreibe 30-mal infolge und gilt damit seit kurzem als sogenannter „Dividenden-Aristokrat“.

Die Rendite der Sanofi-Aktie belegt mit 4,5 % zwar keinen absoluten Spitzenplatz unter den Dividendenzahlern, aber dafür bekommen Anleger Kontinuität und Zuverlässigkeit.

ING Group: Niederländische Bank bietet 5,7 % Dividendenrendite

Die ING Group (ISIN: NL0011821202 – Symbol: INGA – Währung: EUR) ist eine weltweit aktive niederländische Finanzholding, zu der verschiedene Banken und Versicherungen gehören, darunter die niederländische Bank ING, die deutsche ING-DiBa oder der Hypothekenvermittler Interhyp. Der Konzern mit Sitz in Amsterdam ist zwar weltweit in mehr als 40 Ländern vertreten, der Schwerpunkt der Geschäftstätigkeit liegt jedoch klar in Europa. Mit einer Marktkapitalisierung von ca. 57 Mrd. EUR (Aktienkurs 18,69 EUR) ist der ING-Konzern an der Börse deutlich wertvoller als die Deutsche Bank (47 Mrd. EUR Börsenwert) und zählt zu den 30 grössten Banken der Welt. Die Geschäfte der ING Group laufen hervorragend. Für das Jahr 2024 meldete der niederländische Finanzkonzern ein Gewinnwachstum von +71 % auf 1,98 EUR je Aktie. Für das laufende Jahr 2025 erwarten Marktexperten einen leichten Gewinnrückgang um -2 % auf 1,94 EUR je Aktie. Im Jahr 2026 soll der Gewinn dann bei 2,26 EUR (+17 %) je Aktie liegen.

ING-Aktie: Nicht nur für Dividendenjäger interessant

Aufgrund der hohen Finanzkraft kann es sich der Konzern leisten, überschüssiges Kapital grosszügig in Form von Dividenden und Aktienrückkäufen an die Aktionäre zurückzugeben. Das Ziel, die Kernkapitalquote auf 12,5 % zu senken, ist mittlerweile erreicht. Für 2024 werden insgesamt Ausschüttungen in Höhe von ca. 1,06 EUR je Aktie erwartet, was einer starken Dividendenrendite von knapp 5,7 % entsprechen würde. Generell wird die Hälfte der Gewinne als Dividende ausgeschüttet.

Die ING Group Aktie erreichte im Mai 2025 ein Mehrjahreshoch von 19,30 EUR und notiert aktuell nur leicht darunter bei 18,69 EUR. Auf dem aktuellen Kursniveau ist die ING-Aktie im Vergleich zu anderen Bankaktien relativ günstig bewertet. Das für 2025 erwartete KGV liegt bei gerade mal 9,6. Aus unserer Sicht ist die ING-Aktie ein renditestarkes und gleichzeitig aussichtsreiches Investment, das sich nicht nur für Dividendenjäger eignet.

BASF SE: Weltgrösster Chemiekonzern

Die BASF SE (ISIN: DE000BASF111 – Symbol: BAS – Währung: EUR) mit Sitz in Ludwigshafen ist der weltgrösste Chemiekonzern. In 90 Ländern befinden sich mehr als 200 Produktionsstandorte des Unternehmens. Unter den von BASF hergestellten Chemieerzeugnissen befinden sich beispielsweise Kunststoffe, Industriechemikalien, Pflanzenschutzmittel und Veredelungsprodukte. Aber auch die Öl- und Gasförderung gehört dank der Konzerntochter Wintershall Dea zum Tätigkeitsspektrum. Die Kunden des Unternehmens sind in fast allen Bereichen der Industrie zu finden. Die Chemikalien von BASF werden beispielsweise zur Produktion von Kunststofferzeugnissen, Kraft- und Schmierstoffen, für Farben und Lacke sowie für Papier- und Hygieneprodukte und viele weitere Produkte benötigt.

Trotz Dividendenkürzung 5,4 % Rendite

Im Jahr 2024 verbuchte BASF einen Umsatzrückgang von -5 % auf 65,3 Mrd. EUR. Dieser ist teilweise noch auf das im Jahr 2023 beendete Russland-Geschäft der Tochter Wintershall Dea zurückzuführen. Der Gewinn pro Aktie erhöhte sich zwar wieder deutlich von 0,25 EUR im Vorjahr auf 1,45 EUR, die Markterwartungen wurden damit allerdings abermals verfehlt. Grund waren Restrukturierungskosten sowie Abschreibungen. Für das Jahr 2025 liegen die Erwartungen der Marktexperten bei 65,5 Mrd. EUR (+0 %) Umsatz und 3,16 EUR (+118 %) Gewinn je Aktie. Im Jahr 2026 liegt der Konsens bei 68,3 Mrd. EUR (+4 %) Umsatz und einem Ergebnis je Aktie von ca. 3,87 EUR (+22 %). Für das Jahr 2024 ist die Dividende aufgrund der verhaltenen Geschäftsentwicklung deutlich von 3,40 EUR auf 2,25 EUR je Aktie gekürzt worden. Damit liegt die Dividendenrendite bei einem derzeitigen Aktienkurs von ca. 41,83 Euro immerhin noch bei rund 5,4 % und ist im Vergleich zu den meisten anderen DAX-Werten weiterhin recht attraktiv.

Die BASF-Aktie entwickelte sich in den letzten Jahren schwächer als viele andere Werte, denn das Allzeithoch bei knapp 100 EUR wurde bereits Anfang 2018 erzielt. Bis Anfang 2020 fiel der Kurs anschliessend wieder unter 40 EUR zurück. Die anschliessende Kurserholung auf zwischenzeitlich über 70 EUR stellte sich nicht als nachhaltig heraus und die 40-EUR-Marke wurde seither gleich mehrfach getestet. Im besten Fall bildet sich bei 40 EUR nun ein längerfristiger Boden, von dem aus es wieder bergauf gehen kann. Auch wenn sich die Aufgabe des profitablen Russland-Geschäfts klar bemerkbar macht und die Geschäfte allgemein etwas zäh laufen, ist die BASF-Aktie auf dem aktuellen Kursniveau recht attraktiv bewertet. Mittlerweile dürften die schlechten Nachrichten allerdings weitestgehend im Kurs verarbeitet sein, sodass die Chemie-Aktie sowohl für Schnäppchen- als auch für Dividendenjäger interessant sein könnte. Zuletzt wurden die Umsatz- und Gewinnprognosen seitens der Analysten wieder leicht angehoben. Anleger sollten allerdings mit etwas höheren Schwankungen rechnen, denn Chemie-Aktien gelten allgemeinhin als relativ zyklisch.

Dividenden Aktien Europa Vergleich: Liste nach Performance

| Dividenden-Aktie Europa | Index | Kurs | 52 W Tief | 52 W Hoch | YTD | 6 M | 1 J | 5 J |

|---|---|---|---|---|---|---|---|---|

| Banco Santander, S.A. | Euro Top 50 | 7,08 | 3,85 | 7,25 | 61,18 % | 61,42 % | 57,09 % | 232,72 % |

| Eni S.p.A. | Euro Top 50 | 13,89 | 11,03 | 14,90 | 6,26 % | 3,23 % | -5,07 % | 60,13 % |

| Orange S.A. | — | 13,25 | 9,37 | 13,48 | 37,53 % | 37,59 % | 38,80 % | 23,37 % |

| voestalpine AG | — | 23,24 | 16,69 | 27,48 | 27,76 % | 29,47 % | -9,64 % | 21,26 % |

| ING GROUP NV | AEX, Euro Top 50 | 19,01 | 14,24 | 19,30 | 26,08 % | 25,45 % | 14,60 % | 197,64 % |

| Münchener Rückversicherungs-Gesellschaft AG | DAX, Euro Top 50 | 557,40 | 415,10 | 615,80 | 14,46 % | 12,72 % | 23,51 % | 139,33 % |

| TotalEnergies SE | Euro Top 50 | 52,96 | 47,65 | 65,85 | 0,57 % | -2,02 % | -19,50 % | 51,36 % |

| Mercedes-Benz Group AG | DAX, Euro Top 50 | 49,95 | 45,01 | 66,29 | -6,83 % | -4,78 % | -24,23 % | 61,33 % |

| BASF SE | DAX, Euro Top 50 | 41,58 | 37,80 | 54,89 | -2,25 % | -0,02 % | -8,43 % | -17,52 % |

| Sanofi S.A. | Euro Top 50 | 82,64 | 81,50 | 110,86 | -11,68 % | -11,45 % | -9,19 % | -8,60 % |

ETF mit den 30 höchsten Dividendenrenditen in Europa

Besonders attraktiv sind unter den Standardwerten Dividenden-Titel, deren Ausschüttungen seit Jahren steigen oder die zumindest zuverlässig stabil sind. Es gibt auch einen ETF, der sich auf europäische Dividendentitel spezialisiert hat: Der iShares EURO STOXX Select Dividend 30 UCITS ETF (ISIN: DE0002635281 – Symbol: EXSG – Währung: EUR) bildet die 30 Aktien mit den höchsten Dividendenrenditen aus der Eurozone ab. Weitere Ideen für ETFs finden Sie in unseren Bereichen ETFs im Fokus und ETF der Woche, in welchen wir Ihnen regelmässig interessante ETFs vorstellen.

Informationen zu dem Produkt finden Sie hier:

iShares EURO STOXX Select Dividend 30 UCITS ETF

Tipps für Dividenden-Aktien

Aktien dividendenstarker Grosskonzerne sollten bevorzugt werden: Denn Wertpapiere von Grossunternehmen, welche ein stabiles Geschäftsmodell, vorhersehbare Gewinne und einen soliden Cashflow vorweisen, können regelmässig einen grösseren Teil des Überschusses an ihre Anleger auszahlen.

Es sollte sich bei den Dividenden-Aktien um stabile Standardwerte handeln, beispielsweise Telekommunikationsunternehmen, Versorger und Basiskonsumgüterhersteller, aber auch Firmen aus anderen Branchen wie Finanzen, Industrie und Energie. Dividendenstarke Aktien sind zudem oftmals konjunkturresistenter als Wachstumsaktien, da die Vorhersehbarkeit der Gewinne grösser ist. Das Wachstum hingegen fällt meist moderater aus.

Auf was Sie bei Dividendenaktien noch achten sollten

Historisch gesehen unterliegen Unternehmen, die hohe Dividenden ausschütten, geringeren Kursschwankungen als der allgemeine Aktienmarkt, was sich im Falle von Markteinbrüchen als sehr vorteilhaft erweisen kann. Dabei sind in akuten Krisenzeiten (wie z. B. 2008 in der Finanzkrise oder in der Corona-Krise) vor allem finanzstarke Grossunternehmen deutlich weniger pleitegefährdet als Small- und Mid-Caps. Denn grossen Konzernen fällt es auch in schweren Zeiten leichter, an Kapital zu kommen.

Falls Sie sich auf dem deutschen Aktienmarkt umsehen möchten, empfehlen wir Ihnen unseren aktuellen Artikel: Dividenden-Aktien Deutschland.

Für Dividendenaktien weltweit können Sie folgenden Artikel lesen: Dividenden-Aktien weltweit

Eine wichtige Rolle spielen auch die Geschäftsaussichten des Unternehmens. Sind diese negativ, so drohen für die Folgejahre Dividendenkürzungen oder gar Dividendenstreichungen. Investoren sollten zudem unbedingt prüfen, ob die Ausschüttungen an der Substanz des Unternehmens zehren. Der operative Gewinn je Aktie sollte daher in der Regel grösser sein als die Dividende und so eine tatsächlich hohe Ertragskraft belegen.

Fazit: Eine hohe Dividende ist nicht alles

Im Jahr 2020 hat sich gezeigt, dass auch hohe Dividendenrenditen ihre Tücken haben können. Wer beispielsweise auf die seit Jahren stabilen, relativ hohen Renditen von Automobilherstellern, Reiseanbietern, Fluggesellschaften oder Ölkonzernen gesetzt hatte, verzeichnete im Jahr 2020 zunächst Kursverluste und dann auch noch Dividendenstreichungen oder -kürzungen. Obwohl sich die meisten Branchen anschliessend rasant erholten, sollten Anleger eines beachten: Aktien von Firmen, die sich – aus welchen Gründen auch immer – eher auf dem absteigenden Ast befinden, bezahlen (aufgrund eines niedrigen Aktienkurses) oftmals eine vergleichsweise hohe Dividende. Bei einer Krise ist die Dividende dann meist der erste Ansatzpunkt für mitunter drastische Kürzungen.

Völlig in Ordnung ist es hingegen, wenn solide Unternehmen – wie beispielsweise BASF – einzelne schwache Jahre mit einer Ausschüttung aus der Substanz überbrücken – vorausgesetzt, die Geschäftsaussichten insgesamt haben sich bei Dividendenzahlung bereits wieder aufgehellt. Natürlich lassen sich auch für das Jahr 2025 und darüber hinaus im Euro-Raum erstklassige Aktien mit attraktiven Dividendenrenditen finden – zum Beispiel die drei vorgestellten Titel Sanofi, ING Group und BASF.

Quellen:

Yahoo Finance: Analysten-Schätzungen (02.06.2025); https://finance.yahoo.com/

Sanofi IR-Webseite (02.06.2025); https://www.sanofi.com/en/investors

Ing Group IR-Webseite (02.06.2025); https://www.ing.com/Investor-relations.htm

BASF IR-Webseite (02.06.2025); https://www.basf.com/global/de/investors.html

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.