Am ersten Handelstag des 2. Halbjahrs fiel der Nasdaq 100, dafür stieg der Dow Jones und ist damit als letzter der drei grossen Indizes auf dem Sprung zu neuen Hochs. Zugleich stiegen innerhalb des Dow die Verlierer des ersten Halbjahrs, die Gewinner gaben nach. Interessant.

Haben grosse Adressen den Eindruck, dass die US-Anleger nur dann bei der Stange bleiben, wenn alle grossen Indizes neue Rekorde markierten, schaut man mit diesem auffälligen Plus also speziell im altehrwürdigen Dow Jones vor allem auf die Marktstimmung?

Oder sortieren sich grosse Fonds und Pensionskassen gerade neu … was zu einem solchen Zeitpunkt gerne der Fall ist … und haben entschieden, dass die klassischen Branchen jetzt Aufholpotenzial haben, die besonders stark gelaufenen Mega-Caps wie Microsoft oder Nvidia aber schon so weit gelaufen sind, dass man umschichten sollte, wodurch der Nasdaq 100 stärker gedrückt wird, während der Dow, in dem nur ein Teil der Hightech-Riesen gelistet ist, steigt?

Oder ist es Trumps Steuergesetz, das mit dem Passieren des Senats kaum noch gestoppt werden kann und das man vor allem für die klassische „Old Economy“ als förderlich wertet?

Und warum musste der Nasdaq 100 nachgeben, wenn der Dow Jones durchstartet? Ist das Zufall, das Ergebnis von Umschichtungen … oder bewegt sich da etwa das Geld im Kreis, sprich schaukeln sich die Bullen gerade durch ein Hin und Her zwischen einzelnen Indizes ohne grössere Mittelzuflüsse höher, weil eben diese Zuflüsse nicht da sind?

Expertenmeinung: Wahrscheinlich sehen wir da gerade von allem etwas. Aber sollte es da wirklich zu einer internen Rotation kommen, indem man aus Mega-Caps mit immensen Umsätzen Geld abzieht, weil man da weniger starke Kursreaktionen befürchten muss, um den Dow Jones bullisch zu halten, wäre das zumindest ein Warnsignal. Schliesslich startet gerade ein neuer Monat, ein neues Quartal, ein neues Halbjahr. Normalerweise könnte man da vermuten, dass die passiven Sparer, die regelmässig und dann meist zur Monatswende bei ETFs, Pensionskassen oder Fonds zukaufen, so viel frisches Geld bringen, dass alles steigen könnte, auch der Nasdaq 100.

Wenn die Mittelzuflüsse nachlassen, kann ein solches Hin und Her den Eindruck aufrechterhalten, der Markt wäre weiterhin perfekt bullisch und so andere Anleger vom Ausstieg abhalten. Während Donald Trumps erster Amtszeit haben wir ein „Geschaukel“ zwischen Nasdaq und Dow Jones auch schon erlebt. Damals ging das sehr lange gut. Und wäre Corona nicht gekommen, es hätte vielleicht noch länger funktioniert, zumal man auch damals ein „bald, bald“ hatte, an dem man sich als Optimist festklammern konnte … wenngleich man da ziemlich lange durchhalten musste. Damals ging es um den Handelsstreit mit China, diesmal um den Streit mit so ziemlich der ganzen Welt. Aber:

Um wirklich vermuten zu dürfen, dass dem US-Aktienmarkt langsam das frische Geld knapp wird, sollten wir solche gegenläufigen Tagestendenzen noch öfter sehen. Ansonsten kann es auch Zufall oder das vorgenannte, „normale“ Umschichten auf Basis neu definierter Perspektiven und Ziele sein, aber im Auge behalten sollte man das auf jeden Fall.

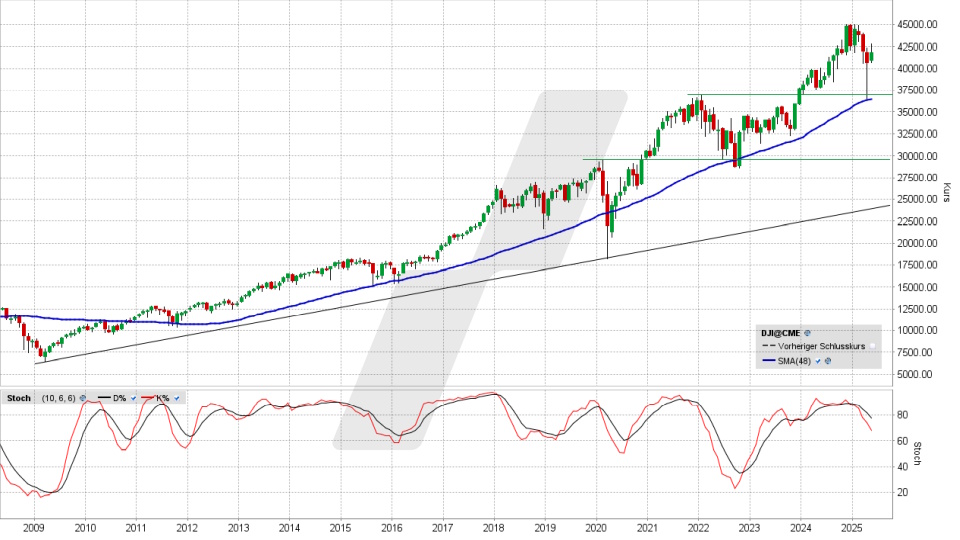

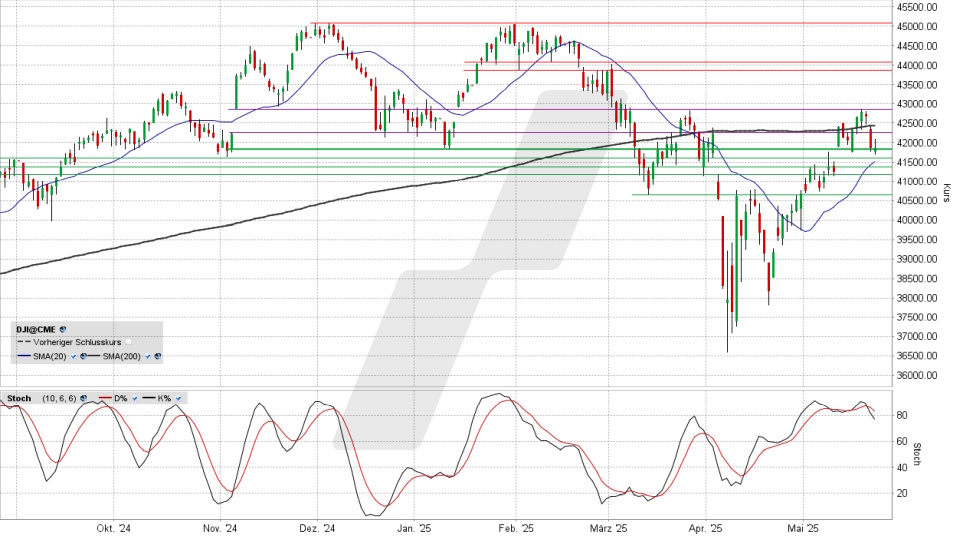

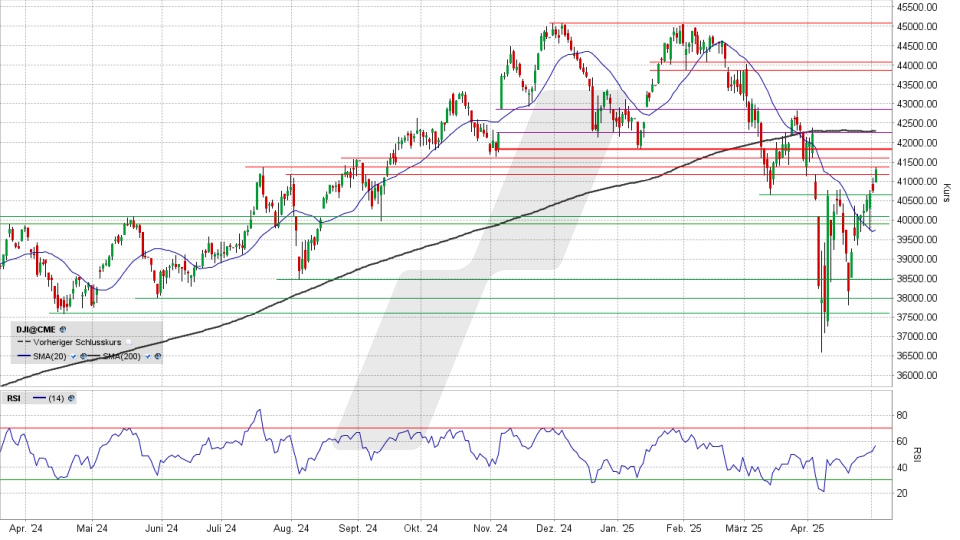

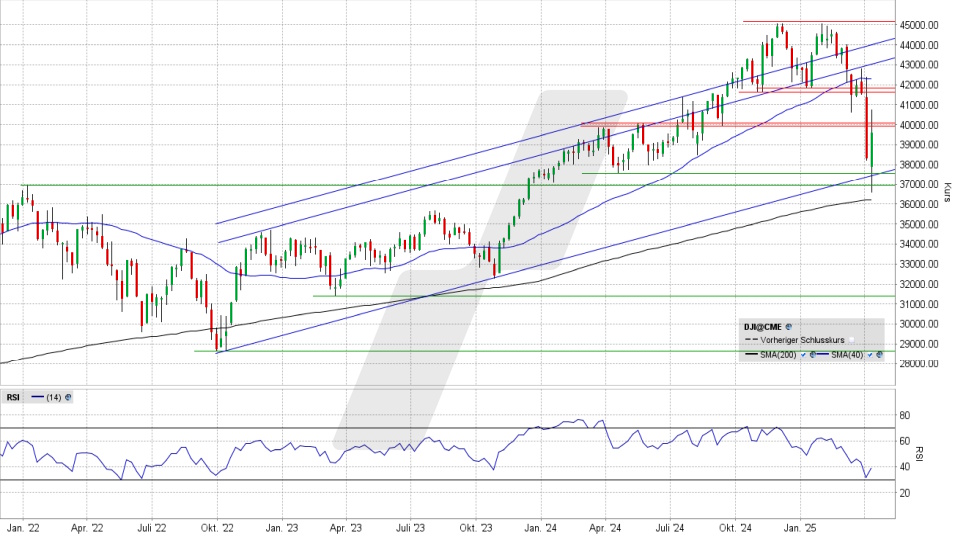

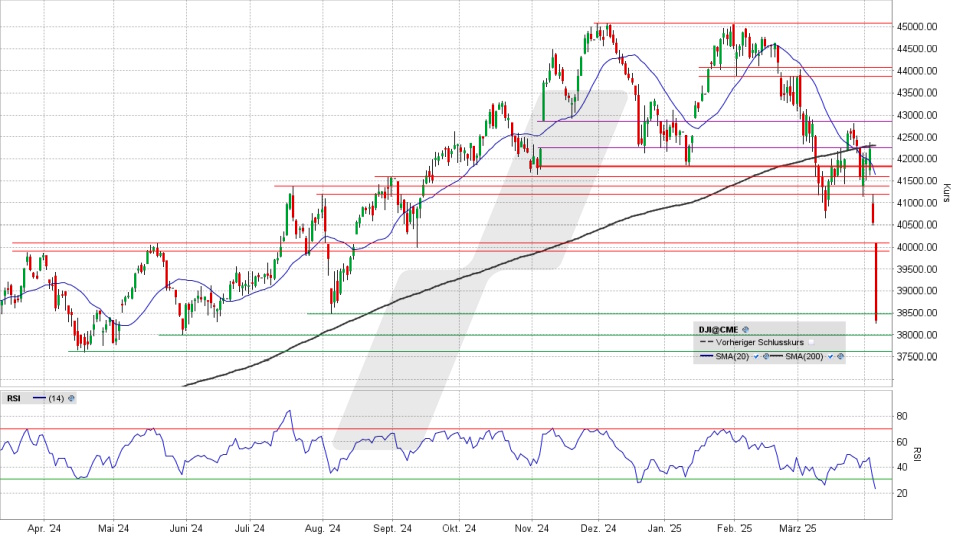

Vor allem, wenn es beim Dow richtig ernst wird, sprich, er das aktuell ja nur noch einen Katzensprung entfernte, bisherige Rekordhoch bei 45.074 Punkten vom Dezember 2024 erreicht. Zuletzt hat das US-Index-Flaggschiff eine Hürde nach der anderen mit Schwung überboten. Wenn diese Attacke der Bullen funktionieren soll, sollte er das alte Hoch zügig und signifikant (mehr als ein Prozent) überbieten. Wenn es jedoch am oder knapp über dem Hoch auf einmal zu einem auffälligen Schwund beim Momentum kommt und die Kurse sich seitwärts schieben, ist Vorsicht geboten.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier:

PRIIPs / KIDs Eurex

PRIIPs / KIDs CME Futures

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen