|

Lassen Sie sich den Artikel vorlesen:

|

Bei einer grossen Nachfrage nach Put-Optionen nimmt die Optionsprämie und damit auch die implizite Volatilität zu. Verschiedene Einflussfaktoren wie Wirtschaftsdaten, Quartalszahlen oder z.B. unerwartete Ereignisse führen dazu, dass sich die Erwartungen der Marktteilnehmer und damit ihre Bewertungsvorstellungen für Optionen verändern. Entsprechend verändert sich die implizite Volatilität in beide Richtungen.

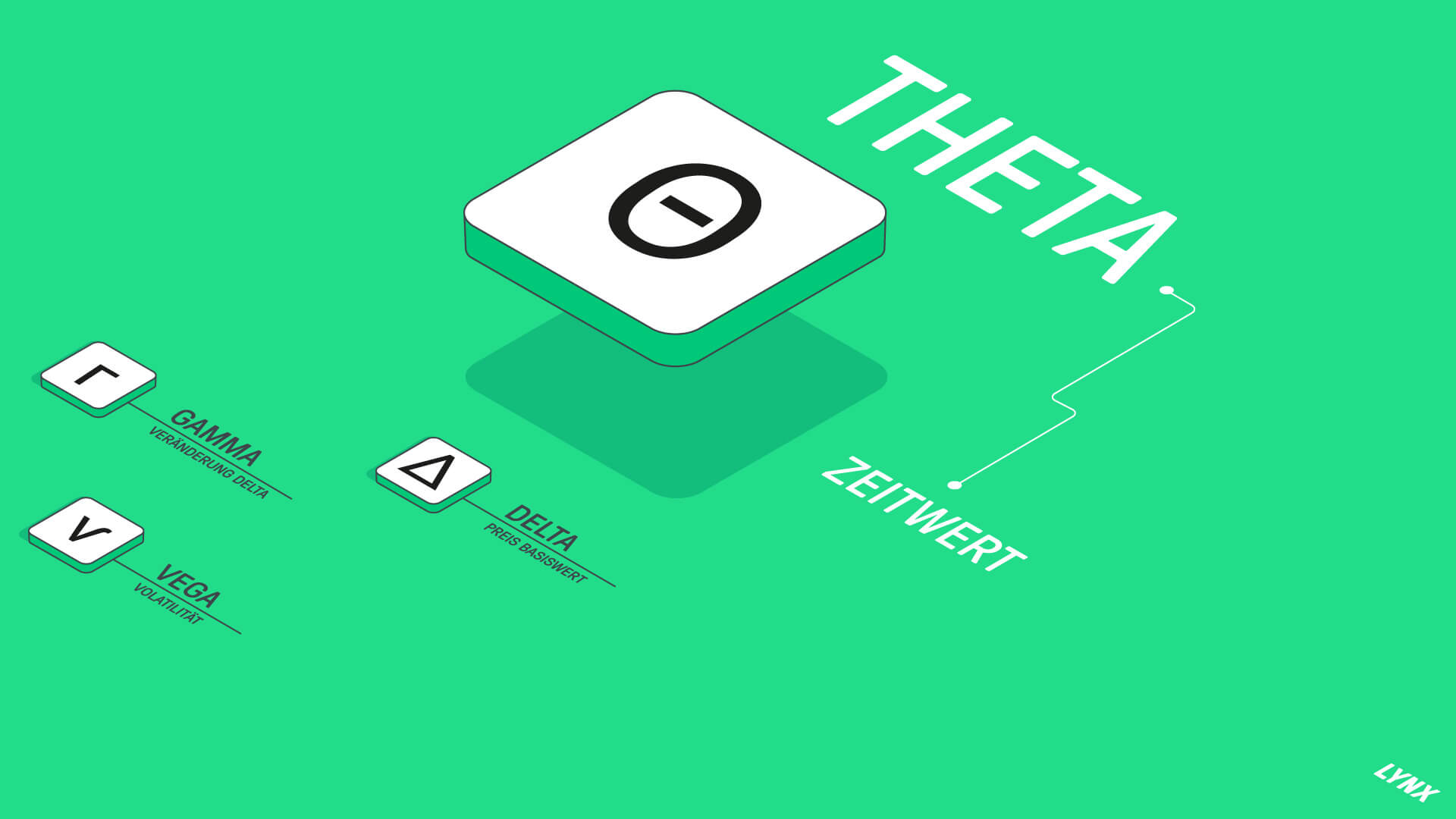

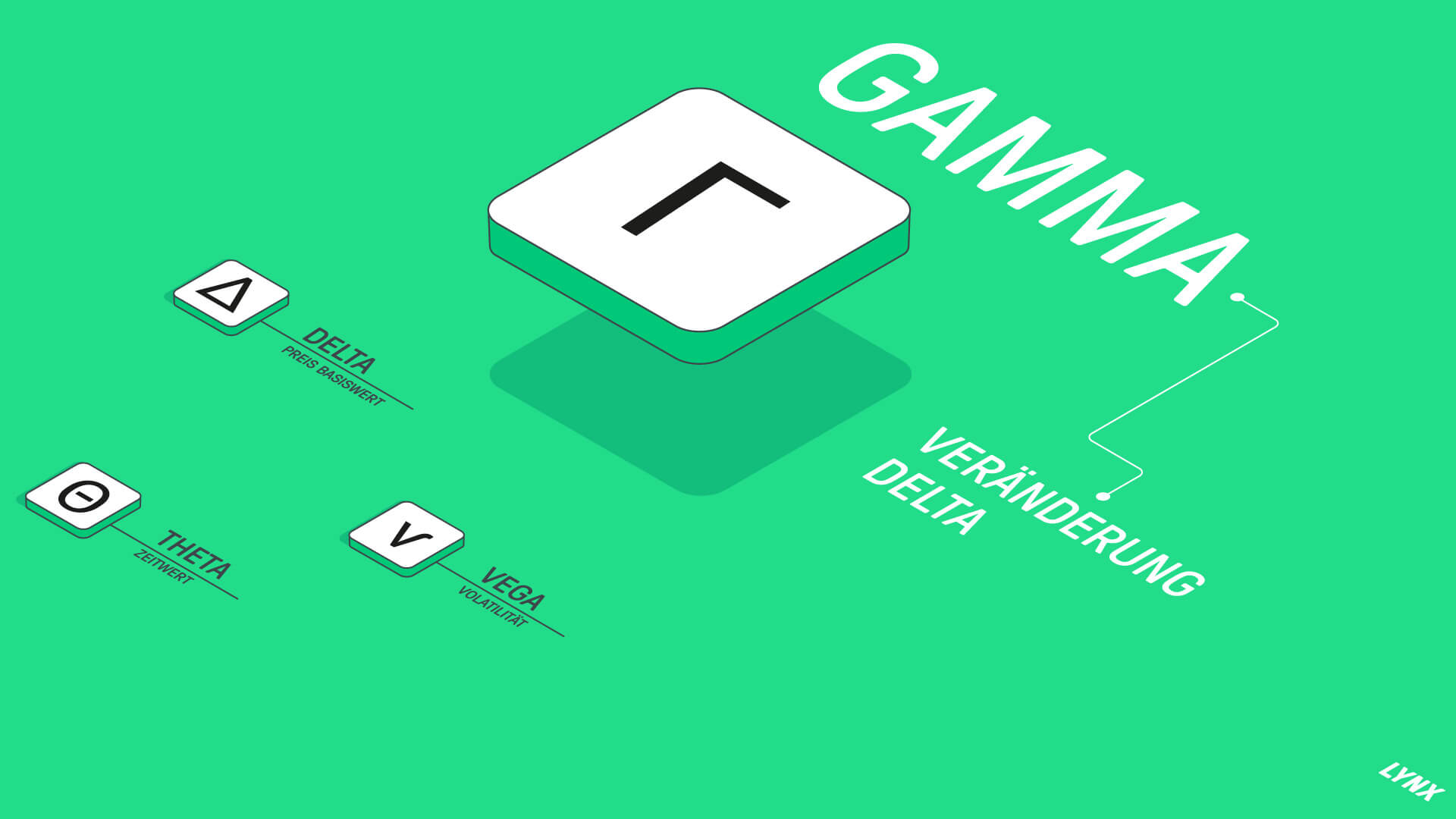

Eine Übereinstimmung zwischen den beiden Volatilitätskennzahlen ist der Zusammenhang zwischen Kursentwicklung und der Höhe der Volatilität. Wenn die Börsen fallen und die Unsicherheit zunimmt, führt dies in der Regel zu einer höheren impliziten Volatilität und damit zu steigenden Optionspreisen. Wenn die Börsen hingegen steigen, so sehen die Händler weniger Grund zur Sorge. Deshalb nimmt die implizite Volatilität ab, so dass die Optionen billiger werden. Auch die historische Volatilität nimmt entsprechend ab. Diese ist übrigens auch mit dem Vega verwandt, dem Options-Griechen, der sich auf die Volatilität bezieht (siehe Kapitel 2 für weitere Informationen).

Zwei Beispiele

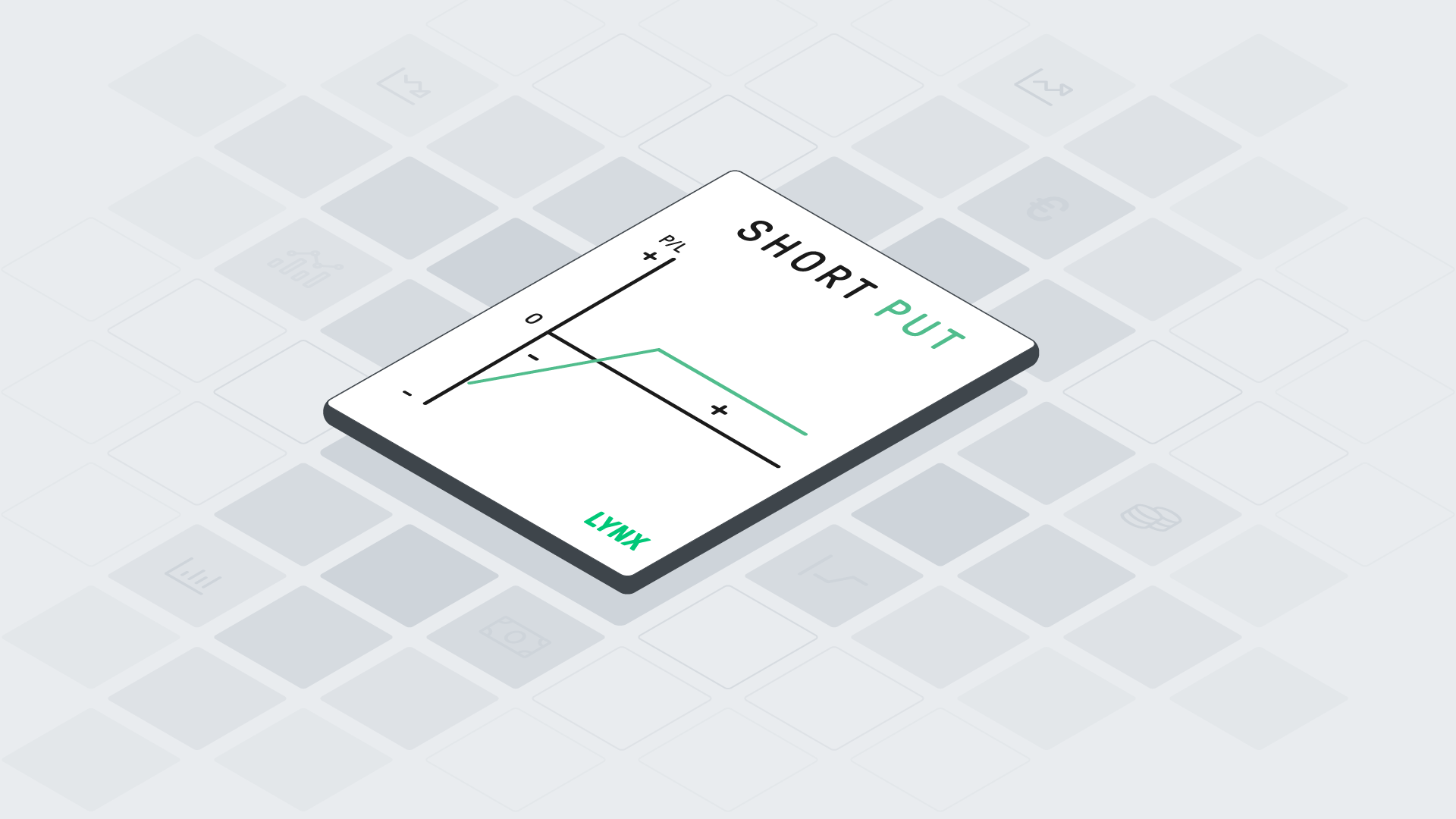

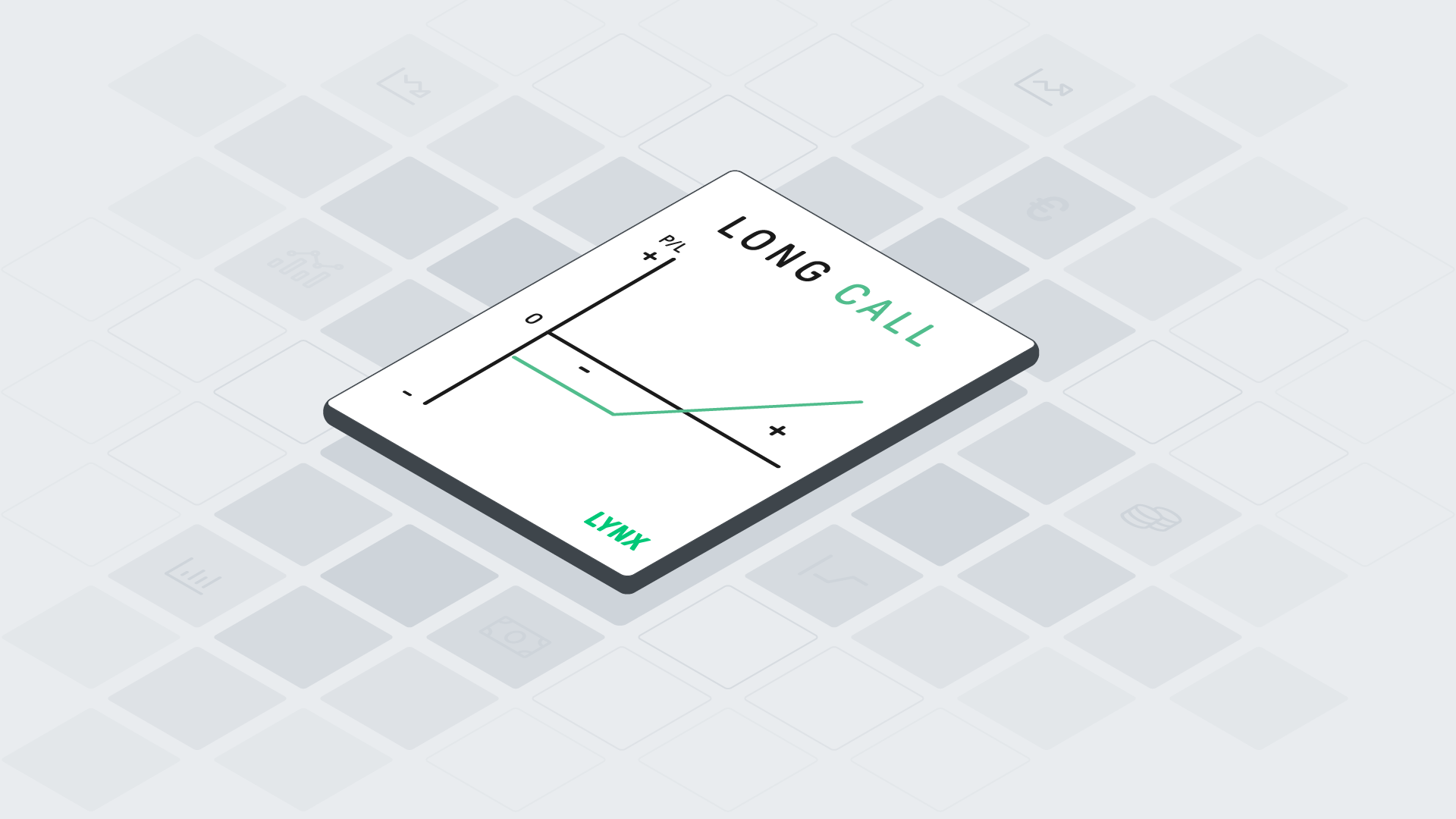

- Wenn ein Optionsanleger eine aus dem Geld liegende Put-Option kauft und damit auf sinkende Preise des Basiswertes spekuliert, so antizipiert der Optionskäufer zwei theoretische Entwicklungen. Erstens soll der Preis der gekauften Put-Option bei einem Kursverfall des Basiswerts steigen, weil das negative Delta zu einem höheren Optionspreis führt. Zweitens bedingen fallende Preise auch eine Zunahme der impliziten Volatilität, die sich auch im Vega ausdrückt. Der Wert der Put-Option nimmt auch dadurch zu.

- Wenn ein Optionsanleger eine aus dem Geld liegende Call-Option kauft und die Börse steigt, dann nimmt der Preis der Option zu, weil das positive Delta zu einem höheren Optionspreis führt. In diesem Fall nimmt jedoch die Volatilität ab, so dass das Vega einen negativen Einfluss auf den Preis der Option hat. Der ein oder andere erfahrene Optionsanleger wird dies in der Praxis bereits beobachtet haben. Eine steigende Börse führt in solch einem Fall bei einer aus dem Geld liegenden Call-Option nicht immer zu einer steigenden Optionsprämie.

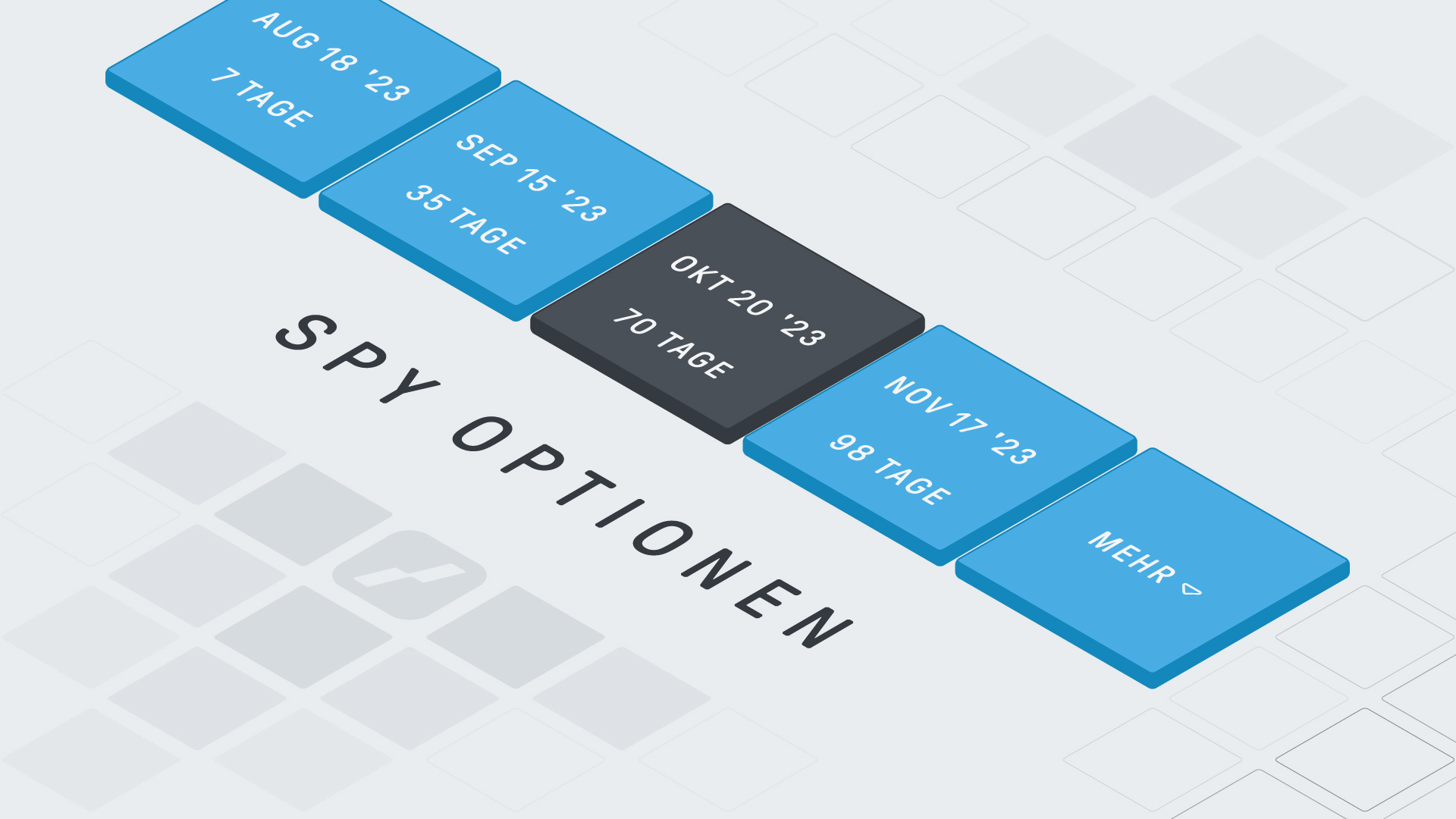

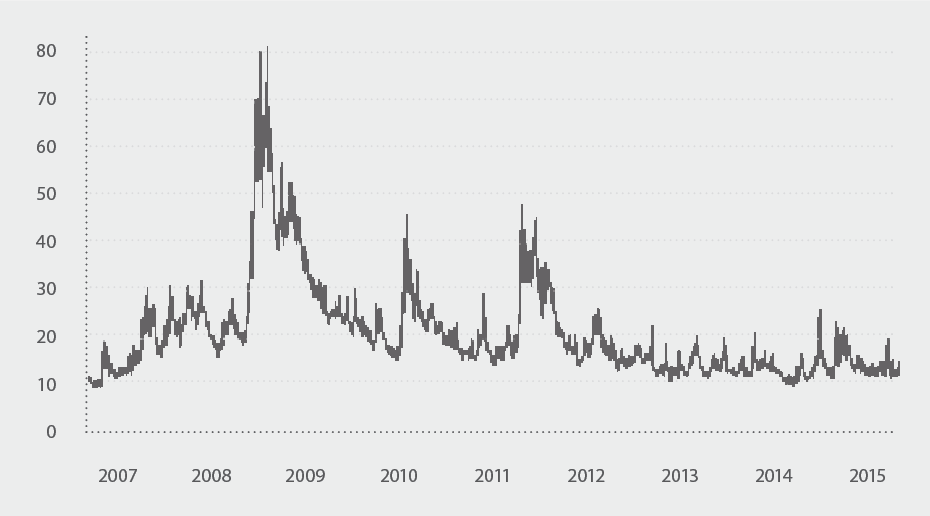

Die folgende Grafik zeigt die Entwicklung des amerikanischen VIX-Index im Zeitraum von 2007 bis einschliesslich 2015. Nach dem Ausbruch der Finanzkrise Ende 2007 wurde im Oktober 2008 auf Schlusskursbasis ein Hochpunkt von fast 80 Punkten erreicht. In die Volatilität auf Tagesbasis umgerechnet bedeutet dies eine erwartete tägliche Schwankungsbreite von 5%. Obwohl die Börsenkurse in den Monaten danach weiter eingebrochen sind und der Tiefpunkt erst im März 2009 erreicht wurde, ging dies mit weniger Unsicherheit und Schwankungen einher. In den Jahren danach fanden im VIX-Index noch einige Aufwärtsbewegungen statt. Insgesamt hat sich das Niveau der Volatilität jedoch stetig in die Bandbreite des Vorkrisen-Niveaus entwickelt.

VIX-Index – der „Angstindex“

Der VIX, der im Jahr 1993 eingeführt wurde, ist der Market Volatility Index der Chicago Board Options Exchange (CBOE) und stellt einen beliebten Gradmesser für die implizite Volatilität von Indexoptionen auf den S&P500-Index dar. In den Finanznachrichten wird der VIX, wie der VDAX häufig auch als „Angstindex” beschrieben, der die Markterwartungen der Volatilität über einen Zeitraum von 30 Tagen wiedergibt. Der VIX wird anhand der S&P500 am Geld und aus dem Geld befindlichen Call- und Put-Optionen bestimmt.

Im Jahr 2004 begann die CBOE damit, Futures auf den VIX anzubieten. Im Jahr 2006 wurde das Produktangebot dann auch um Optionen erweitert. Diese Derivate auf den VIX werden in Chicago aktiv gehandelt. In den vergangenen 15 Jahren lag der VIX im Schnitt bei etwa 20 Punkten. Während der Finanzkrise erreichte der VIX im Oktober 2008 einen Intraday Rekordstand von 89,53 Punkten. Wenn wir den VIX jedoch zum Black Monday zurückrechnen, dem Börsencrash am 19. Oktober 1987, so hätte dieser damals theoretisch einen Stand von über 150 Punkten erreicht.

Interpretation der impliziten Volatilität

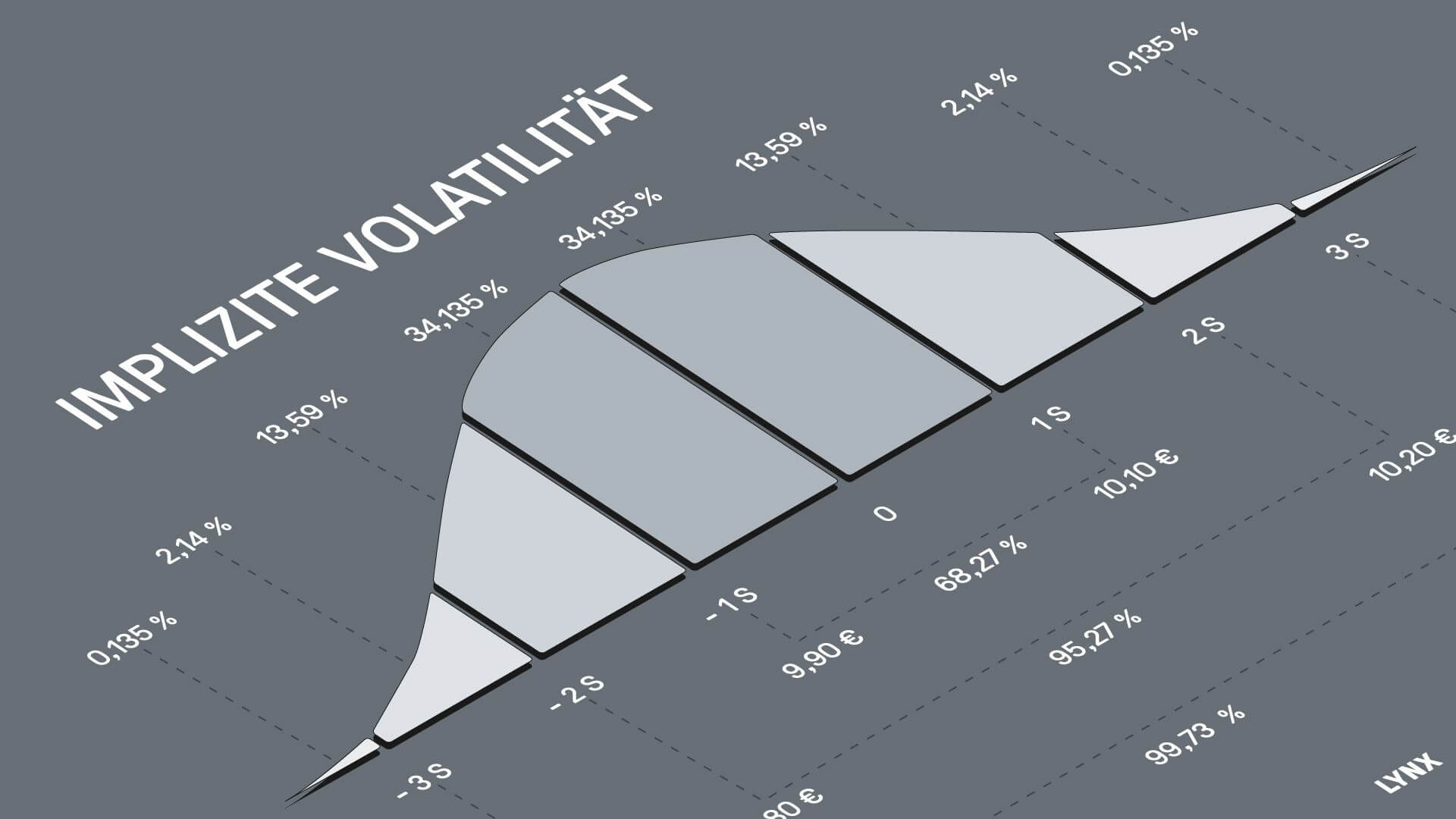

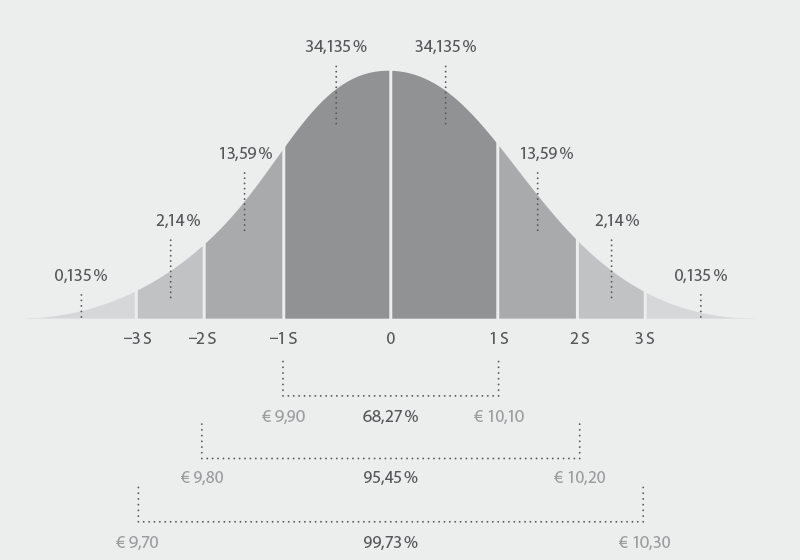

Die mathematischen Berechnungen der impliziten Volatilität müssen wir uns nicht im Detail ansehen. Trotzdem ist es zum Verständnis und zur Interpretation wichtig, einige relevante Statistiken zu erklären. Bei einer impliziten Volatilität von 16% beträgt die Volatilität auf Tagesbasis 1%. Bei einer angenommenen Normalverteilung wird gemäss Standardabweichung an 68,27% der der Handelstage von einer Bewegung von maximal 1% ausgegangen (zweimal 34,135%, weil die Bewegung sowohl positiv als auch negativ ausfallen kann). Für die übrigen 31,73% der Handelstage werden grössere Schwankungen erwartet.

Normalverteilung

Auf Basis der Normalverteilung wird erwartet, dass die Kursbewegung an 27,18% (zweimal 13,59%) der Handelstage zwischen einer und zwei Standardabweichungen liegt. In diesem Beispiel entspricht dies einer Bewegung zwischen +1% und +2% oder zwischen -1% und -2%. An 4,28% (zweimal 2,14%) der Handelstage wird eine Kursbewegung zwischen +2% und +3% oder zwischen -2% und -3% erwartet. Schliesslich wird an 0,27% der Handelstage eine Bewegung erwartet, die grösser ist als +3% bzw. -3%.

Nehmen wir als Beispiel eine Aktie, die bei € 10 notiert, wobei die am Geld liegende Call-Option eine Volatilität von 16% aufweist. In der Abbildung der Normalverteilung auf der vorigen Seite ist zu sehen, dass der Preis der Option eine erwartete Wahrscheinlichkeit von insgesamt etwa 99,73% ausdrückt, dass der Kurs der Aktie am Ende des folgenden Handelstages zwischen € 9,70 und € 10,30 liegt.

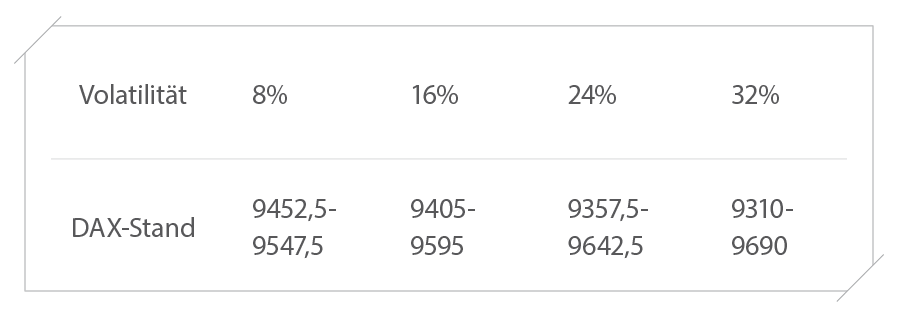

Veränderungen in der Volatilität von Optionen und dem Kurs der Aktie finden ständig statt und führen zu neuen Erwartungen und Bewertungen. Um dies zu illustrieren, gehen wir im nächsten Beispiel von einem DAX-Stand von 9500 Punkten aus. In der folgenden Tabelle ist zu sehen, dass mit der Zunahme der Volatilität des Index der Bereich der möglichen Schlussstände des DAX-Index am betreffenden Handelstag grösser wird.

Die Tabelle gibt in Kombination mit der Standardabweichung an, welche Bewegungen der Markt bei einer bestimmten Volatilität erwartet. Die angenommene Normalverteilung lässt erwarten, dass sich die Kursveränderung bei einer impliziten Volatilität von 8% an 68,2% der Handelstage innerhalb eines halben Prozents (8% geteilt durch 16) bewegt.

Bei einem DAX-Indexstand von 9500 Punkten wäre zu erwarten, dass sich der DAX in circa zwei von drei Fällen am nächsten Handelstag zwischen 9452,5 und 9547,5 bewegt. Ein halbes Prozent von 9500 entspricht einer Bewegung von 47,5 Punkten.

Im Gegensatz dazu wäre bei einer Volatilität von 32% eine Bewegung auf Tagesbasis von 2% (32% geteilt durch 16) zu erwarten. Dies würde am nächsten Handelstag in ungefähr zwei von drei Fällen (ungefähr 68,2%) einem DAX-Stand zwischen 9310 und 9690 Punkten entsprechen.

Die Höhe der Volatilität offenbart die Erwartungen der Marktteilnehmer. Bei einer niedrigen Volatilität erwartet der Markt weniger Bewegung als bei einer hohen Volatilität. Dieser Unterschied drückt sich auch in den Preisen von Optionen aus. Die implizite Volatilität basiert auf dem aktuellen Konsens der Marktteilnehmer und ist damit keine Vorhersage der zukünftigen Bewegungen einer Aktie.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

Volatilität

Griechen