Anleger, die von einer Kurssteigerung einer Aktie überzeugt sind und sich mit der einfachen Kursentwicklung der Aktie nicht zufriedengeben, greifen gerne zum Long Call. Damit profitieren sie gehebelt und unbegrenzt von der Aufwärtsbewegung der zugrundeliegenden Aktie. Im schlimmsten Fall verlieren sie ihren Einsatz, der klar begrenzt ist. Mit einem Long Call lassen sich auch „teure“ Aktien mit deutlich geringerem Einsatz handeln. Zu dieser scheinbar simplen und lukrativen Strategie gibt es jedoch auch eine Kehrseite, die wir in diesem Artikel ebenfalls beleuchten werden.

- Aufbau des Long Calls

- Prinzip des Long Calls

- Für wen ist der Long Call geeignet?

- Wann sollte ein Long Call eingegangen werden?

- Wo liegt Ihre Gewinnschwelle bei einem Long Call?

- Was ist Ihr maximaler potenzieller Gewinn bei einem Long Call?

- Was ist Ihr maximaler potenzieller Verlust bei einem Long Call?

- Was sind die Margin Anforderungen bei einem Long Call?

- Wie wirkt sich die Zeit auf die Position bei einem Long Call aus?

- Was ist der Einfluss der impliziten Volatilität bei einem Long Call?

- Die Ausübung der Option bei einem Long Call

- Die Vor- und Nachteile des Long Calls auf den Punkt gebracht

- Tipp: Calls tief im Geld und langer Laufzeit kaufen, um Aktien 1 zu 1 billiger zu handeln

Aufbau des Long Calls

Die Strategie Long Call besteht aus dem einfachen Kauf einer Call Option. Je nach strategischer Ausrichtung, kann die Option „aus dem Geld“ (der Basispreis des Calls liegt über dem aktuellen Aktienkurs), „am Geld“ (der Basispreis des Calls liegt nah am aktuellen Aktienkurs) oder „im Geld“ (der Basispreis des Calls liegt unter dem aktuellen Aktienkurs) gewählt werden. Auch bei der Wahl der Laufzeit des Calls gibt es keine Einschränkung, wobei längere Laufzeiten von mindestens 3 Monaten zu bevorzugen sind, wie wir es gleich zeigen werden.

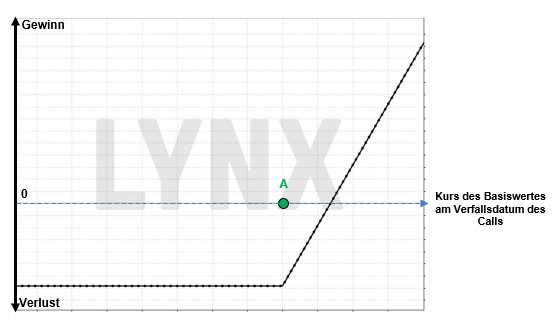

Performanceprofil eines Long Calls mit Basispreis (Strike) A

Prinzip des Long Calls

Wenn Sie einen Long Call eröffnen, haben Sie das Recht, aber nicht die Verpflichtung, den zugrundeliegenden Basiswert (Aktie oder Index z.B.) zu kaufen, falls Sie die Option ausüben. Je gehandeltem Kontrakt werden im Falle einer Ausübung in der Regel 100 Aktien in Ihrem Depot eingebucht. Der Kauf würde zu einem Kurs erfolgen, der dem Basispreis A des Calls entspricht. Der Vorteil dieses Rechts ist, dass Sie z.B. eine Aktie zu einem niedrigeren Kurs kaufen können, als der gegenwärtige Kurs der Aktie ist. Verkaufen Sie danach die Aktie zu einem höheren Kurs, realisieren Sie einen Gewinn. Je mehr die Aktie steigt, desto grösser wird der Gewinn.

In der Regel machen nur wenige Anleger von diesem Recht Gebrauch (Ausnahmen dazu werden im Absatz „Ausübung der Option“ erläutert). Notiert der Long Call im Gewinn, wird er in der Regel mit Gewinn glattgestellt, also verkauft, und nicht ausgeübt.

Anhand des Performanceprofils eines Long Calls ist die Funktionsweise dieser Strategie einfach zu verstehen. Der bezahlte Betrag für den Call ist der maximale mögliche Verlust, der dementsprechend begrenzt ist. Nach oben ist der potenzielle Gewinn unbegrenzt. Allerdings reicht es nicht, dass der Aktienkurs über den Basispreis A des Calls steigt, um zum Verfallsdatum einen Gewinn zu erzielen. Die Gewinnschwelle liegt, aufgrund der Kosten des Calls, die zuerst wettgemacht werden müssen, höher.

Während seiner Laufzeit kann sich der Long Call gewinnbringend entwickeln, wenn sich die Aktie dynamisch aufwärts bewegt. In diesem Fall kann es reichen, dass sich die Aktie dem Basispreis A des Calls nur nähert, um schnell einen Buchgewinn zu erzielen.

Achtung: Mit einem Long Call haben Sie auf eventuelle Dividendenausschüttungen keinen Anspruch!

Meine persönlichen Tipps für den Handel von Long Calls

- Ich würde bei einem Long Call empfehlen, den Basispreis A nah am Geld auszuwählen. Je weiter der Basispreis vom aktuellen Aktienkurs entfernt ist, desto geringer ist Ihre Gewinnwahrscheinlichkeit. Zwar ist dann die Hebelwirkung höher, aber was bringt Ihnen ein hoher Hebel, wenn Sie z.B. nur eine 16%ige Chance haben (was schätzungsweise der Wert für einen Call mit Delta 16 wäre), einen Gewinn mit dem Trade zu realisieren?

- Bevorzugen Sie lange Laufzeiten, da Optionen in den letzten 90 Tagen vor ihrem Verfallsdatum schneller an Wert verlieren. Dieser Zeitwertverlust ist für Sie als Käufer der Option ein klarer Nachteil. Siehe dazu auch unseren Artikel zu Thema Zeitwertverfall. Ich würde mindestens 6 Monate als Laufzeit in Betracht ziehen, um dem Trade genügend Zeit zu geben, sich gewinnbringend zu entwickeln.

- Bevorzugen Sie Aktien, von denen Sie ausgehen, dass sie sich schnell aufwärts bewegen werden und die sich bereits in einem übergeordneten Aufwärtstrend befinden.

- Vermeiden Sie Aktien mit hoher impliziter Volatilität. Die dazugehörigen Optionen sind in solchen Fällen dementsprechend sehr teuer.

Für wen ist der Long Call geeignet?

Die Strategie Long Call erfordert nur wenigErfahrung im Optionshandel. Der Long Call kann schnell und einfach eröffnet werden. Dennoch erfordert er eine gewisse Expertise in folgenden Bereichen:

- Einschätzung des Aufwärtspotenzials des zugrundeliegenden Basiswertes

- Richtiges Timing beim Einstieg

Wann sollte ein Long Call eingegangen werden?

Sie eröffnen einen Long Call, wenn Sie davon ausgehen, dass die zugrundeliegende Aktie schnell und stark steigen wird. Idealerweise erfolgt der Einstieg zu einem Zeitpunkt, an dem die zugrundeliegende Aktie eine niedrige implizite Volatilität aufweist. Dadurch sind die Optionen günstiger und der bezahlte Betrag für den Call fällt geringer aus. Steigt im Nachhinein diese implizite Volatilität, würde der Long Call theoretisch davon profitieren. Es ist aber so, dass die implizite Volatilität in der Regel steigt, wenn eine Aktie fällt, was wiederrum für den Long Call von Nachteil wäre.

Sie können auch die Strategie des Long Calls einsetzen, um eine Aktie mit einem kleineren Einsatz zu handeln, als wenn Sie direkt 100 Aktien kaufen würden.

Beispiel

Betrachten wir als Beispiel die Aktie von Coca-Cola, die zum Zeitpunkt der Erstellung dieses Artikels bei ca. 55$ notiert. Ein Call mit einer Laufzeit von 130 Tagen und einem Basispreis bei ca. 55$ würde rund 245$ kosten. Mit einer Kontraktgrösse von 100, wird er in der Handelsplattform zu 2,45$ gehandelt. Er weist ein Delta von ca. 0,50 auf. Das bedeutet, dass wenn sich die Aktie um 1$ bewegt, der Call sich um 0,50$ bewegt.

Angenommen die Aktie steigt innerhalb von wenigen Tagen auf 58$. Der Aktienkäufer hätte für die 100 Aktien ursprünglich 5.500$ bezahlen müssen und würde einen Gewinn von 300$ realisieren können. Dies entspricht einer Rendite von 5,45%.

Der Call würde sich schätzungsweise auf 2,45$ + 1,5$ = 3,95$ verteuern. Der Optionskäufer könnte also seinen Call, für den er ursprünglich nur 245$ gezahlt hat, zu 395$ verkaufen. Dies entspricht einer Rendite von 61,2%.

Wenn er sich stattdessen dafür entscheidet, den Call auszuüben, würde er die Aktie zu 55$ kaufen und er könnte sie zu 58$ sofort verkaufen. Er macht damit einen Gewinn von 300$, muss aber die Kosten des Calls von 245$ davon abziehen, so dass ihm nur noch 55$ Gewinn übrigbleiben! Das ist u.a. der Grund, warum während seiner Laufzeit ein Call so gut wie nie vorzeitig ausgeübt wird.

Wo liegt Ihre Gewinnschwelle bei einem Long Call?

Die Strategie Long Call macht sich bezahlt, wenn der Aktienkurs beim Verfall über dem Basispreis A der Call Option zuzüglich des Kaufkurses des Calls liegt.

Gewinnschwelle = Basispreis des Calls + Kaufkurs des Calls

Was ist Ihr maximaler potenzieller Gewinn bei einem Long Call?

Ihr potenzieller maximaler Gewinn ist theoretisch unbegrenzt und wird am Ende der Laufzeit so ermittelt:

Gewinn = (Differenz zwischen Aktienkurs und Basispreis – Kaufkurs des Calls) x 100

Ein Long Call muss nicht bis zum Ende der Laufzeit der Option gehalten werden. Sie können die Position vorzeitig glattstellen und die Gewinne (oder die Verluste) mitnehmen.

Was ist Ihr maximaler potenzieller Verlust bei einem Long Call?

Ihr maximaler potenzieller Verlust ist auf den bezahlten Betrag bei Eröffnung des Long Calls beschränkt.

Das Schlimmste, was passieren kann, ist, dass der Aktienkurs zum Verfallsdatum unter dem Basispreis A liegt. In diesem Fall verfällt der Call wertlos, und der entstandene Verlust ist lediglich der anfängliche Aufwand für die Position.

Was sind die Margin Anforderungen bei einem Long Call?

Die Margin-Anforderung je Kontrakt entspricht dem bezahlten Betrag bei Eröffnung des Long Calls.

Wie wirkt sich die Zeit auf die Position bei einem Long Call aus?

Die Zeit schadet der Position bei einem Long Call. Bei dieser Strategie wird darauf gesetzt, dass eine Aktie in einem gewissen Zeitraum genügend steigen muss. Der Long Call ist also ein Wettrennen gegen die Zeit. Wenn der Call bis zum Verfallsdatum gehalten wird, muss die Aktie über dem Basispreis A notieren, sonst geht der ganze bezahlte Betrag für den Trade verloren.

Was ist der Einfluss der impliziten Volatilität bei einem Long Call?

Der Einfluss der impliziten Volatilität ist nicht zu vernachlässigen. Nachdem der Trade eingegangen wurde, ist eine steigende implizite Volatilität eher von Vorteil. Davor sollte die zugrundeliegende Aktie eine niedrige implizite Volatilität aufweisen, um einen günstigen Einstieg in die Option zu ermöglichen.

Die Ausübung der Option bei einem Long Call

Sie haben bei Optionen amerikanischer Art jederzeit das Recht, eine vorzeitige Ausübung anzustossen. Dies ergibt in der Regel nur dann Sinn, wenn eine Dividendenausschüttung der Aktie bevorsteht und der Aktienkurs sehr nah am Basispreis A liegt oder wenn der Call klar im Geld ist. Durch diese Ausübung erwerben Sie 100 Aktien je Kontrakt und können dann die Dividenden einnehmen. Diese Ausübung lohnt sich aber nur, wenn die Dividenden hoch genug ausfallen. An dieser Stelle muss jeder Anleger den wirtschaftlichen Vorteil der Ausübung im Vergleich zum Halten oder zum einfachen Verkaufen des Calls abwägen.

Mehr zum Thema vorzeitige Ausübung von Optionen können Sie in unserem Artikel Vorzeitige Ausübung von Optionen – So reagieren Sie richtig und bleiben entspannt nachlesen.

Die Vor- und Nachteile des Long Calls auf den Punkt gebracht

Vorteile:

- Die möglichen Renditen eines Long Calls sind sehr hoch.

- Mit einem Long Call lässt sich eine Aktie mit einem geringeren Einsatz handeln als mit dem direkten Aktienkauf.

- Das Risiko ist begrenzt.

Nachteile:

- Die Gewinnwahrscheinlichkeit eines Long Calls liegt nie über 50%, egal welche Laufzeit und egal welchen Basispreis Sie wählen.

- Die Zeit läuft gegen Sie: Die Aktie muss in einem gewissen Zeitraum genügend steigen, um einen Gewinn zu erzielen.

Wenn Sie regelmässig die neuesten Tradeideen für Optionen kostenlos per E-Mail erhalten möchten, dann melden Sie sich für unseren informativen Newsletter Optionsreport an.

Tipp: Calls tief im Geld und langer Laufzeit kaufen, um Aktien 1 zu 1 billiger zu handeln

Wenn Sie einen Long Call wählen, der sehr tief im Geld liegt (z.B. mit einem Delta von mindestens 0,90) und eine lange Laufzeit aufweist, können Sie mit einem geringen Betrag fast 1 zu 1 an der Entwicklung einer Aktie partizipieren.

Bleiben wir beim Beispiel der Coca-Cola Aktie. Alle folgenden Werte sind nur Momentaufnahmen und Beispiele. Ein Call mit einem Basispreis bei 45$ und einer Laufzeit von 372 Tagen weist ein Delta von rund 0,90 auf. Wenn die Coca-Cola Aktie um 1$ steigt, steigt also der Call fast identisch um 0,90$. Dieser Call kostet ungefähr 1.025$, also nur einen Bruchteil dessen, was Sie für die 100 Coca-Cola Aktien zahlen müssten (5.500$). Durch die lange Laufzeit und durch die Tatsache, dass der Call tief im Geld ist, leidet Ihre Position kaum unter dem Zeitwertverfall.

Notiert die Aktie am Ende der Laufzeit z.B. bei 65$, wird der Call 20$ bzw. 2.000$ je Kontrakt wert sein. Gewinn: 975$ bzw. 95%. Die Aktie hat in diesem Szenario dagegen nur rund 18% an Wert gewonnen.

Der einzige Nachteil dieser Herangehensweise ist, dass Sie keine Dividenden erhalten. Dafür müssen Sie jedoch deutlich weniger Geld auf den Tisch legen, um die Aktien zu handeln.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.