Durch die Kombination von gekauften und geschriebenen Optionen ist der Kapitaleinsatz beschränkt und gleichzeitig findet eine Absicherung von Kursrückgängen durch die Options-Griechen statt. Der maximale Gewinn und der maximale Verlust stehen bereits bei Eingehen der Position fest. Der Optionsanleger kann bei einem Vertical Spread im Voraus kalkulieren, welches Risiko er eingeht und welchen Ertrag er erwarten kann.

Der Vertical Spread in der Theorie

Wie oben erläutert, gibt es zwei Arten von Vertical Spreads: den Vertical Call Spread und den Vertical Put Spread. Beim Kauf eines Vertical Call Spread erwarten Sie einen Kursanstieg beim Basiswert. Sie kaufen und verkaufen dieselbe Menge Call-Optionen. Dabei hat die gekaufte Call-Option einen geringeren Ausübungspreis als die geschriebene Call-Option. Mit dieser Optionskonstruktion bezahlen Sie einmal die Prämie und haben so ein negatives Theta. Auf der einen Seite büssen Sie also im Laufe der Zeit den Zeitwert der Option ein. Auf der anderen Seite bekommen Sie jedoch auch die Prämie inkl. Zeitwert für die geschriebene Option und profitieren vom Zeitverlauf. Daher haben Sie in Summe ein nahezu neutrales Theta d.h. die beiden Effekte heben sich gegenseitig auf. Ihr Risiko ist auf die von Ihnen bezahlte Prämie für die gekaufte Option abzüglich der erhaltenen Prämie für die geschriebene Option beschränkt.

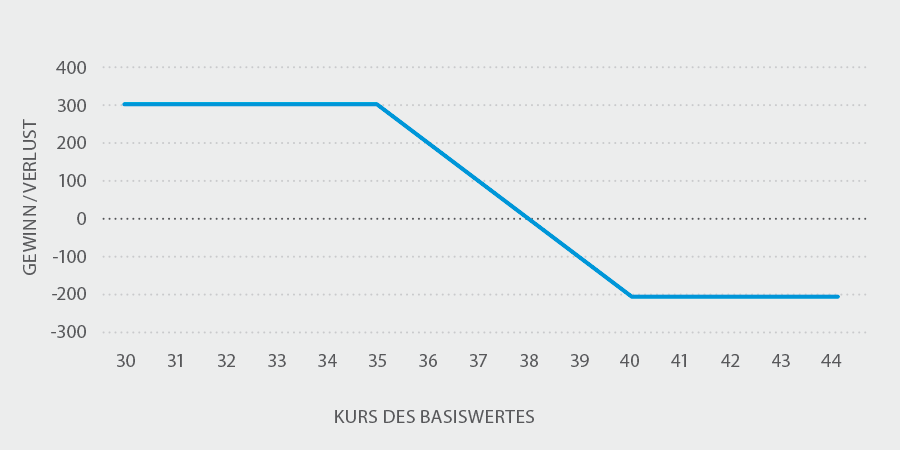

Für die unten dargestellte Kombination werden für den Kauf einer Option mit dem Basispreis $ 40, $ 5 Optionsprämie bezahlt und den Verkauf einer Option mit dem Basispreis $ 45, $ 3 Prämie erhalten, so dass der Break-Even Preis bei $ 42 liegt. Notiert die zugrunde liegende Aktie also beim Verfallstermin über $ 42, dann erzielen Sie einen Gewinn. Der Gewinn ist dabei jedoch auf maximal $ 300 begrenzt, da Sie von der Differenz der beiden Ausübungspreise die mehr bezahlte Prämie abziehen müssen. Schliesst die Aktie unter $ 42, dann erleiden Sie einen Verlust, der jedoch auf den mehr bezahlten Prämiensaldo in Höhe von $ 200 begrenzt ist.

Vertical Call Spread

In diesem Beispiel werden die folgenden Transaktionen durchgeführt:

- KAUF: Call-Option $ 40

- VERKAUF: Call-Option $ 45

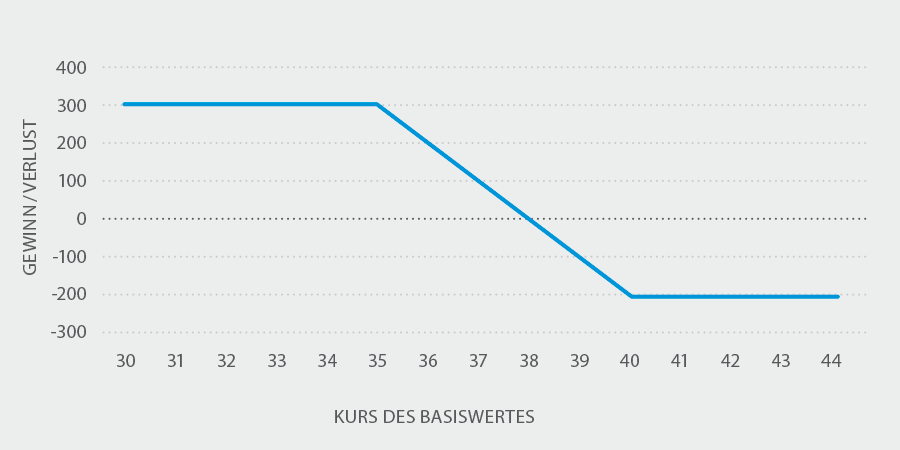

Vertical Put Spread

Wenn Sie darauf spekulieren möchten, dass der Preis des Basiswertes sinkt, dann können Sie dafür einen Vertical Put Spread nutzen.

In diesem Beispiel werden die folgenden Transaktionen durchgeführt:

- KAUF: Put-Option $ 40

- VERKAUF: Put-Option $ 35

Für diese Optionskonstruktion werden $ 2 mehr als Prämie bezahlt als durch den geschriebenen Put erhalten werden, wodurch der Break-Even Preis bei $ 38 liegt. Liegt der Kurs der zugrunde liegenden Aktie am Verfallstermin unter $ 38, dann erzielen Sie einen Gewinn. Der maximale Gewinn beträgt auch hier $ 300, falls die Aktie mindestens auf $ 35 fällt. Liegt der Kurs des Basiswertes am Verfallstag über $ 38, so machen Sie einen Verlust. Dieser ist auch hier auf die von Ihnen bezahlten Prämiensaldo in Höhe von $ 200 begrenzt.

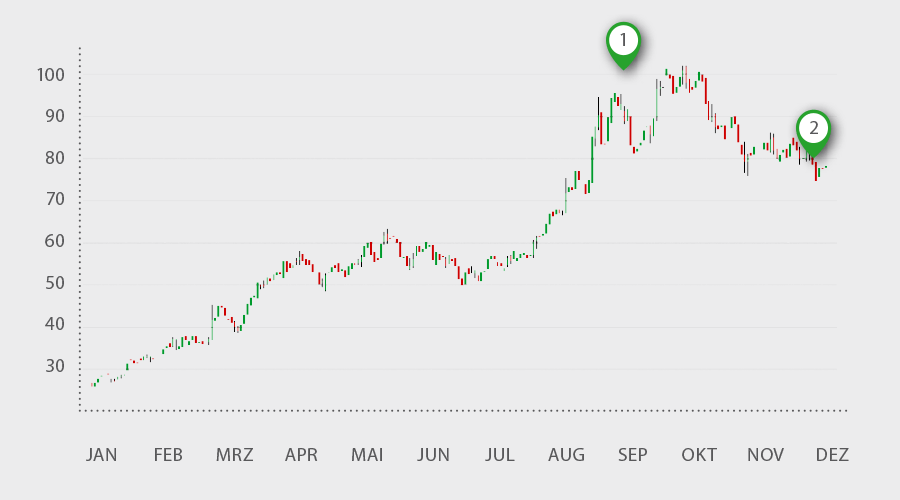

Bis zum Spätsommer 2013 war der Kurs der amerikanischen Immobilienwebseite Zillow (US-Symbol: Z) ziemlich stark gestiegen. Anfang 2013 notierte die Aktie noch bei einem Kurs von ca. $ 25. Danach gab es über einen Zeitraum von acht Monaten fast eine Vervierfachung des Aktienkurses auf $ 94. Nach enttäuschenden Quartalszahlen erfolgte Anfang August der erste Rücksetzer. Ab diesem Zeitpunkt wäre eine Spekulation auf weiter fallende Kurse vertretbar gewesen.

Da der Preis der Optionen eine hohe implizite Volatilität aufwies, hatte ein Vertical Put Spread das beste Chance-Risiko-Verhältnis und war daher die sinnvollste Wahl. Die geschriebene Put-Option hat dabei einen niedrigeren Ausübungspreis als die gekaufte Put-Option. Daher ist die Prämie der geschriebenen Option zwar niedriger, aber durch die Differenz in der Volatilität erhält man relativ gesehen sogar mehr Prämie. Denn durch den Volatility Skew wird aus dem Geld liegenden Put-Optionen eine höhere Volatilität zugebilligt

Für den Kauf einer Put-Option für Zillow mit einem Ausübungspreis von $ 85, beträgt der Kapitaleinsatz $ 8,85. Die gekaufte Put-Option hat wie üblich ein negatives Delta, ein positives Gamma, ein positives Vega und ein negatives Theta. Bei einem Aktienkurs von $ 94 besteht die Prämie der Put-Option vollständig aus Zeitwert, denn die Option ist aus dem Geld. Die eben genannten Options-Griechen sind jedoch mit Ausnahme des negativen Deltas unerwünscht, denn der Anleger möchte ausschliesslich auf die Kursbewegungen des Basiswertes spekulieren. Würde ausschliesslich eine Put-Option mit einem Ausübungspreis von $ 85 gekauft, so müsste der Anleger sämtliche Options-Griechen miteinkalkulieren.

Die Tabelle zeigt die Ausübungspreise und Optionsprämien für die Put-Optionen von Zillow am 12. August 2013 mit einem Verfallsdatum am 15. November 2013.

| Ausübungspreis | Prämie Put-Optionen |

|---|---|

| $ 70,00 | $ 3,80 |

| $ 75,00 | $ 5,20 |

| $ 80,00 | $ 6,90 |

| $ 85,00 | $ 8,85 |

| $ 90,00 | $ 11,25 |

| $ 95,00 | $ 14,00 |

Das Risiko kann deutlich verringert werden, wenn zusätzlich eine Put-Option mit einem Ausübungspreis von $ 75 geschrieben wird. Optionen-Profis bezeichnen diese Kombination als „Vertical Put Spread $ 85 – $ 75 auf Zillow“.

Die erhaltene Prämie auf die geschriebene Put-Option mit Ausübungspreis $ 75 beträgt $ 5,20. Demgegenüber stehen die $ 8,85, die für die gekaufte Put-Option mit Ausübungspreis $ 85 bezahlt werden müssen. Insgesamt beträgt der Kapitaleinsatz für die Kombination daher $ 3,65. Der maximale Gewinn dieses Put-Spreads ist auf die Differenz zwischen den Ausübungspreisen abzüglich der aufgewendeten $ 3,65 begrenzt also $ 6,35.

Die Options-Griechen für zehn Vertical Put Spreads $ 85 – $ 75 sehen wie folgt aus:

| Delta | Gamma | Vega | Theta |

|---|---|---|---|

| -83 | 2 | 25 | -7 |

Das negative Delta von -83 bedeutet, dass jeder Preisrückgang des Basiswertes um einen Dollar $ 83 einbringt. Es fällt auf, dass sowohl das Gamma, das Vega als auch das Theta sehr klein sind, obwohl es in diesem Beispiel um eine Kombination aus zehn gekauften und verkauften Put-Optionen geht. Das Theta von -7 bedeutet, dass die Optionskombination pro Tag $ 7 an Zeitwert verliert. Der Kapitaleinsatz für die gewählte Kombination beträgt $ 3.650 (10 mal 100 mal die Optionsprämie von $ 3,65). Ein Verlust des Zeitwerts von täglich $ 7 ist in Bezug auf den Kapitaleinsatz von $ 3.650 sehr gering. Eine Put-Option $ 85 hätte für sich genommen ein um ein Vielfaches höheres Theta.

In den folgenden Monaten verlor der Aktienkurs von Zillow tatsächlich deutlich an Wert. Nach dem Kauf des Vertical Put Spread fiel der Kurs in Richtung $ 80, so dass die Optionen-Kombination ins Plus lief. Der Kurs konnte sich daraufhin jedoch vollständig erholen und erreichte sogar ein neues Hoch über $ 100. Ab Mitte September brachen die Kurse dann deutlich ein und am 12. November 2013 notierte der Kurs von Zillow bei $ 77,50. Zu diesem Zeitpunkt, kurz vor dem Verfallsdatum, wurde die Position geschlossen.

Der Wert der gekauften Put-Option mit Ausübungspreis von $ 85 ist von $ 8,85 auf $ 7,30 gefallen. Dies entspricht einem Verlust von $ 1,55 pro Option. Der Wert der verkauften Put-Option mit Ausübungspreis $ 75 ist von $ 5,20 auf $ 0,60 gesunken. Der Gewinn aus dieser Position beträgt pro Option $ 4,60. Insgesamt hat der Anleger also einen Gewinn von $ 3.050 erzielt, nämlich 10 x 100 x ($ 4,60 – $ 1,55 $) = $ 3.050. Bezogen auf den Kapitaleinsatz von $ 3.650 ein Gewinn von +84 %.

Die folgende Grafik zeigt den Verlauf von Zillow von Januar bis einschliesslich November 2013:

- Kauf Vertical Put Spread Zillow für $ 3,65: Kauf Put-Option November $ 85, Verkauf Put-Option November $ 75

- Verkauf Vertical Put Spread Zillow für $ 6,70: Verkauf Put-Option November $ 85, Kauf Put-Option November $ 75

Hätte ein Optionsanleger ausschliesslich die Put-Option mit Ausübungspreis $ 85 gekauft, so hätte er sogar einen Verlust erlitten. Obwohl die Zillow-Aktie im betrachteten Zeitraum deutlich gefallen ist (von $ 94 am 12. August auf $ 77,50 am 12. November), hätte der Käufer der Put-Option $ 85 also letztendlich Geld verloren. Durch die Kombination der Optionen konnten sowohl Risiko als auch Kapitaleinsatz limitiert werden, so dass unterm Strich ein Gewinn erzielt wurde.

Zusammenfassung Vertical Spread

Vorteile Vertical Spread:

- Begrenzte Investition

- Options-Griechen sind relativ gut abgesichert

- Hervorragendes Chance/Risiko-Verhältnis

Nachteil Vertical Spread:

- Begrenzter Gewinn

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.