Der Optionsanleger kann eine zusätzliche Rendite erzielen, indem er eine Call-Option schreibt, deren Ausübungspreis über dem Kurs des Basiswertes liegt. Da sich in diesem Fall auch der Basiswert im Besitz des Anlegers befindet, ist die geschriebene Call-Option gedeckt. Hierdurch erhält die Strategie auch ihren Namen (covered = gedeckt).

Wenn der Aktienkurs zum Verfallsdatum über dem Ausübungspreis der geschriebenen Call-Option notiert, wird die Option ausgeübt und der Stillhalter muss die Aktien bereitstellen (Assignment). Er ist dazu verpflichtet, seine Aktien zum Ausübungspreis der geschriebenen Call-Option zu liefern. Dies ist kein Problem, da der Anleger die Aktien in seinem Besitz hat. Diese Aktien werden dann an den Vertragspartner geliefert, der die Call-Option ausgeübt hat. Die erhaltene Prämie für die geschriebene Call-Option kann der Anleger in jedem Fall behalten. Notiert die Aktie zum Verfallstermin unterhalb des Ausübungspreises, so behält der Anleger auch seine Aktienposition mit allen damit verbundenen Chancen und Risiken.

Die Griechen eines Covered Call sind mit denen einer geschriebenen Call-Option vergleichbar. Der einzige Unterschied besteht darin, dass das Delta der Gesamtposition bei einem Covered Call positiv bleibt. Das positive Delta der sich im Besitz befindlichen Aktien ist nämlich stets grösser, als das negative Delta, das durch das Schreiben einer entsprechenden Call-Option entsteht.

Der Covered Call in der Theorie

Mit einem Covered Call spekulieren Sie auf eine moderate Kurssteigerung oder auf stagnierende Kurse des Basiswertes. Sie verkaufen eine Call-Option auf eine Aktie, die Sie selbst besitzen. Mit dieser Konstruktion erhalten Sie eine Prämie sowie ein positives Theta. Das bedeutet, dass für Sie auch das Verstreichen der Zeit bis zum Verfall von Vorteil ist. Sie gehen mit der geschriebenen Call-Option kein zusätzliches Risiko ein, da dies durch die Aktien in Ihrem Portfolio gedeckt ist. Auf der anderen Seite müssen Sie damit leben, dass der Gewinn der Position bei der Aktie auf den Ausübungspreis der Option zuzüglich der erhaltenen Optionsprämie begrenzt ist.

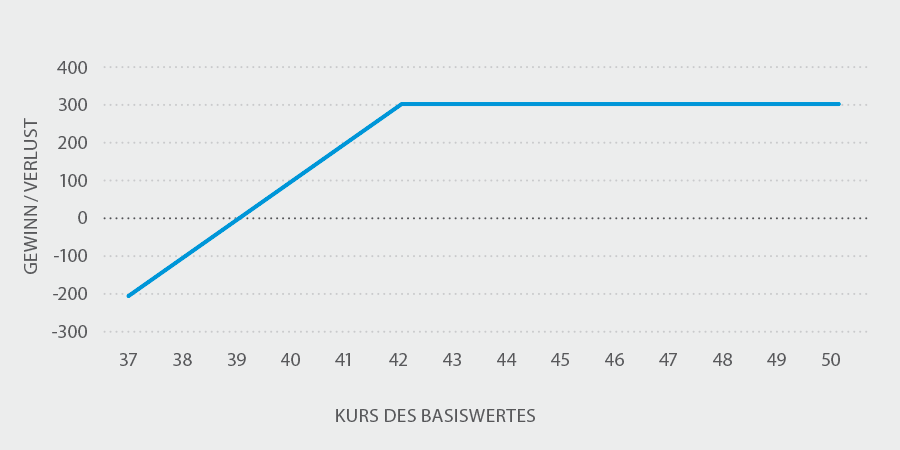

In diesem Beispiel wurden folgende Transaktionen durchgeführt:

- LONG: 100 Aktien für $ 40 pro Aktie

- VERKAUF: Call-Option $ 42

Für den Verkauf der Call-Option erhält der Anleger $ 1 an Prämie, wodurch der Break-even-Preis bei $ 39 liegt. Schliesst die zugrundeliegende Aktie über $ 39, dann verbuchen Sie einen Gewinn, wobei der Gewinn maximal $ 300 beträgt. Schliesst die Aktie unter $ 39, dann verzeichnen Sie einen Verlust.

Erfolgreich handeln mit Optionen

Abonnieren Sie jetzt unseren kostenlosen Newsletter und erhalten Sie regelmässig praxisnahe Erklärungen bewährter Optionsstrategien, Termine zu Webinaren sowie Trading-Tipps für Optionen von unseren Experten.

Covered Call: Die richtige Optionsauswahl

Zwei Faktoren bestimmen die Höhe der Prämie, die Sie für das Schreiben einer gedeckten Call-Option bekommen. Vor allem die Differenz zwischen dem Ausübungspreis der Option und dem aktuellen Aktienkurs hat einen starken Einfluss auf die Höhe der Optionsprämie. Je weiter die Call-Option aus dem Geld ist, desto geringer ist die Prämie. Der zweite wichtige Faktor ist die Laufzeit der Option. Beim selben Ausübungspreis erhält der Verkäufer bei einer Option mit einem Monat Laufzeit eine erheblich geringere Prämie, als beim Verkauf einer Option mit einer Laufzeit von drei Monaten.

Wer sich für den Verkauf einer Call-Option entscheidet, sollte auf die richtige Konstellation achten. So ist es nicht unbedingt empfehlenswert, eine am Geld liegende Option zu schreiben, wenn die Laufzeit der Option nur noch kurz ist. Bei einem kleinen Anstieg des Aktienkurses würde in diesem Fall am Laufzeitende ein Assignment stattfinden, so dass der Basiswert geliefert werden muss. Ist die Call-Option hingegen zu weit aus dem Geld, dann ist die erhaltene Prämie vergleichsweise gering und gleicht kaum die Transaktionskosten aus.

Zusätzlich ist auch die Laufzeit, das Theta der Call-Option, sehr wichtig. Eine Option mit sechs Monaten Laufzeit hat ein viel geringeres Theta als eine Option mit einer Laufzeit von einem Monat (siehe hierfür auch Kapitel 2). Das Ziel eines Covered Call ist es, die erhaltene Prämie als Gewinn verbuchen zu können. Wenn man sich für eine Call-Option entscheidet, geht es hierbei also um das richtige Verhältnis zwischen Laufzeit und Ausübungspreis.

Die Tabelle zeigt die Optionsprämie von Call-Optionen auf Unilever mit einer Laufzeit von einem Monat. Unilever notiert in diesem Beispiel bei € 30,50. Das Theta wird auf Basis von zehn Call-Optionen berechnet:

| Ausübungspreis | Optionsprämie | Erhaltene Prämie (10 Calls) | Theta |

|---|---|---|---|

| € 31,00 | € 0,47 | € 470 | € -9 |

| € 31,50 | € 0,30 | € 300 | € -8 |

| € 32,00 | € 0,18 | € 180 | € -6 |

| € 32,50 | € 0,10 | € 100 | € -5 |

Je weiter der Ausübungspreis aus dem Geld liegt, desto mehr nimmt die Prämie der Call-Optionen ab. Das Theta wird (sowohl absolut als auch prozentual) kleiner, weil der Wert der Call-Optionen abnimmt. Auf Basis der obenstehenden Tabelle wird die Call-Option mit dem Ausübungspreis € 32 gewählt. Die Prämie, die ein Anleger unter diesen Bedingungen auf Jahresbasis erzielen kann, beläuft sich auf etwa € 2,00 (€ 0,18 x 12 Monate). Bei einem Kurs von € 30,50 bedeutet dies eine zusätzliche Rendite von fast 6% auf Jahresbasis – allerdings nur so lange kein Assignment stattfindet, d.h. die Option also nicht ausgeübt wird.

Die nächste Tabelle zeigt die Optionsprämie von Call-Optionen auf Unilever mit einem Ausübungspreis von € 32 und verschiedenen Laufzeiten. Unilever notiert bei € 30,50. Das Theta wird auf Basis von zehn Call-Optionen berechnet:

| Laufzeit | Optionsprämie | Erhaltene Prämie (10 Calls) | Theta |

|---|---|---|---|

| 1 Monat | € 0,18 | € 180 | € -6 |

| 2 Monate | € 0,32 | € 320 | € -5 |

| 4 Monate | € 0,55 | € 550 | € -4 |

| 7 Monate | € 0,86 | € 860 | € -3 |

Die Call-Option mit Ausübungspreis € 32 liegt 5% über dem aktuellen Aktienkurs. Je länger die Laufzeit der Optionen ist, desto höher ist die Prämie der Call-Optionen. Das Theta wird dabei jedoch kleiner, da der Verlust an Zeitwert im Verlauf der Zeit schneller von statten geht. In diesem Beispiel sollte man Call-Optionen mit einer Laufzeit von einem oder zwei Monaten bevorzugen. Denn bei längerer Laufzeit ist das Theta relativ gesehen erheblich geringer. Mit dem Covered Call wird vom Verlust des Zeitwertes profitiert, also ist in diesem Fall ein relativ hohes Theta attraktiv (der Wert des Theta im Vergleich zur erhaltenen Prämie).

Zusammenfassung Covered Call

Vorteile des Covered Call:

- Zusätzliche Rendite auf Aktienpositionen

- Kein zusätzliches Risiko

Nachteil des Covered Call:

- Begrenzter Gewinn der Gesamtposition

Wenn die Call-Option am Verfallsdatum im Geld ist, gibt es zwei Möglichkeiten:

- Die geschriebene Call-Option zurückkaufen oder

- Die Aktie durch Assignment der Call-Option liefern.

Ein Anleger trifft seine Wahl in Abhängigkeit von den Marktumständen und -erwartungen. Wenn der Kurs z. B. stark gestiegen ist und Gewinnmitnahmen zu erwarten sind, dann kann die Lieferung der Aktien gewählt werden. Wird aber eine weitere Steigerung des Kurses erwartet, dann ist der Rückkauf der Call-Option die bessere Wahl.

Bei der Auswahl der richtigen Optionsstrategie hilft Ihnen auch unser Option-Strategy-Finder.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.