Wann kommt ein Covered Call in Frage?

Ein Covered Call ist eine Optionsstrategie, die erst dann in Frage kommt, wenn Sie bereits Aktien besitzen. Und zwar mindestens 100 Stück einer Aktie, da 1 Covered Call in der Regel 100 Aktien entspricht.

Eine weitere Voraussetzung ist, dass Sie von Ihren Aktien überzeugt sind, aber denken, dass ihr Aufwärtspotenzial zumindest kurzfristig begrenzt ist. Im Gegensatz zu einem einfachen Aktionär, der im Rahmen einer Seitwärtsbewegung des Aktienkurses gegebenenfalls nur die Dividenden verdient, möchten Sie weitere Einnahmen mit der Aktie generieren, selbst wenn diese sich nicht bewegt. Und Sie möchten eventuelle Kursverluste bis zu einem gewissen Grad wettmachen können.

Ein Covered Call bringt Ihnen in fast allen Szenarien einen Vorteil: Wenn sich die Aktie seitwärts bewegt, kassieren Sie die vereinnahmte Prämie des Calls als Gewinn ab. Wenn die Aktie fällt, federt die vereinnahmte Prämie die Kursverluste entweder komplett oder zumindest zum Teil ab. Sollte die Aktie steigen, profitieren Sie von der Kurssteigerung bis zum Basispreis des Calls.

Wie baut man einen Covered Call auf?

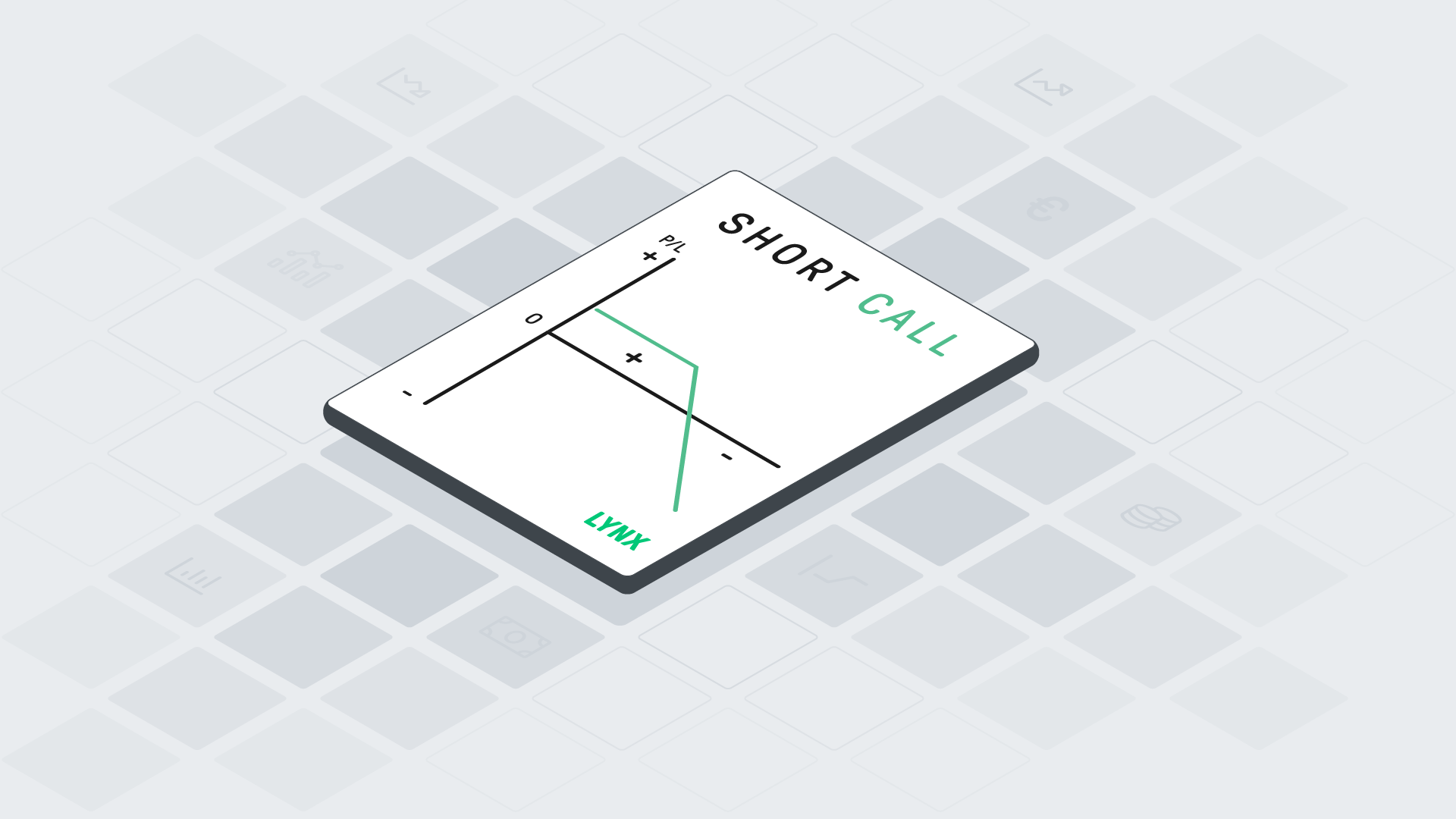

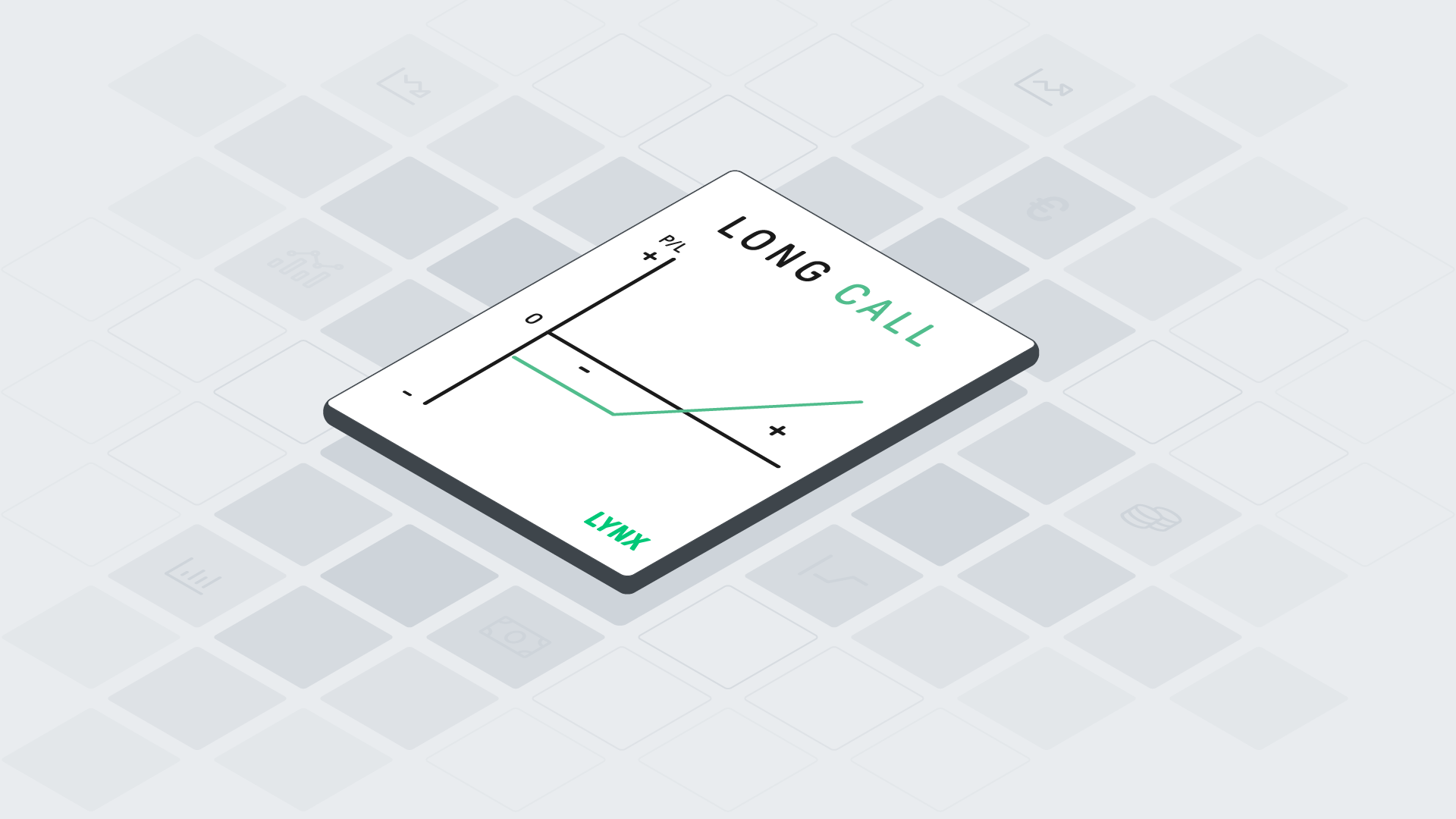

Bei einem Covered Call verkaufen Sie je 100 Aktien in Ihrem Depot eine Call Option leer. Der Call ist insofern „covered“ (auf Deutsch „gedeckt“), da er sich auf Aktien bezieht, die Sie im Depot halten.

Der Basispreis (der Strike) der Call Option ist in der Regel aus dem Geld: Der Kurs der Aktie befindet sich daher unter dem Basispreis des Calls. Bei alternativen Strategieansätzen, lassen sich auch Basispreise am Geld oder im Geld wählen, wie wir es in unserem Artikel „Optionsstrategie Covered Calls im Geld: Depot-Schutz mit 2-stelligen Renditechancen“ gezeigt haben.

Je niedriger Sie den Basispreis der Call Option wählen, desto mehr Prämie werden Sie durch die Transaktion vereinnahmen, aber desto wahrscheinlicher ist es, dass die Option bis zum Verfallsdatum ausgeübt wird. Steigt nämlich der Aktienkurs bis zum Verfallsdatum über den Basispreis des Calls, wird der Call ausgeübt und die 100 Aktien in Ihrem Depot werden automatisch verkauft. Der Verkaufskurs entspricht dem Basispreis des Calls.

Da Sie nicht unbedingt möchten, dass Ihre Aktien verkauft werden, ist es sinnvoll, einen Basispreis zu wählen, der einen guten Kompromiss zwischen vereinnahmter Prämie und Ausübungswahrscheinlichkeit darstellt. Basispreise, die zum Beispiel leicht über einem Kurswiderstand liegen, können eine gute Wahl sein.

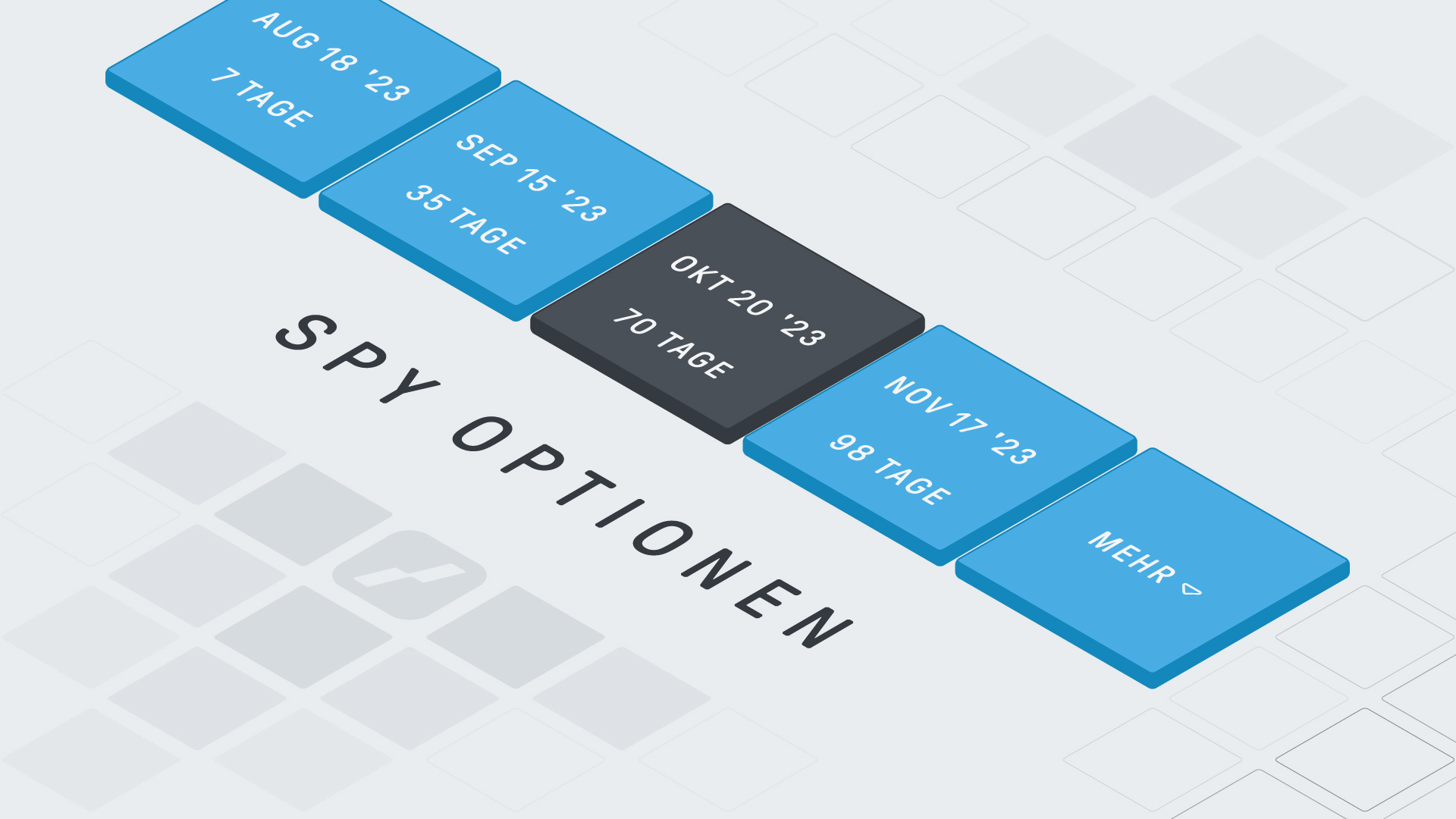

Da Sie in dieser Strategie „Stillhalter“ sind, möchten Sie vom Zeitwertverfall der Call Option profitieren. Der Call soll sich, nachdem Sie ihn verkauft haben, schnell verbilligen, damit Sie zügig in die Gewinnzone gelangen. Dementsprechend lohnt es sich bei dieser Strategie kurze Laufzeiten für den Call zu wählen, zum Beispiel zwischen 45 und 90 Tagen.

Beispiel eines Covered Calls auf die Aktie von Pfizer

Angenommen, Sie möchten die Covered Call Strategie auf die Aktie von Pfizer (US Ticker: PFE) umsetzen. Entweder halten Sie bereits 100 Pfizer Aktien im Depot oder Sie kaufen zuerst die 100 Aktien zum Kurs von 36,25$ (Stand: 17. Juli 2020).

Sie verkaufen dann zum Beispiel einen Call mit Basispreis 37$ und einer Laufzeit bis zum 18. September 2020. Mit diesem Leerverkauf vereinnahmen Sie eine Prämie von schätzungsweise 115$. Der Call wird zu 1,15$ gehandelt (die Kontraktgrösse von 100 führt dementsprechend zu dem Betrag von 115$). Diese vereinnahmte Prämie, die Ihnen auf jeden Fall erhalten bleibt, reduziert praktisch Ihren Einstiegskurs in die Aktie um 1,15$. Es ist daher so, als hätten Sie die Aktie zu 36,25$ – 1,15$ = 35,10$ erworben. Die 115$ fliessen direkt beim Eingehen des Trades auf Ihr Depot. Ihre 100 Aktien kosten Sie also nicht mehr 3.625$ sondern nur noch 3.510$.

Die Rendite des Covered Calls beträgt 1,15$ / 35,10$ = 3,28%. Über eine Laufzeit von 61 Tagen entspricht diese Rendite einer jährlichen Rendite von 19,6%.

Während der Laufzeit der Call Option wird Pfizer eine vierteljährliche Dividende von 0,38$ je Aktie ausschütten. Das entspricht einer Rendite von 0,38$ / 35,10$ = 1,1% oder rund 6,5% jährlich über die Laufzeit der Call Option betrachtet.

Mit der Prämie des Calls haben Sie praktisch Ihren Dividenden-Ertrag verdreifacht, ohne dabei zusätzliches Geld zu investieren!

Covered Call Szenarien

Gehen wir jetzt die verschiedenen Szenarien durch, je nach Entwicklung der Aktie.

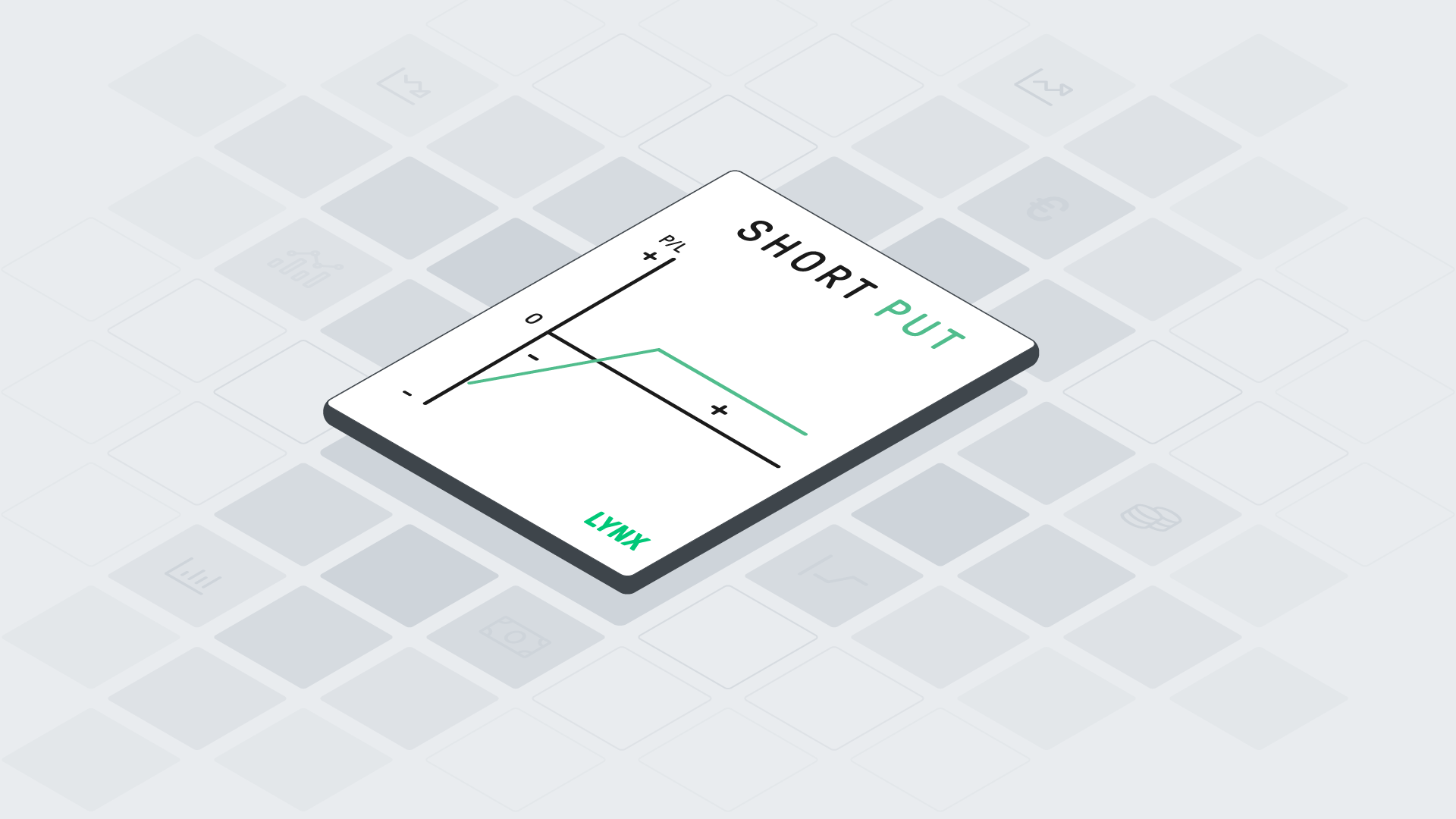

Szenario Nr. 1: Die Aktie fällt

Wenn die Aktie von 36,25$ bis auf 35,10$ fällt, macht der Call dank der Prämie alle Verluste wett. Das ist ein grosser Vorteil gegenüber dem einfachen Aktionär, der bereits Verluste erleidet, sobald die Aktie um nur 1 Cent fällt. Kollabiert die Aktie zum Beispiel bis auf 30$, würde der Optionshändler einen Verlust von 510$ erleiden. Der Aktionär hingegen muss in diesem Fall aber 625$ an Verlust hinnehmen. In diesem Szenario verfällt der Call automatisch, da die Aktie unter dem Basispreis von 37$ notiert.

Szenario Nr. 2: Die Aktie bewegt sich seitwärts und bleibt unter 37$

Wenn sich die Aktie seitwärts bewegt und bis zum Verfallsdatum der Call Option den Basispreis von 37$ nicht überschreitet, verfällt der Call ebenfalls mit maximalem Gewinn. Sie müssten nicht einmal aktiv werden und den Trade schliessen, da der Call automatisch verfällt. Während der Aktionär höchstens die Dividenden in Höhe von insgesamt 38$ kassiert hat, hat der Call dem Optionshändler die volle zusätzliche Prämie von 115$ beschert. Die Dividenden hat der Optionshändler ebenfalls mitgenommen, da er die Aktien im Depot hält. Sie könnten nach dem Verfall der ersten Call Option gleich eine weitere leerverkaufen: Neues Spiel, neues Glück, und Sie kassieren im positiven Fall eine weitere Prämie.

Szenario Nr. 3: Die Aktie steigt auf 37$

Wenn die Aktie zum Verfallsdatum zum Basispreis von 37$ des Calls notiert, entsteht das ideale Szenario. Sie vereinnahmen die Dividenden von 38$, erhalten die Call Prämie von 115$ und profitieren von der Kurssteigerung der Aktie von 36,25$ auf 37$. Die Kurssteigerung entspricht einen Gewinn von 75$. In Summe belaufen sich die Gewinne auf 38$ + 115$ + 75$ = 228$. In Bezug auf einen Kapitaleinsatz von insgesamt 3.510$, entspricht dieser Gewinn einer Rendite von 6,5% oder rund 39% jährlich! In diesem Szenario würde Ihr Aktienbestand automatisch zu 37$ je Aktie verkauft werden. Sie können diese Ausübung aber vermeiden, indem Sie noch vor dem Verfallsdatum den Call mit Gewinn zurückkaufen.

Szenario Nr. 4: Die Aktie steigt deutlich über 37$

Wenn die Aktie über den Basispreis von 37$ steigt, sind Sie als Optionshändler bis zu einem Kurs von 38,15$ immer noch besser aufgestellt als der einfache Aktionär. Denn bis zum Kurs von 38,15$ macht der Aktionär auch „nur“ einen Gewinn von insgesamt 190$, also genau so viel wie der Optionshändler, ohne über die Vorteile der vorher erwähnten Szenarien zu verfügen.

Über der Marke von 38,15$ verdient der Aktionär dann allerdings tatsächlich mehr als der Optionshändler. Notiert die Aktie zum Verfallsdatum zum Beispiel bei 39$, belaufen sich die Kursgewinne auf 275$. Mit dem Call würden Sie die Kursgewinne bis zum Kurs von 37$ mitnehmen (75$ Gewinn) und die Prämie von 115$ abkassieren: So kommen Sie auf 190$ Gewinn und sind im Nachteil im Vergleich zum Aktionär. Um den „Breakeven“ von 38,15$ zu überschreiten, müsste die Aktie jedoch um rund 5% steigen. Erst dann wäre der Aktionär besser aufgestellt als der Optionshändler.

Meine Persönliche Handelstipps für Covered Calls

- Covered Calls müssen nicht bis zum Verfallsdatum gehalten werden. Sie können jederzeit während der Laufzeit die Position glattstellen und die eventuellen Gewinne vorzeitig mitnehmen. Wenn die Aktie über dem Basispreis des Calls notiert, können Sie auch vor dem Verfallsdatum des Calls die Position „rollen“. Sie kaufen den laufenden Call zurück und verkaufen einen neuen Call mit längerer Laufzeit und höherem Basispreis. Dabei sollte darauf geachtet werden, dass die Prämie des neuen Calls die Kosten für die Schliessung des ursprünglichen Calls abdeckt.

- Ein Covered Call nimmt kein zusätzliches Kapital in Anspruch, sondern reduziert sogar den Kapitaleinsatz für das Halten der Aktien im Depot. Dieser Aspekt ist nur wenigen Anlegern bewusst.

- Wählen Sie Basispreise, die bei einem Kursniveau liegen, das für die Aktie schwer zu erreichen sein dürfte, ohne dabei auf eine gute Prämie zu verzichten. Die Rendite der Prämie sollte mindestens doppelt so hoch sein wie die Dividendenrendite.

- Handeln Sie diese Strategie nur mit Aktien, die ein hohes Handelsvolumen der zugehörigen Optionen aufweisen. So stellen Sie sicher, dass die Spanne zwischen Geld- und Briefkurs der Optionen in einem guten Rahmen bleibt.

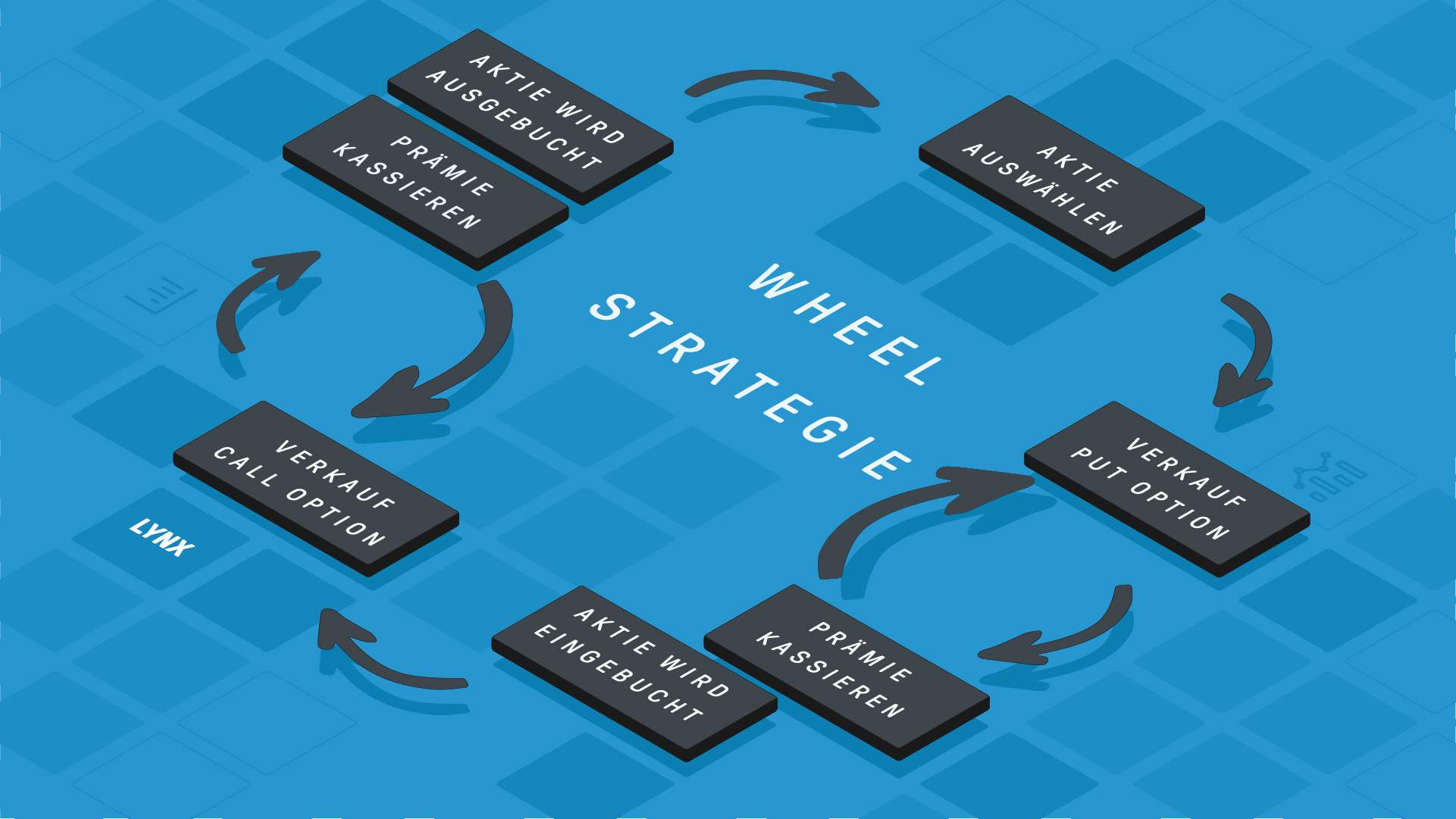

- Wenn die Call Option ausgeübt wird, werden Ihre Aktien automatisch verkauft. Sie können aber problemlos mit der Strategie fortfahren, indem Sie nahtlos wieder 100 Aktien kaufen und einen neuen Call auf diesen Aktienbestand leerverkaufen. So können Sie permanente Einnahmen durch Optionsprämien generieren.

Fazit: Die Covered Call Strategie als Rundum-Paket für Ihr Depot

Covered Calls weisen Eigenschaften auf, die verschiedene Strategie-Ziele verfolgen. Sie helfen Ihnen, Kursrutsche Ihrer Aktien zum Teil abzufedern. Sie erlauben Ihnen aber auch, zusätzliche und regelmässige Einnahmen zu generieren, wenn sich die Aktie seitwärts bewegt. Diese Einnahmen sind in der Regel deutlich höher als die Dividendenerträge der gewählten Aktie. Schliesslich profitieren Sie auch bis zu einem gewissen Kursniveau von der Kurssteigerung der Aktie. Durch den Einsatz von zusätzlichen Techniken, wie zum Beispiel das „Rollen“ des Calls, können Sie die Ausübung des Calls und dadurch den Verkauf des Aktienbestands problemlos umgehen und den Trade beliebig wiederholen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Alles über Optionen:

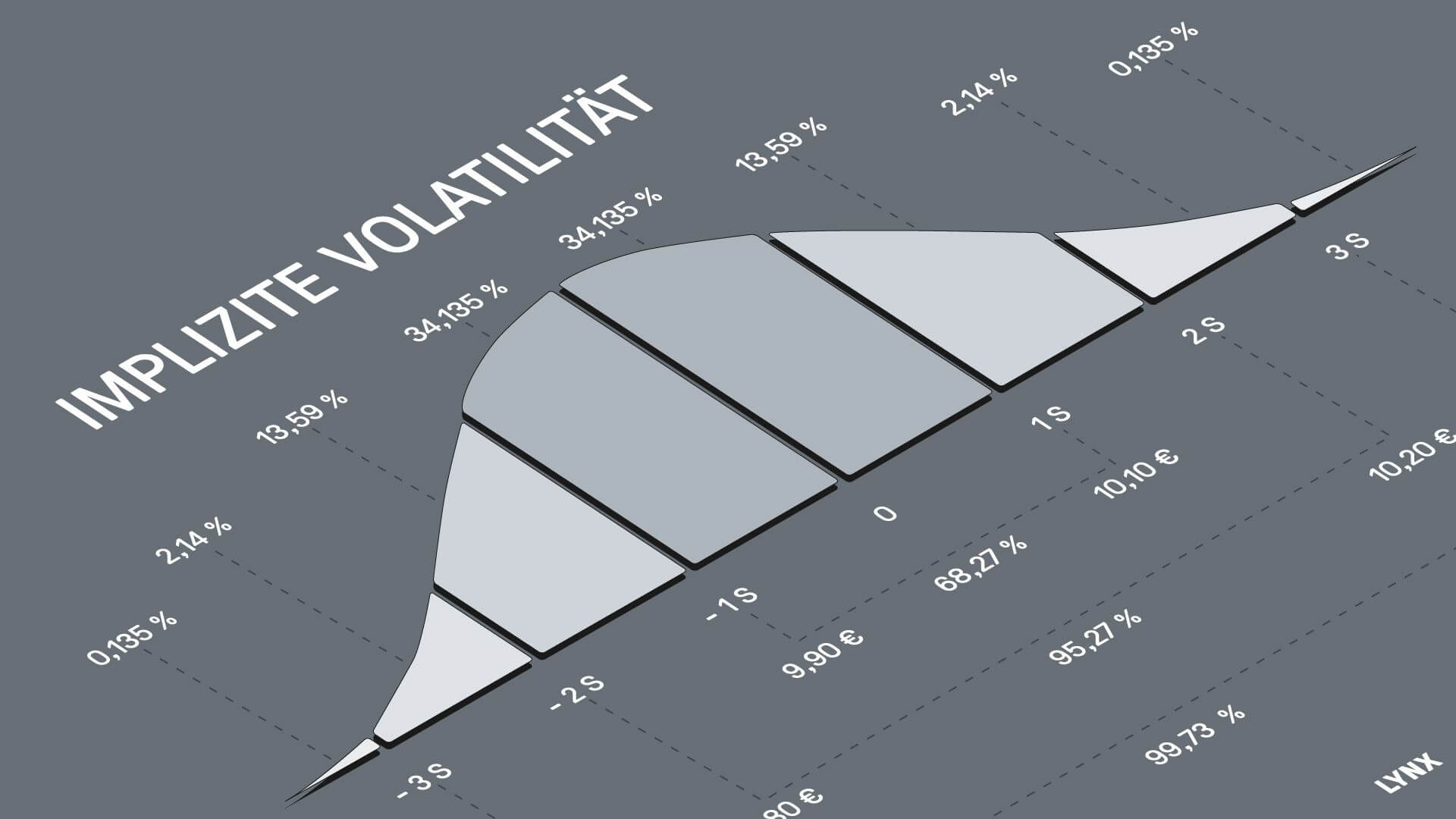

Volatilität

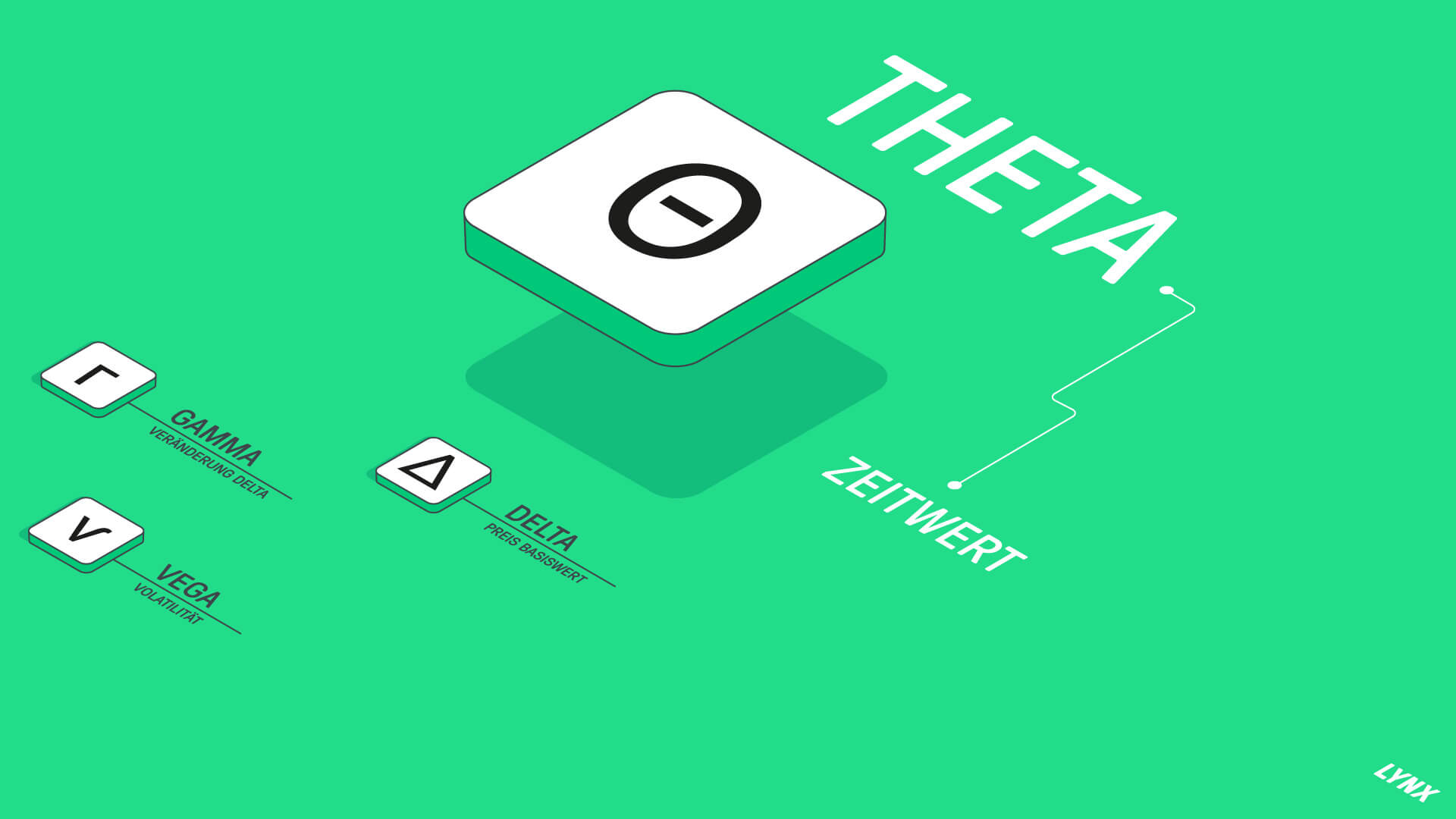

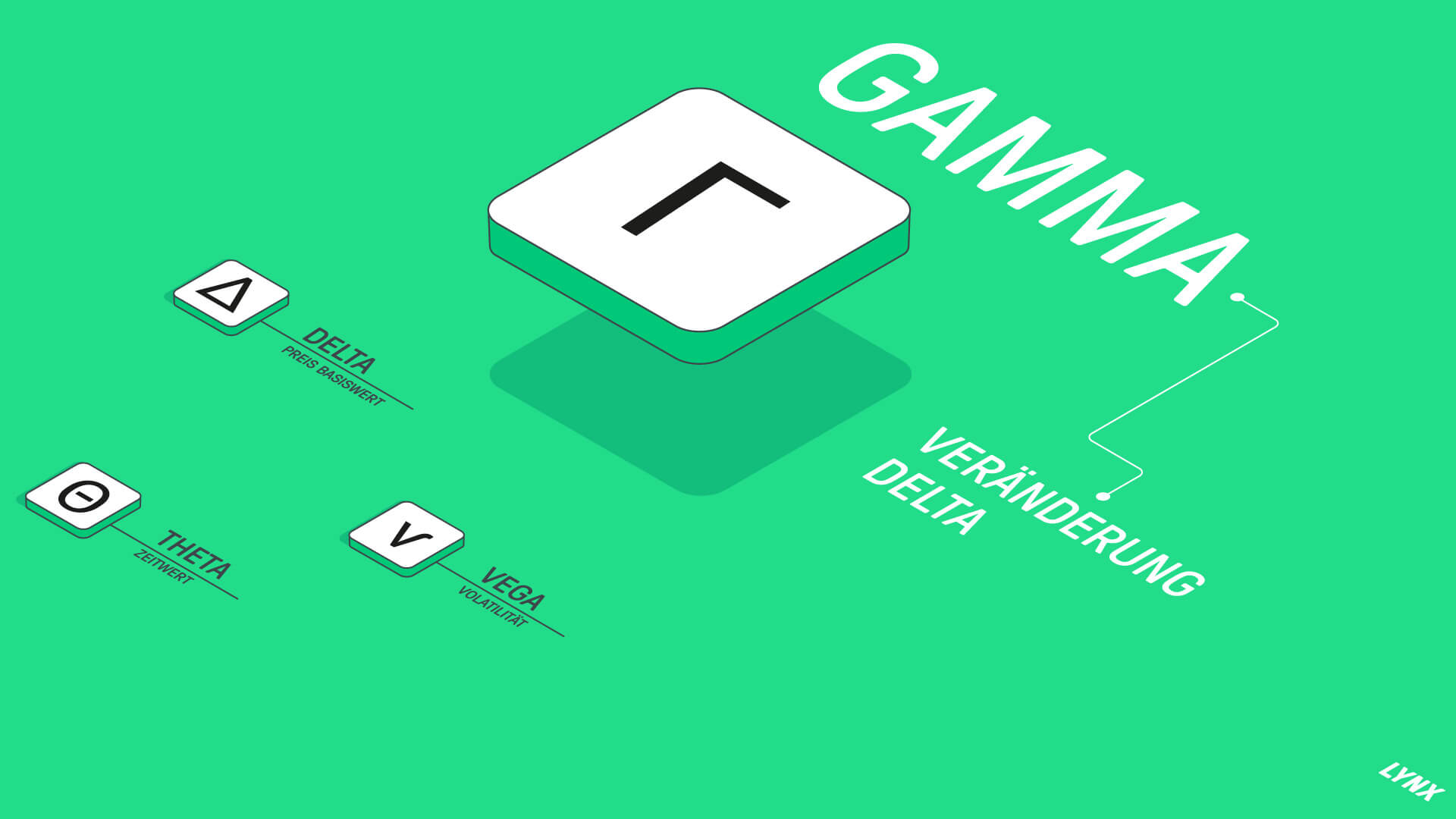

Griechen