Erste Einblicke in die Börsenwelt

Mit 23 gelang mir der Einstieg in die Luftfahrt und ich begann meine Karriere bei Airbus in Hamburg. Dort bekam ich einen ersten Einblick, wenn auch nur vage und beinahe anekdotisch, in die Börsenwelt. Zwei meiner damaligen Kollegen unterhielten sich oft miteinander über Aktien, das allgemeine Börsengeschehen und rätselten über die Entwicklung des DAX. Ich sass an meinem Schreibtisch und konnte ein wenig lauschen. Ich verstand damals nur Bahnhof aber eins fiel mir auf: Die grosse Begeisterung, die das Thema bei den zwei Gesprächspartnern immer weckte, wurde allmählich für mich ansteckend.

Ich entschied mich, mich über diese scheinbar spannende Materie zu informieren und kaufte einige Bücher. Zu dieser Zeit las ich viel darüber, was überhaupt eine Aktie ist und wie die Börse funktioniert. Ich fand irgendwann ein Buch, das einen Plan aufzeigte, wie man mithilfe der Börse finanziell frei werden konnte. Ich war so fasziniert darüber, dass es scheinbar möglich ist, mit einer gewissen Affinität für Zahlen und einem soliden mathematischen Plan (Stichwort Zinseszinseffekt), ein Vermögen aufzubauen. Ab diesem Zeitpunkt wusste ich, dass die Börse mein Hobby Nummer 1 werden würde. Was ich damals allerdings noch nicht wusste, war, dass ein Interesse an Mathematik bei weitem nicht ausreichen würde, um an der Börse erfolgreich zu sein.

Erste Trades, entscheidende Erkenntnisse und die Suche nach dem heiligen Gral

Bald hatte ich meine erste Aktie im Depot (die Münchner Rückversicherung). Nach einigen Monaten handelte ich auch meine ersten Optionscheine. Ich war damit (leider) erfolgreich. Ich schreibe bewusst „leider“, weil ich durch diese ersten schnellen Gewinne dachte, ich hätte von der Börse bereits alles verstanden. Dem war natürlich nicht so und bald erlebte ich die ersten bitteren Enttäuschungen im Handel.

Ich erlitt einige Verluste, blieb aber hartnäckig und probierte fast alles aus, was die Börse anzubieten hatte: Aktien, Zertifikate, Optionscheine, Fonds, Rohstoff-Derivate, CFDs… Ich bastelte stundenlang an Indikatoren, lernte extrem viel und bin rückblickend sehr froh über diese bildende Zeit.

Nur eine Art von Börsen-Instrumenten hatte ich damals noch nicht auf dem Schirm: Optionen. Es musste noch ein paar Jahre dauern, bevor ich zu dem kam, was heute mein Steckenpferd ist. Dafür war ein entscheidendes Ereignis notwendig, was im Jahr 2006 geschah.

Im Jahr 2006 kündigte Airbus die Verzögerung der ersten Lieferungen des A380 an. Die Aktie brach in wenigen Tagen um rund 35% ein. Ich hatte selbst Aktien von Airbus im Depot und habe diese Katastrophe nicht kommen sehen. Dieser Moment war entscheidend, weil ich dann dachte: „Ich arbeite in einem Unternehmen, dessen Aktienkurs ich nicht vorhersehen konnte. Wie soll ich dann die Aktienkurse anderer Unternehmen richtig einschätzen?!“

Zu diesem Zeitpunkt entschied ich mich, Börsenstrategien zu suchen und zu finden, die mich in die Lage versetzen würden, solche Kursrutsche abfedern zu können. Ich war auf der Suche nach dem heiligen Gral: Ein Handelsinstrument, das in jeder Marktlage, ob steigend, fallend oder seitwärts-tendierend, Gewinne abwerfen würde.

Die beste Anlage-Klasse der Welt: Optionen

Nach intensiven Recherchen entdeckte ich irgendwann Optionen und die grossartigen Chancen, die diese Handelsinstrumente zu bieten hatten.

Ich war zuerst davon angetan, dass Optionen von keiner Bank emittiert werden (im Gegensatz zu Zertifikaten und Optionscheinen zum Beispiel). Damit war das sogenannte Emittenten-Risiko eliminiert, was spätestens seit der Pleite von Lehmann Brothers ein paar Jahre später nicht auf die leichte Schulter zu nehmen war.

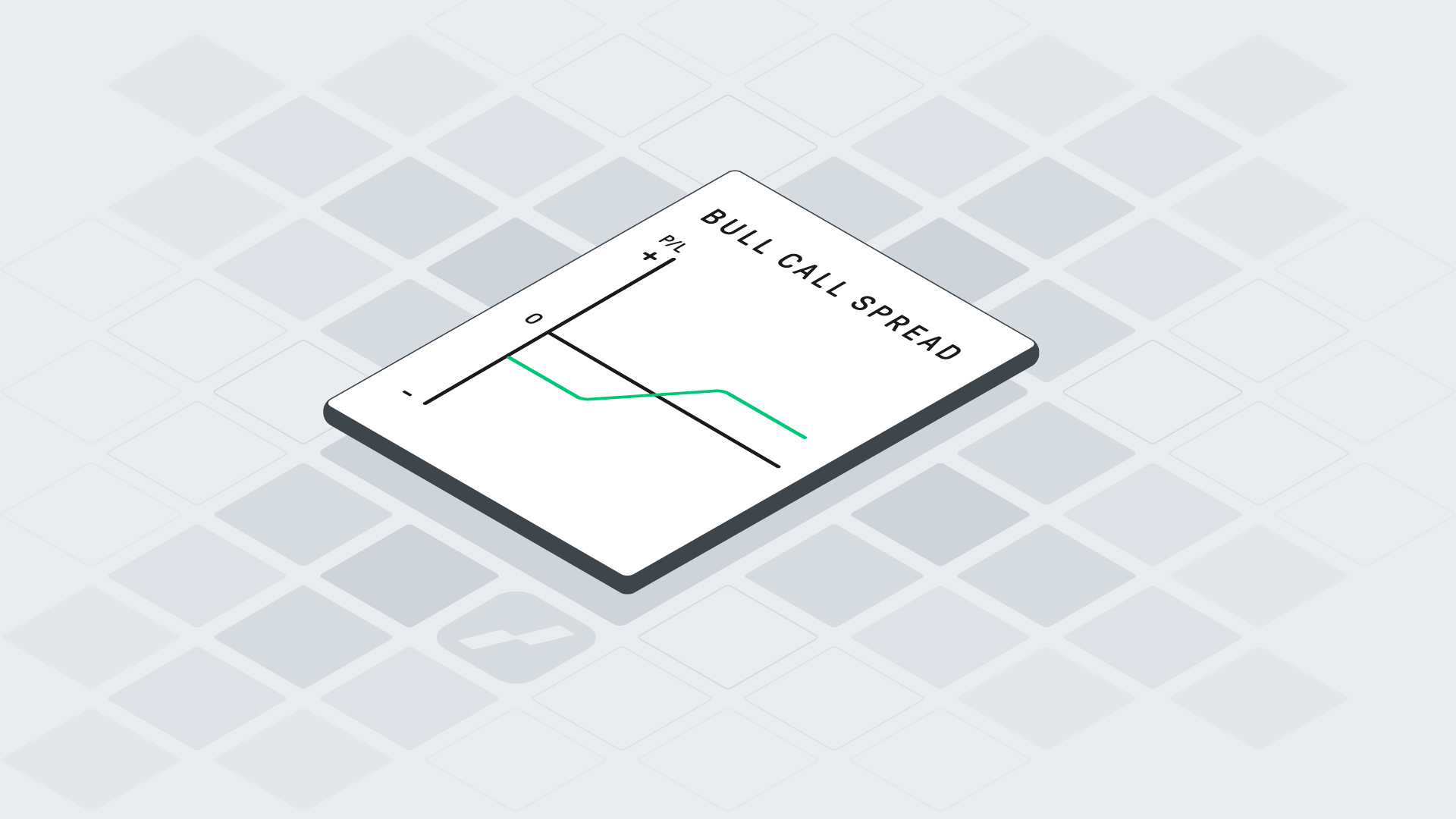

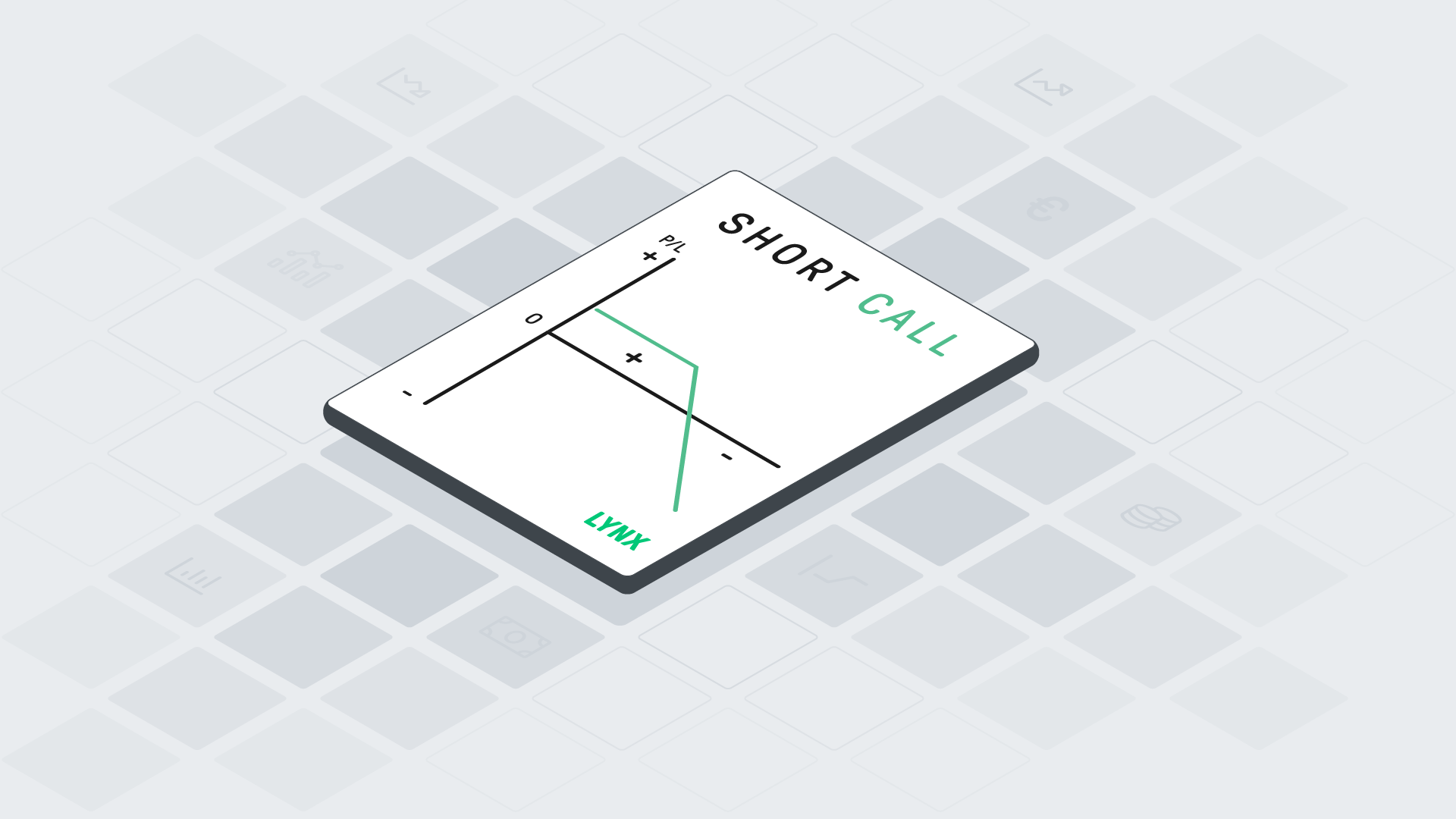

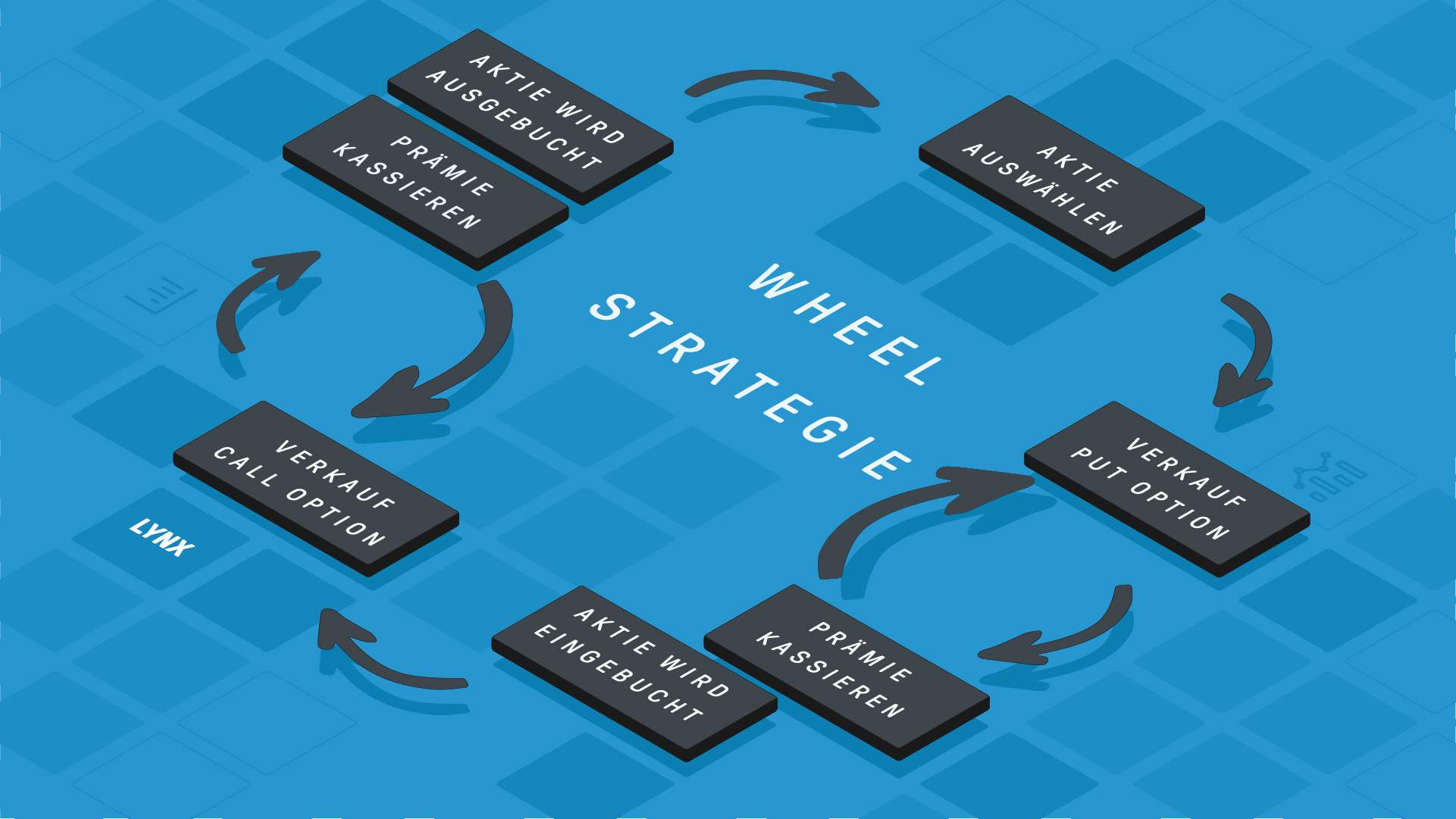

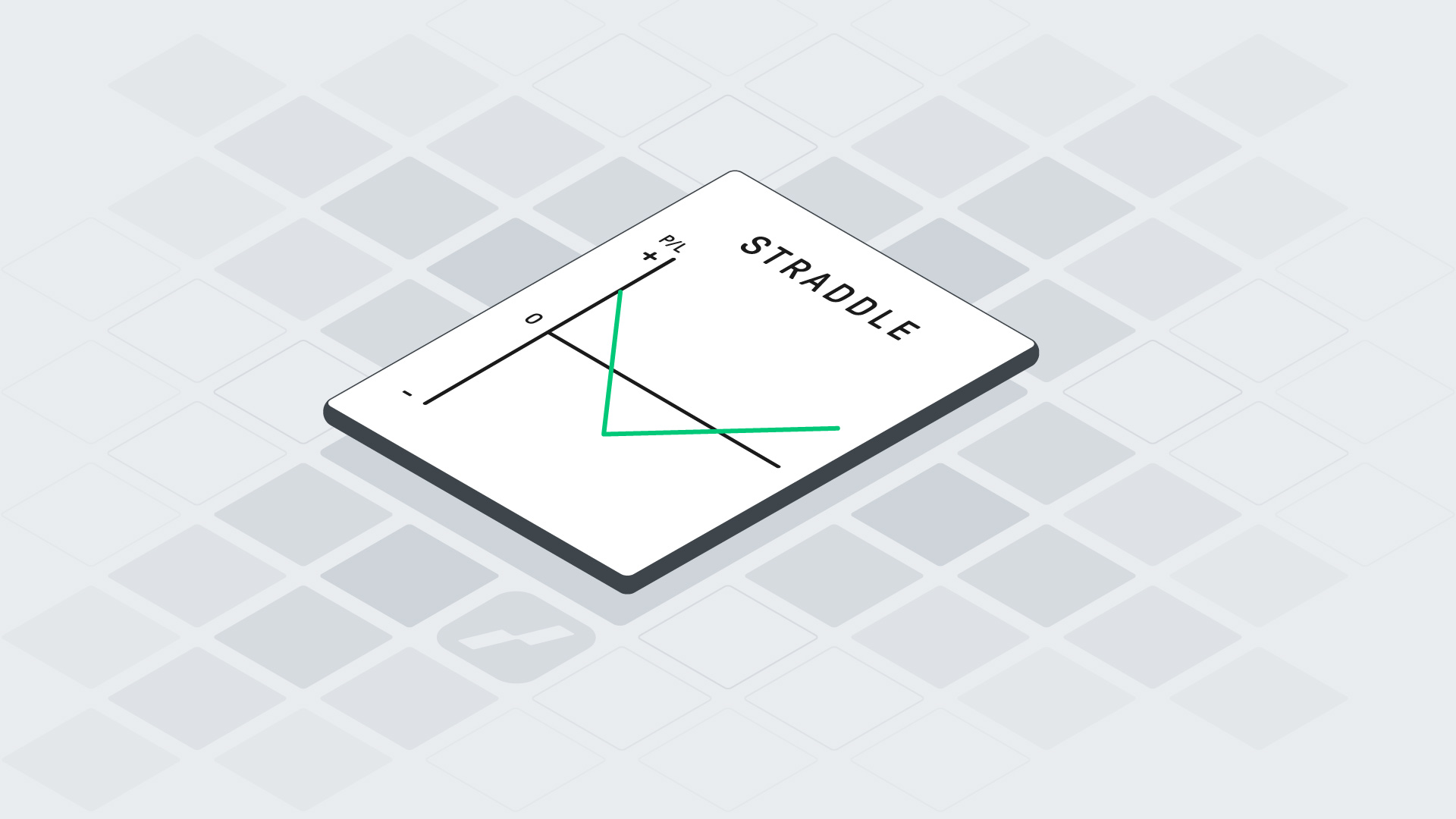

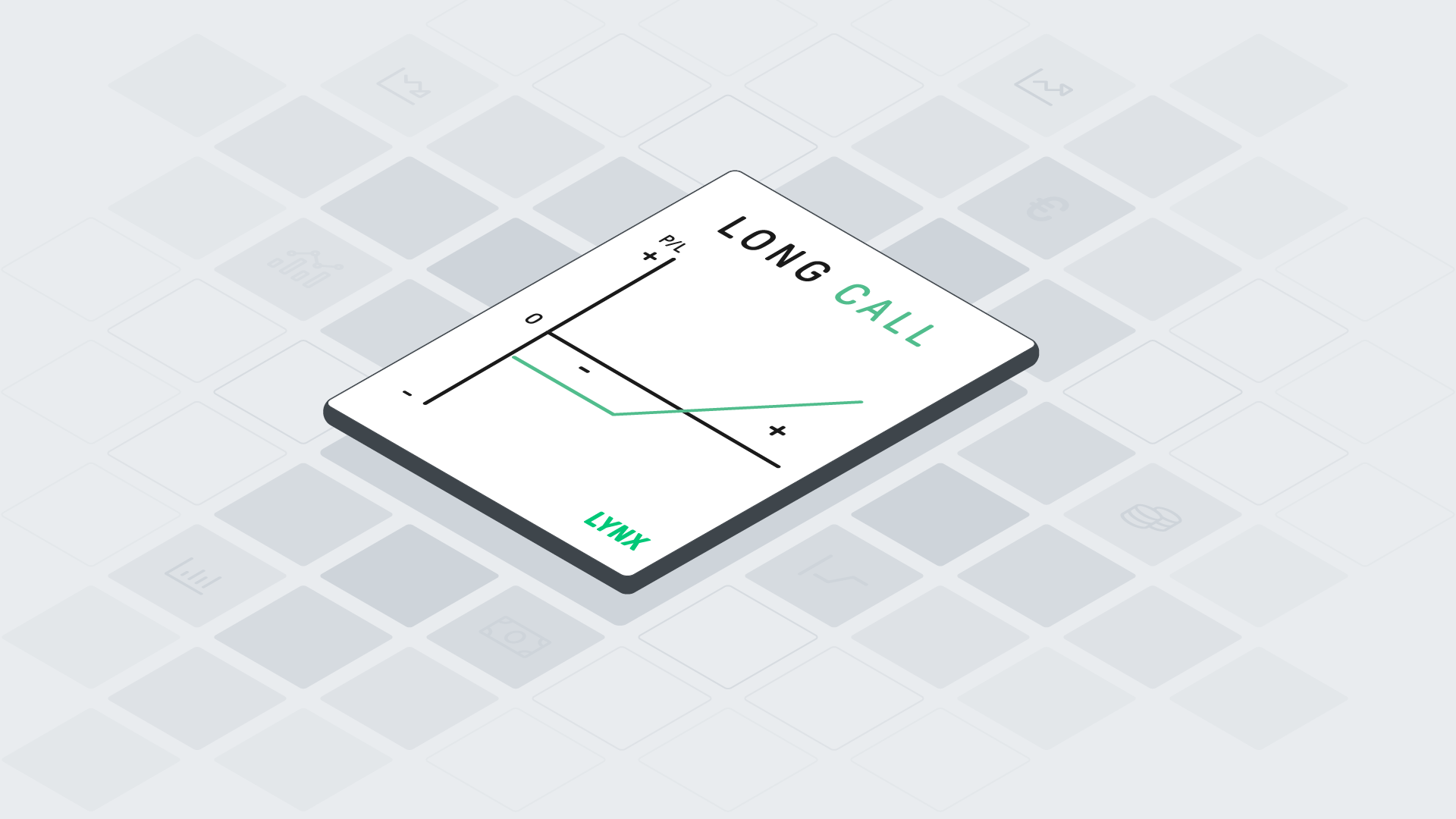

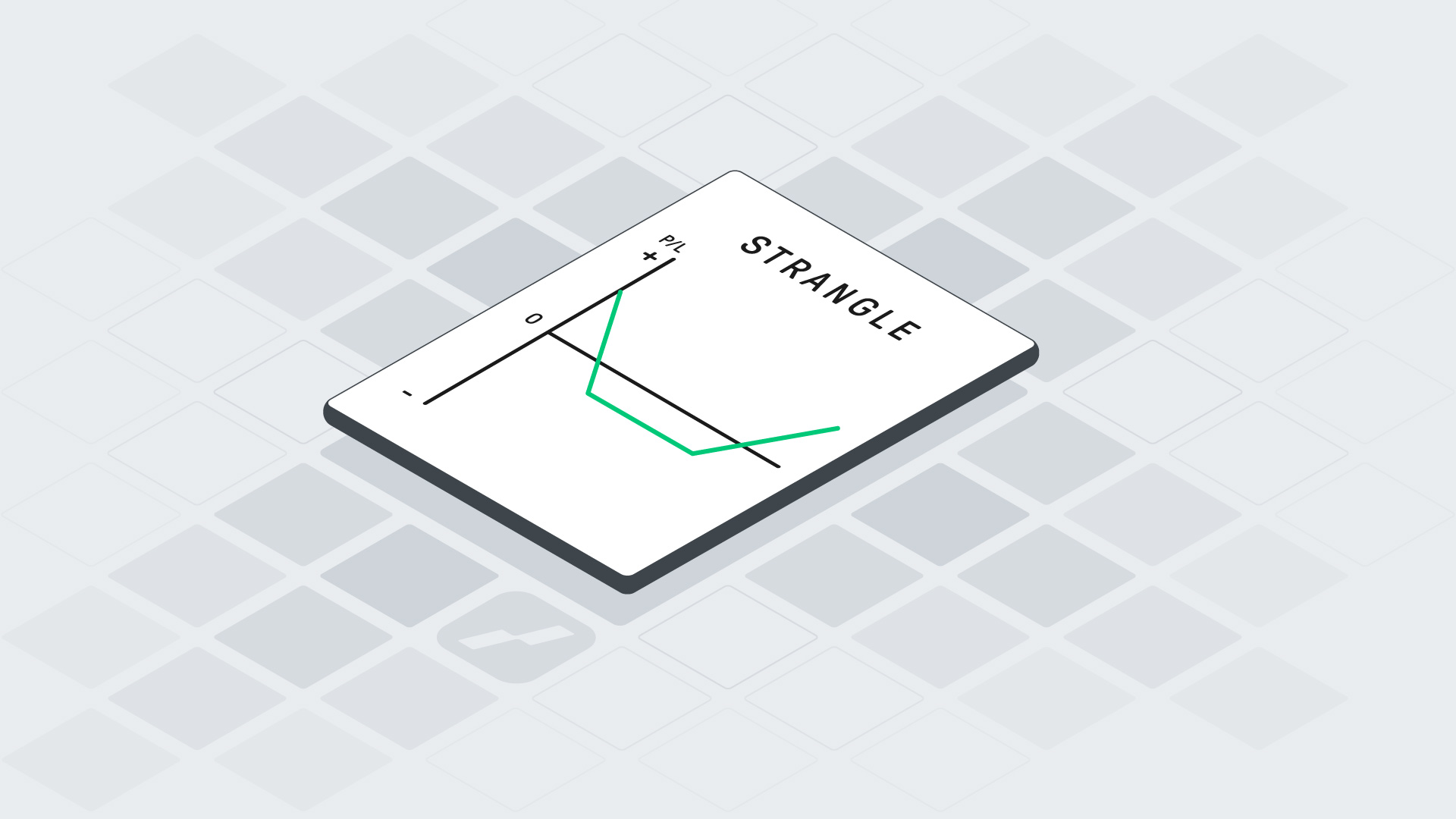

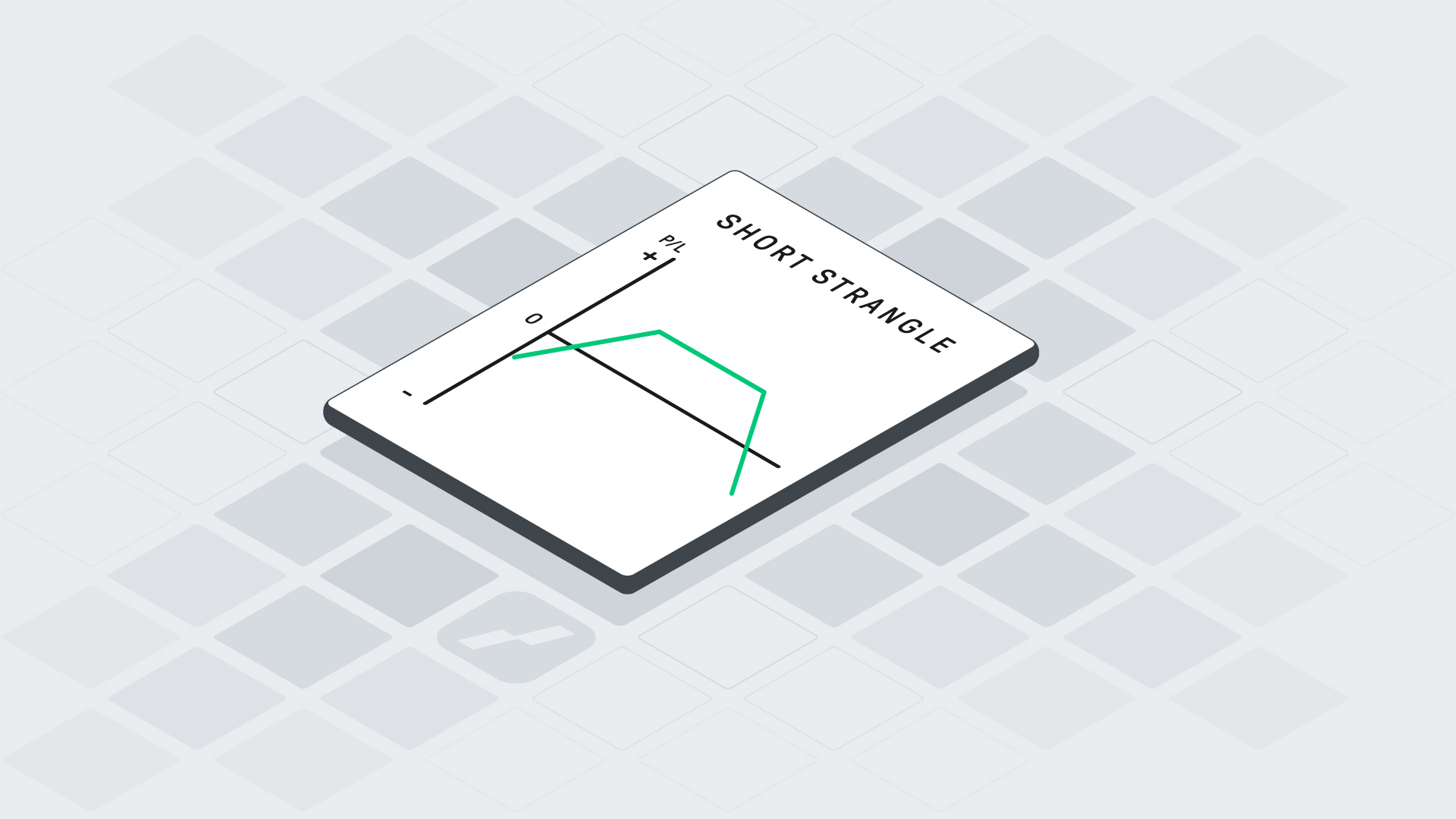

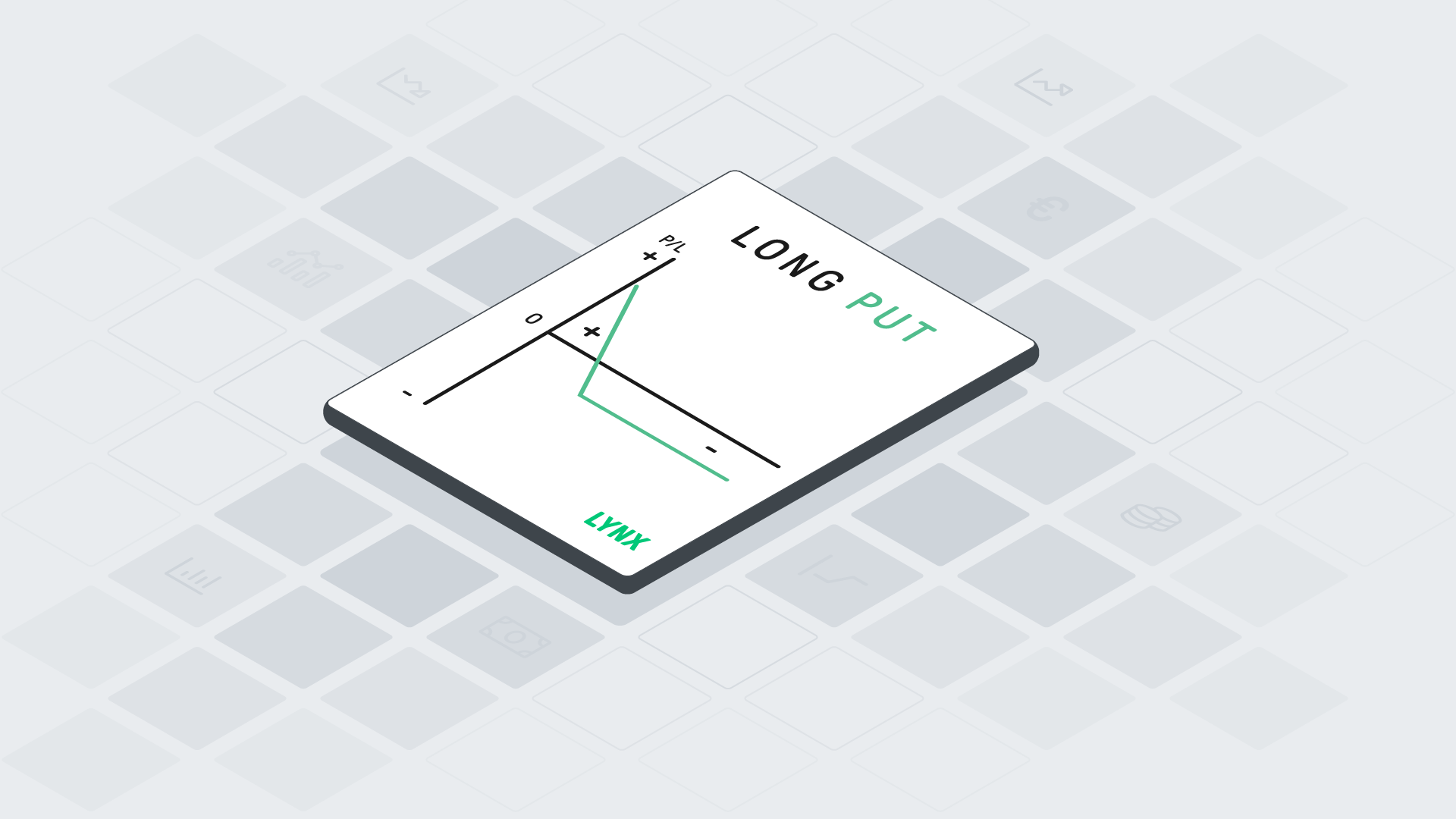

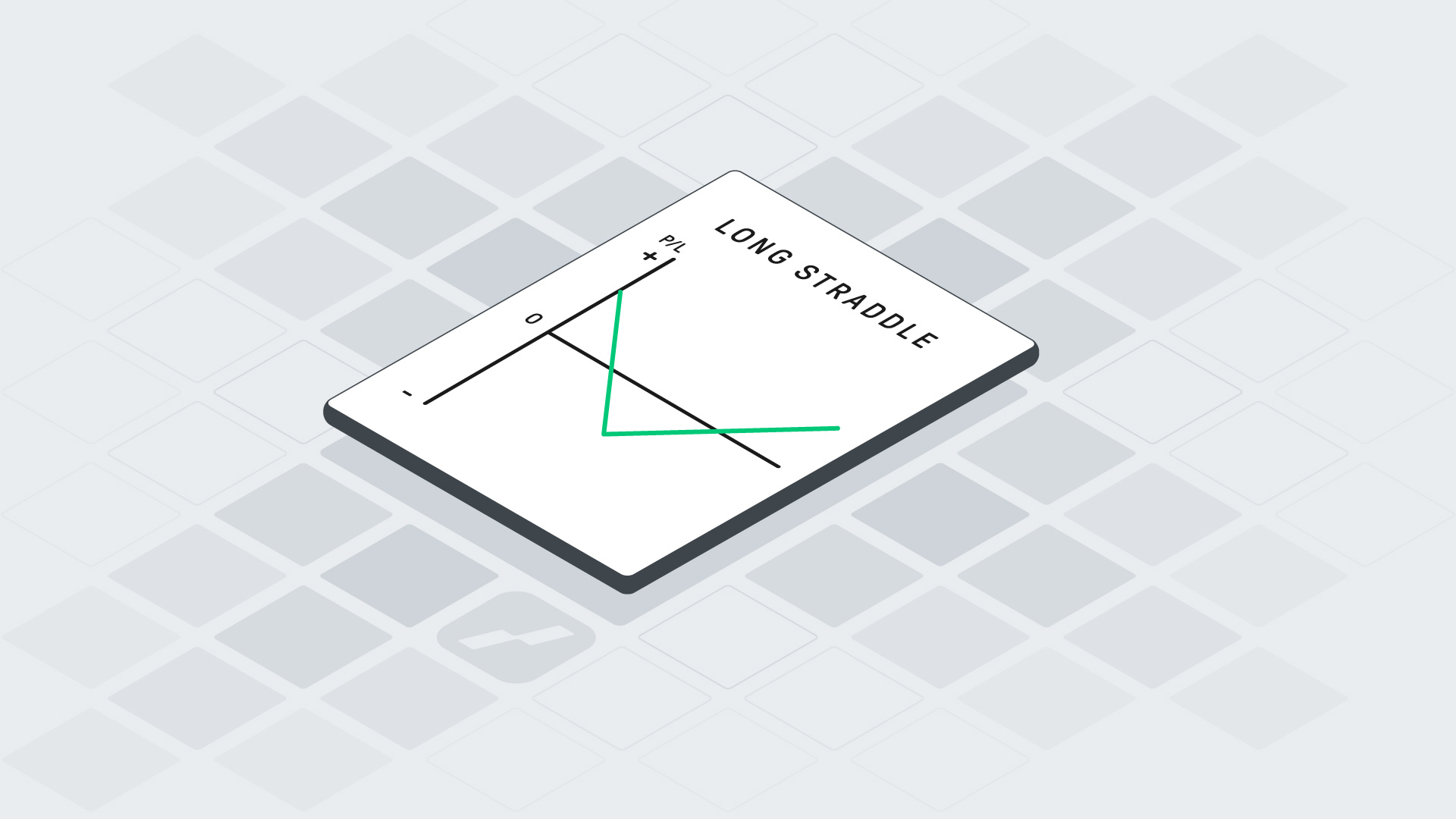

Schnell wurde mir klar, dass viele Spekulanten einfache Optionen kauften (Puts oder Calls), um mit einer Hebelwirkung an dem Fall oder dem Anstieg von Aktienkursen zu profitieren. Das war aber nicht mein Ziel. Ich wollte die Optionen für mich so nutzen, dass sie mir unabhängig von der Markt-Richtung Einnahmen bescherten. Ich war begeistert von den Möglichkeiten die es dazu gab. Es war möglich, Optionen miteinander zu kombinieren, um meine gewünschten Handelsideen zu verwirklichen. Anstatt eine einzelne Option zu kaufen, konnte ich welche kaufen und andere gleichzeitig leerverkaufen, in einem einzigen Trade!

So wurde ich Schritt für Schritt zum „Stillhalter“, ein Wort, das ich vor 2006 noch nicht einmal kannte.

Stillhaltergeschäfte: Die Statistik auf der Seite des Verkäufers

Das Prinzip eines Stillhaltergeschäfts ist sehr einfach, obwohl es manchmal bei Anfängern im Börsen-Handel zu einer Art „Blockade“ führt, die ich gleich erklären und beheben werde.

Stellen Sie sich ganz einfach ein Versicherungsgeschäft vor. Sie fahren ein Auto und lassen es versichern. Dafür zahlen Sie jedes Jahr an Ihre Versicherung eine Prämie. Bauen Sie keinen Unfall, zahlt die Versicherung nichts, behält aber die Prämie. Ereignet sich ein Unfall und die Versicherungsbedingungen sind erfüllt, erhalten Sie einen gewissen Betrag von Ihrer Versicherung, der in manchen Fällen deutlich höher ausfallen kann, als die Prämie, die Sie bezahlt haben.

Das Geschäftsmodell des Versicherungsunternehmens ist profitabel. Warum? Weil die Wahrscheinlichkeiten auf der Seite des Versicherungsunternehmens liegen. Zwar wird das Versicherungsunternehmen ab und zu ordentlich zahlen müssen, aber in der Mehrheit der Fälle wird kein Unfall passieren und die Prämie bleibt dem Unternehmen ohne weitere Verpflichtungen erhalten.

Stillhaltergeschäfte mit Optionen sind ähnlich. Optionen-Käufer sind diejenigen, die die Prämie zahlen. Sie spekulieren darauf, dass eine Aktie (oder ein anderes Wertpapier) in einem begrenzten Zeitraum stark steigen oder stark fallen wird, damit sie sie billig erwerben und teuer verkaufen können (im Falle von Call Optionen), oder andersrum damit sie sie teuer verkaufen und billig zurückkaufen können (im Falle von Put Optionen).

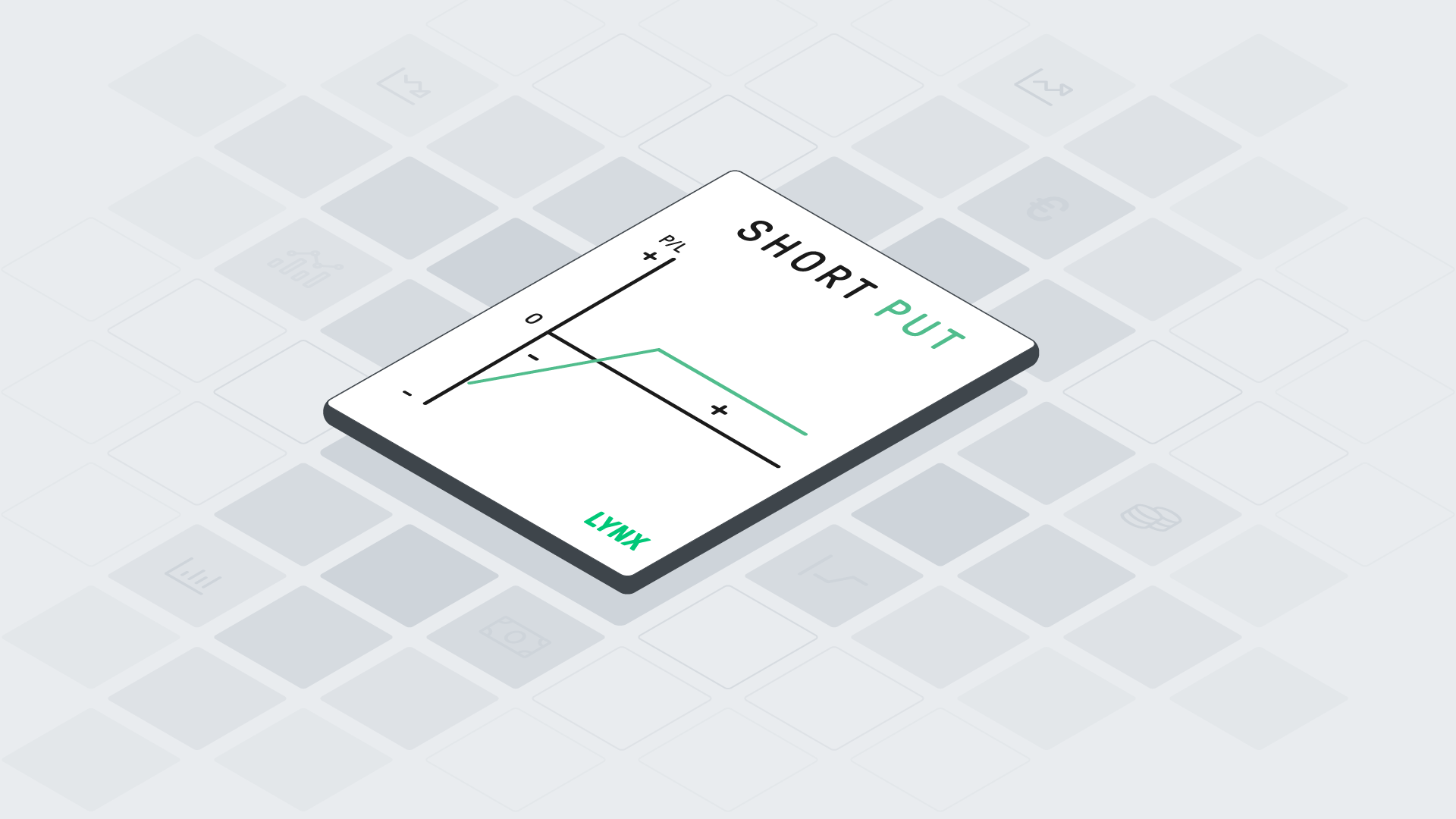

Sollte der „Unfall“ passieren, dass sich die Aktie aussergewöhnlich dynamisch bewegt, erhalten sie durch diesen Handel ein Vielfaches von der Prämie, die sie bezahlt haben. Die Gegenpartei, die Optionen-Verkäufer, sind die Stillhalter und spielen praktisch die Rolle des Versicherungsunternehmens. Sie vereinnahmen die Prämie, müssen aber die Aktie gegebenfalls billig verkaufen oder teuer abkaufen, wenn die Optionen-Käufer von ihren Rechten Gebrauch machen.

Bewegt sich die Aktie in dem festgelegten Zeitraum nicht, nicht genug oder in die falsche Richtung, werden die Optionen-Käufer zusehen müssen, wie ihre Prämie verloren geht… zugunsten der Option-Verkäufer.

Auch im Optionen-Handel liegen die Erfolgschancen auf der Seite des Stillhalters. Da sich die Aktie in einem begrenzten Zeitraum unbedingt in die Richtung bewegen muss, die der Optionen-Käufer erwartet, damit die Optionen profitabel werden, spielt die Zeit gegen den Optionen-Käufer.

Der Optionen-Verkäufer profitiert vom Ablauf der Zeit, wie das Versicherungsunternehmen: Jeder Tag, der vergeht, ohne dass ein Auto kaputt geht, ist ein Grund zur Freude und eine Geldquelle für das Unternehmen. Die Wahrscheinlichkeit, dass die Prämie dem Stillhalter erhalten bleibt, ist sehr hoch.

Anhand eines konkreten Beispiels, lassen sich die Erfolgschancen eines Optionen-Käufers und die eines Optionen-Verkäufers (Stillhalters) sehr gut miteinander vergleichen.

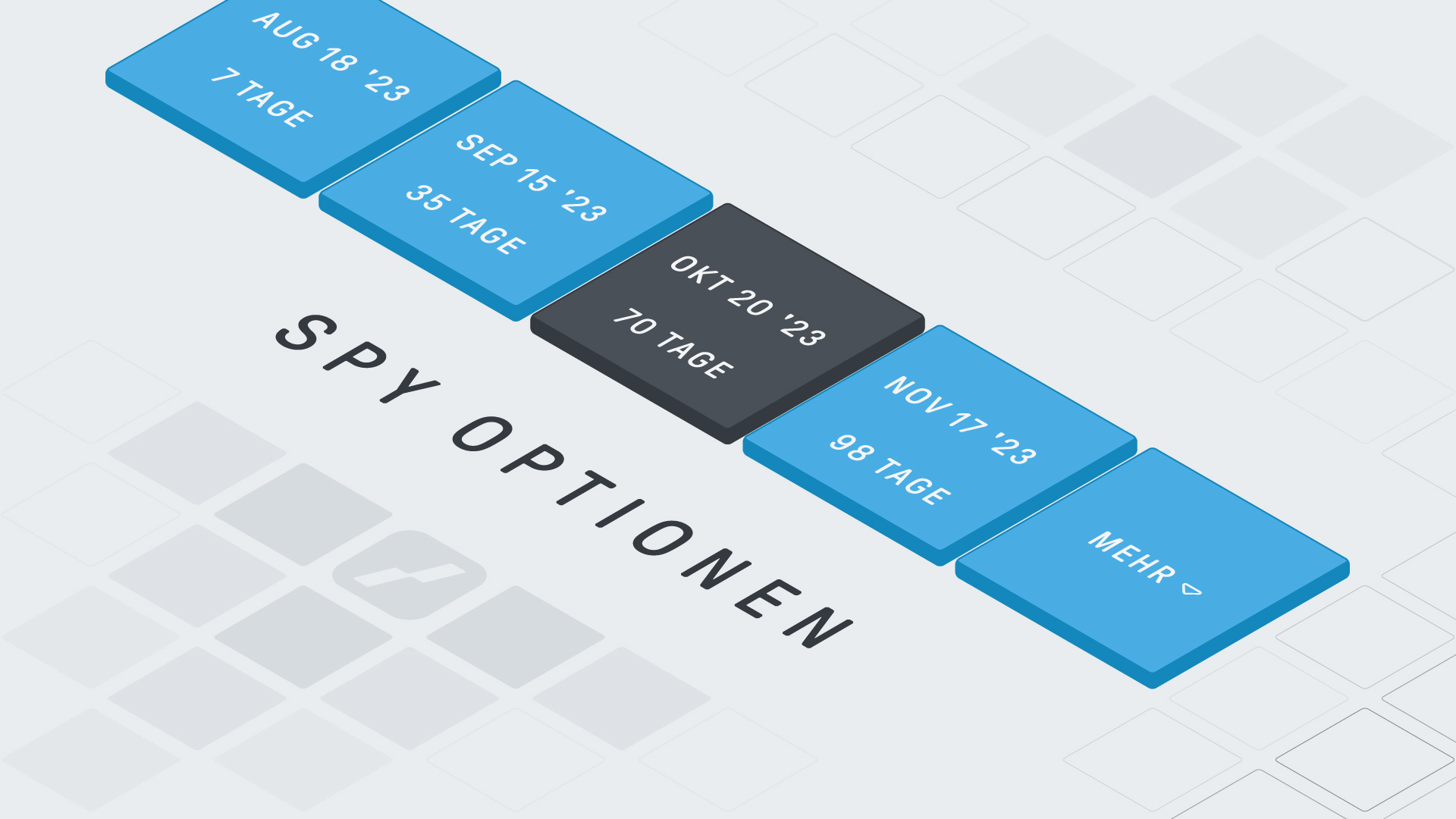

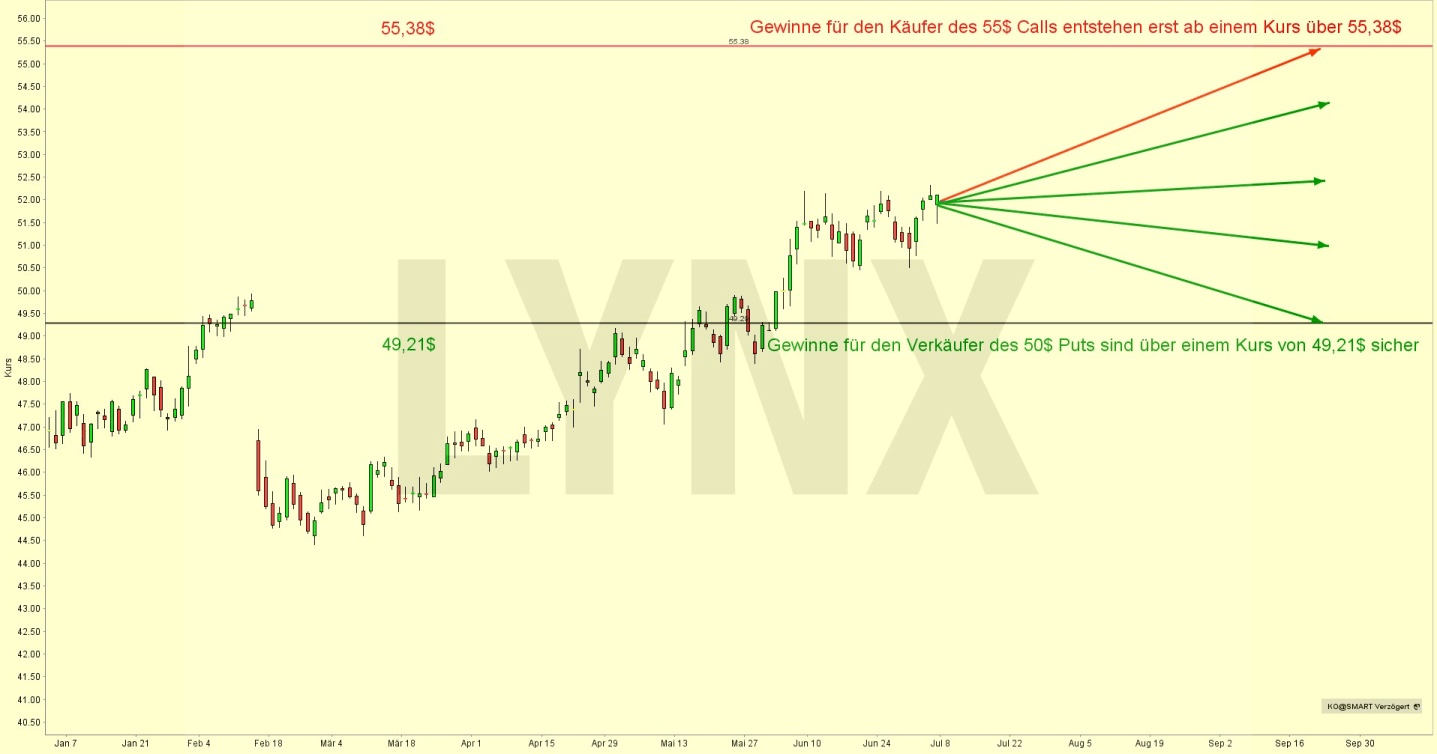

Auf dem folgenden Bild sehen Sie den Kurs der Coca-Cola Aktie seit Anfang 2019. Am 5. Juli 2019 notierte die Aktie bei rund 52$. Ein Trader entscheidet sich, eine Call Option mit Basispreis 55$ und Laufzeit 20. September 2019 zu kaufen, in der Erwartung, dass die Aktie bis zum 20. September 2019 steigen wird. Er zahlt dafür 38$ je Option.

Ein anderer Trader, der ebenfalls eine positive Meinung über die Aktie vertritt, entscheidet sich für den Leerverkauf einer Put Option mit Basispreis 50$ und Laufzeit 20. September 2019. Als Stillhalter kassiert er damit eine Prämie von 71$.

Zwei Trades mit einer positiven Erwartungshaltung in Bezug auf die Coca-Cola Aktie:

Die Szenarien, in denen der Optionen-Verkäufer seinen Gewinn abkassiert, sind zahlreicher als die Szenarien, in denen der Käufer einer Option einen erfolgreichen Trade abschliesst.

Die Trefferquote und die Erfolgswahrscheinlichkeit von Strategien, die auf Stillhaltergeschäfte mit Optionen beruhen, sind höher als der einfache Kauf von Optionen.

Die „Blockade“ bei dieser Art von Handel, die ich vorher erwähnte, entsteht daraus, dass es für einen Anleger anfangs nicht vorstellbar ist, dass man etwas verkaufen kann, was man nicht im Depot besitzt. Das Beispiel mit dem Versicherungsunternehmen dürfte helfen, dieses Paradoxon zu überwinden.

Im täglichen Handel ist es auch nicht weiter kompliziert. Wenn Sie Optionen verkaufen, oder genauer gesagt „leerverkaufen“, erscheint einfach ein negativer Bestand für diese Optionen in Ihrem Depot.

Die psychologische Entwicklung im Handel

„Blockaden“ und emotionale Hindernisse im Börsenhandel sind für den langfristigen Erfolg eines Traders kriegsentscheidend. Lange beschäftigte ich mich nur mit den Strategien, den Indikatoren und den mathematischen Aspekten des Tradings. Alle Zeitschrift- oder Internetartikel über die Psychologie des Traders langweilten mich und ich liess sie links liegen.

Erst später merkte ich, dass die Fehler, die ich noch in meinem Trading machte, oft daraus entstanden, dass ich mich von meinen Emotionen habe verleiten lassen. Als ich irgendwann begriff, dass die eigene Psychologie und die eigene Kontrolle über meine Emotionen das A und O waren, begann ich, deutlich besser zu handeln. Alle tollen Optionen-Kombinationen waren nutzlos, wenn ich nicht Angst und Gier in Schach halten konnte.

Auch hier spielt die Trefferquote einer Handelsstrategie eine wichtige Rolle. Wenn Sie eine Strategie mit einer Trefferquote von nur 50% handeln, werden Sie vielleicht profitabel sein. Aber bei solch einer Trefferquote werden definitiv Verlust-Reihen entstehen. Sie werden ab und zu möglicherweise 10 Verlust-Trades in Folge erleben. Solche Strategien sind psychologisch sehr schwer zu handeln. Zweifel an der Strategie entstehen. Man versucht sie zu ändern, zu „optimieren“, mit dem Ergebnis, dass man sie nur verschlimmbessert.

Hohe Trefferquoten über 80% (aus 100 Trades 80 Gewinner) geben einem Trader mehr Ruhe im Handel und mehr Zuversicht. Gute Stillhalter-Strategien mit Optionen leisten solch eine Trefferquote. Zwar sind die Gewinne dann nicht exorbitant. Dafür sind sie sicherer und fliessen regelmässiger ein. Langfristig ist das die erfolgreichste Herangehensweise an die Märkte: Permanente, regelmässige und überschaubare Gewinne erzielen, anstatt auf den grossen Coup zu hoffen, der nur selten kommt und der durch Verlustserien zunichte gemacht wird.

Weiterbildung und Quereinstieg: Vom Hobby zum Metier

Ich bildete mich im Optionen-Handel nebenberuflich weiter. Dafür half der Blick über den grossen Teich hinaus. Die USA bleiben eine Referenz in Sache Optionen-Handel. Dort gilt es natürlich auch, wie überall, die Spreu vom Weizen zu trennen. Dennoch fand ich im Mutterland der Börse einige gute Optionen-Trader, von denen ich viel gelernt habe. An erster Stelle möchte ich Tom Sosnoff erwähnen, der in den USA mit seinem Unternehmen versucht, den Optionen-Handel zu popularisieren. Mit Erfolg. Er und sein Team sind absolute Koryphäen im Bereich der Stillhaltergeschäfte mit Optionen.

Ich habe über die Jahre tausende von Stunden in das Studieren und den Handel von Optionen investiert. Irgendwann kam der Zeitpunkt, an dem 90% meines Depots nur noch aus Optionen bestand. Denn ein weiteres herausragendes Merkmal an Optionen ist, dass man mit ihnen alles handeln kann: Aktien, Indizes, Rohstoffe, Währungen usw. Man kann mit Optionen ein Depot ideal diversifizieren, ohne auf andere Anlagen zurückgreifen zu müssen.

Im Jahre 2014 hatte ich meine eigenen Strategien und mein eigenes Regelwerk aufgebaut, die sich als profitabel erwiesen. Mithilfe von Optionen-Kombinationen gelang es mir, Trades einzugehen, die mir bis zum einem gewissen Grad unabhängig von der Richtung des Basiswertes (Aktie oder Index), die gewünschten Gewinne sicherten.

Selbstverständlich gab es auf dem Weg Rückschläge. Die gibt es heute auch noch ab und zu. Das liegt daran, dass die Börse keine Wissenschaft ist. Es wird nie möglich sein, alle Parameter unter Kontrolle zu halten. Manchmal passiert doch noch etwas Unerwartetes oder man macht doch noch einen Fehler. Ich weiss aber, dass mit meinem Ansatz als Optionen-Stillhalter die Statistiken und die Gewinnchancen langfristig auf meiner Seite stehen.

Ich kam Ende 2014 auf die Idee, auf dem Börsentag von Hamburg meine Strategien zu vermarkten. Seitdem bin ich als Chefredakteur, Chefanalyst und Referent tätig und leite aktuell den Börsendienst “Der Rendite-Brief” für die World of Trading. Ich stehe jedes Jahr auf den Bühnen der grossen Börsenmessen, wo ich meinen Lesern das Thema Optionen näher bringe.

Als Redakteur für LYNX freue ich mich heute, viele deutsche Anleger an meinen Erfahrungen teilhaben zu lassen. Es gibt dafür auch eigennützige Zwecke: Ein Trader, der sein Wissen mit anderen teilt, wird selbst zum besseren Trader. Gedanken auf das Papier zu bringen, Strategien zu erklären und dabei sich selbst Fragen zu stellen und zu beantworten, sind ein Prozess, der die Selbstreflexion anregt. Und heute schliesst sich der Kreis: Wenn jemand mir dabei zuhört, wenn ich von der Börse spreche, wie ich damals meinen Arbeitskollegen zugehört habe, spürt er mit Sicherheit die Begeisterung, die aus mir sprudelt. Und wird vielleicht selbst dahin motiviert, in diese spannende Materie einzutauchen.

Ich freue mich schon sehr mit Ihnen gemeinsam in die Welt der Optionen einzutauchen und Sie mit vielen spannenden Artikeln zu Optionsstrategien, Handelsansätzen und vielem mehr zu versorgen.

Hier finden Sie ein ausführliches Interview mit Eric Ludwig: 15 Fragen an Profitrader

Sie möchten an der Börse mit Optionen handeln?

LYNX bietet Ihnen den Börsenhandel von Optionen anderen Deivaten direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Wir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.

Alles über Optionen:

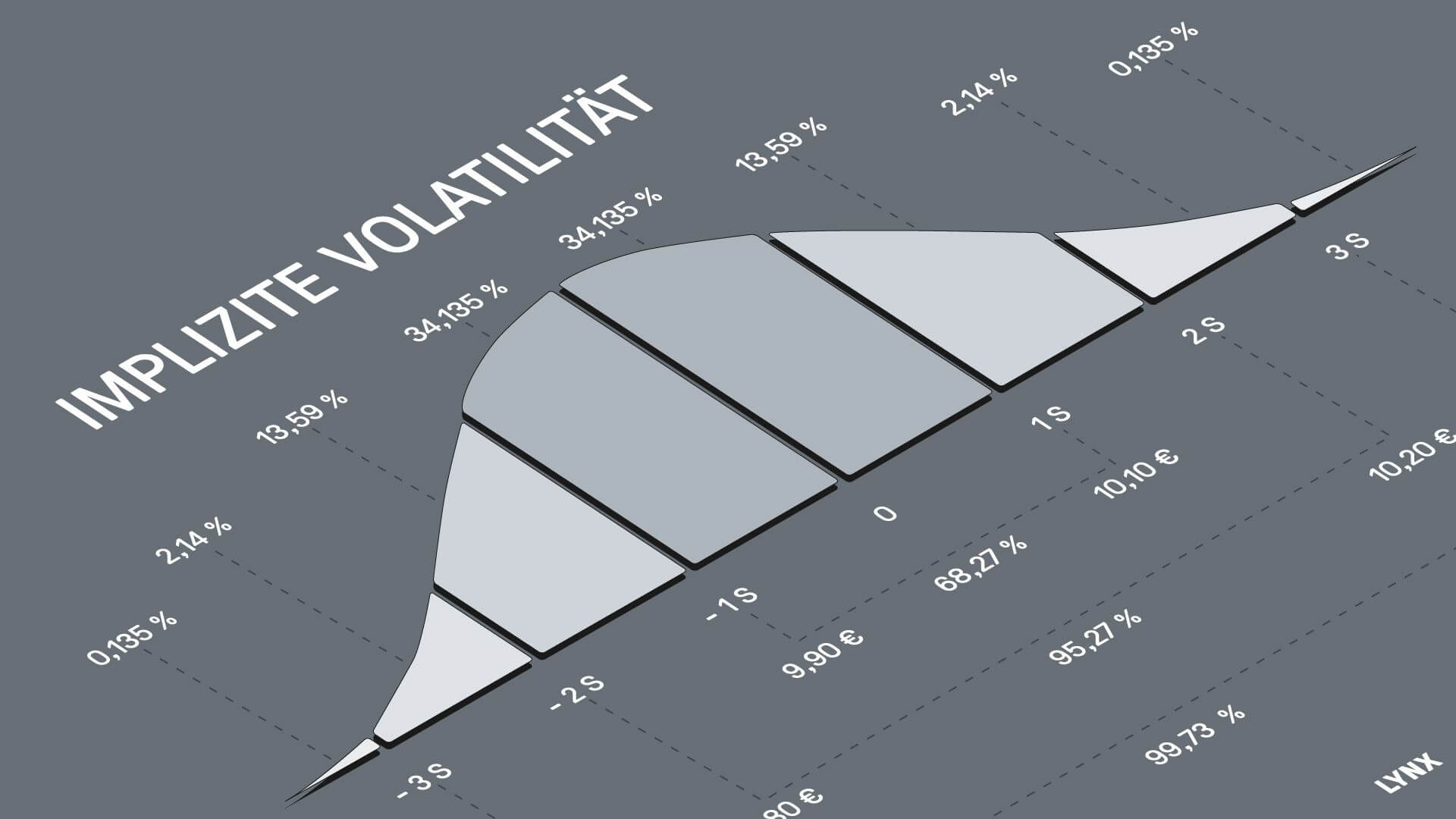

Volatilität

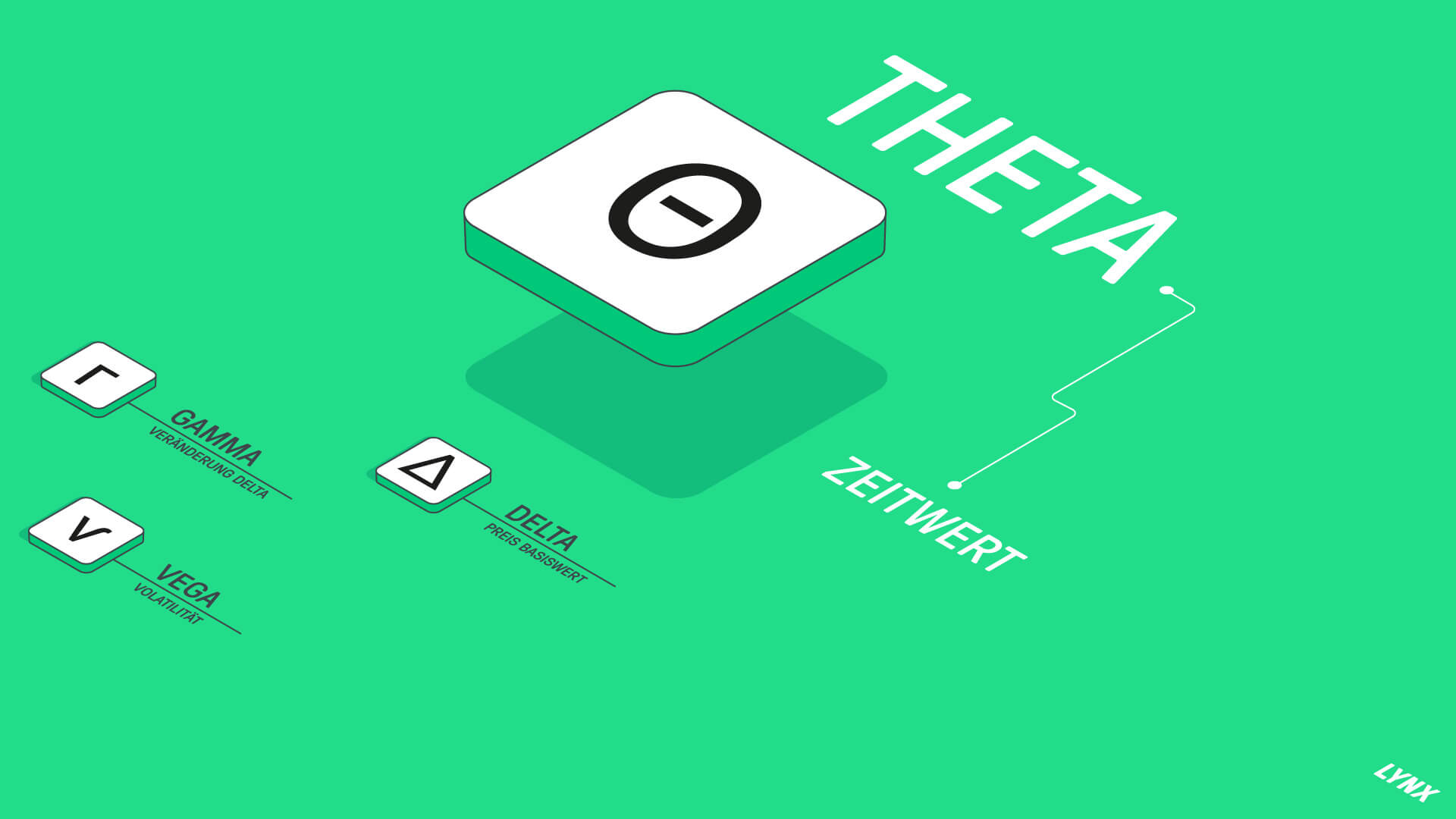

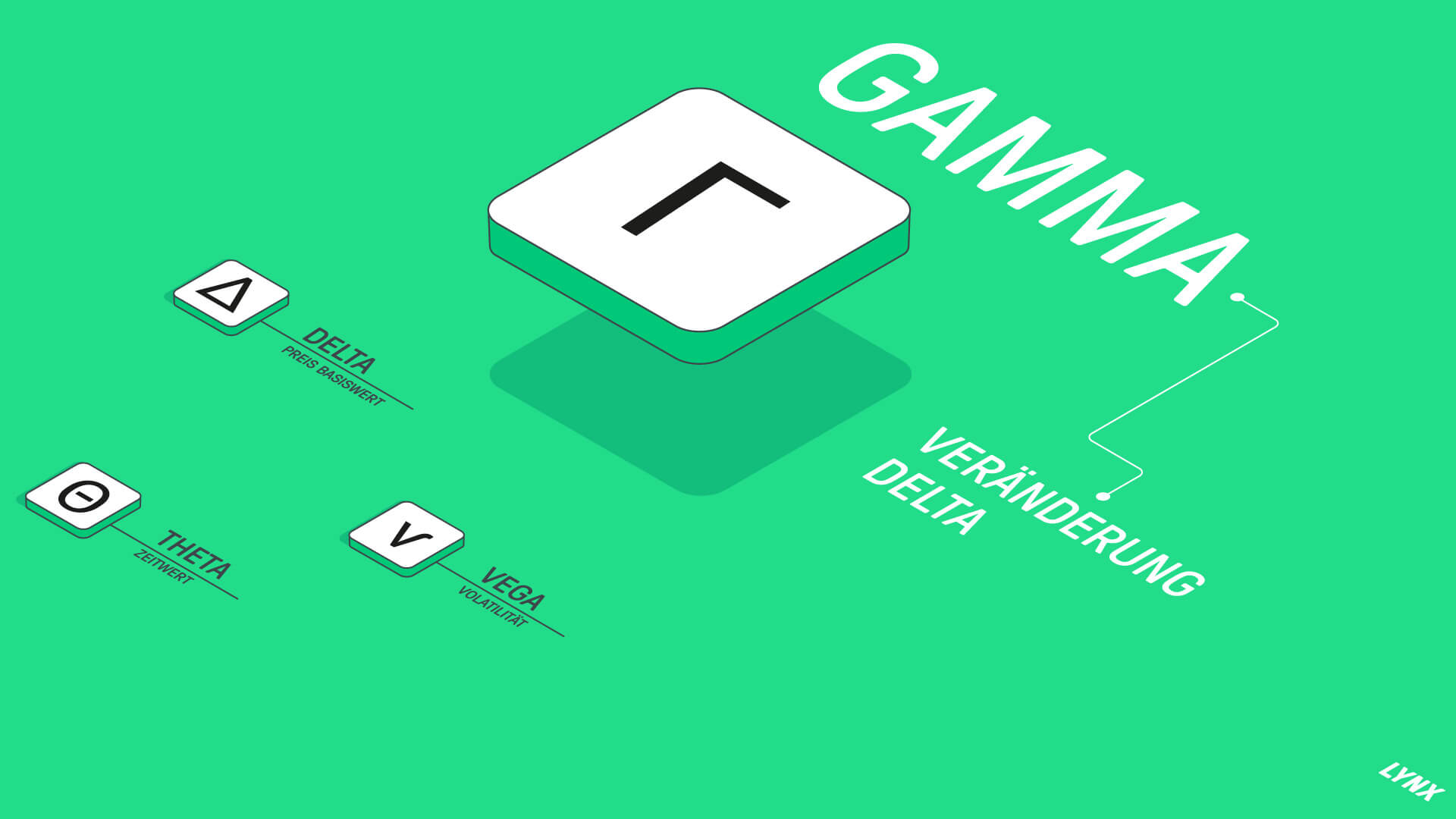

Griechen