In diesem Artikel sehen wir uns für Sie an, mit welchen Gold-Aktien Sie im Jahr 2025 auf weiter steigende Goldpreise setzen könnten, und stellen Ihnen unsere Top Ten Gold-Aktien vor. Drei der Werte – Royal Gold, Franco Nevada und Agnico Eagle Mines – schauen wir uns etwas genauer an.

Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Aktien – und somit auch Gold-Aktien – ermöglicht? Dann informieren Sie sich hier über LYNX, den Aktien Broker.

- Goldpreis Entwicklung: Von einem Allzeithoch zum nächsten

- Welche Gold Aktien kaufen?

- Gold-Aktien Liste

- Top-Aktien der Gold Branche

- Gold Aktien Vergleich: Liste nach Performance

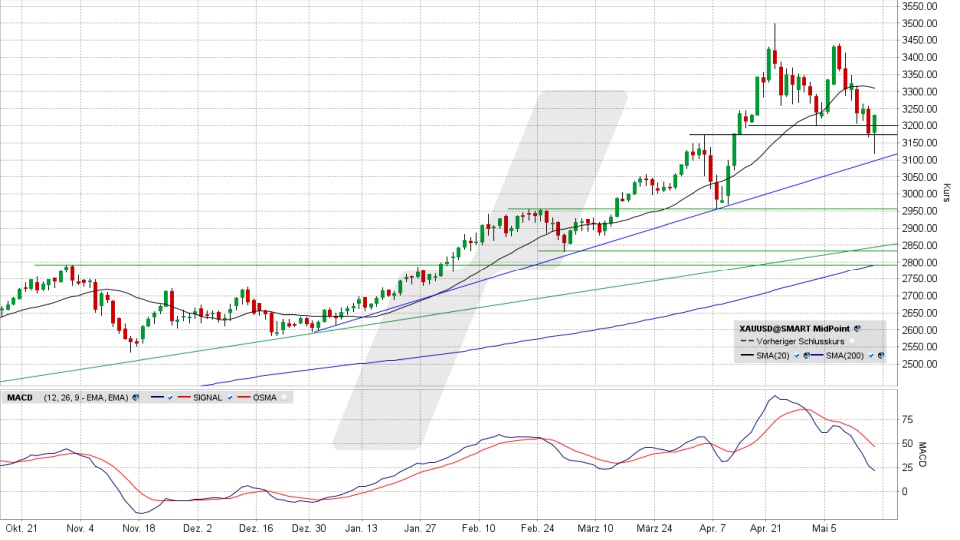

- Goldpreis-Chart: Starker Aufwärtstrend

- Der Einfluss des Realzinses auf die Goldpreisentwicklung

- Goldpreis-Ausblick 2025: Der Aufwärtstrend sollte intakt bleiben

Goldpreis Entwicklung: Von einem Allzeithoch zum nächsten

Der langfristige Aufwärtstrend des Goldpreises setzt sich aktuell weiter fort. Nachdem der Preis für eine Feinunze (31,1 Gramm) Gold schon im Jahr 2024 von einem Allzeithoch zum nächsten eilte, setzte sich der Anstieg des gelben Edelmetalls Anfang 2025 weiter fort. Befeuert wurde der Aufwärtstrend zuletzt durch den turbulenten Beginn der zweiten Präsidentschaft von Donald Trump. Dessen undiplomatisches Vorgehen in der Handels- und Aussenpolitik führte weltweit zu grosser Verunsicherung und trieb Anleger scharenweise in den „sicheren Hafen“ Gold. Ende April 2025 wurde ein vorläufiges neues Allzeithoch von 3.425,43 USD erzielt.

Begründet wurde die starke Preisentwicklung auch damit, dass der Zyklus der Zinserhöhungen durch die US-Notenbank Fed endete und im Jahresverlauf 2024 erste Zinssenkungen erfolgten. Auch Notenbankkäufe haben ihren Teil dazu beigetragen, dass sich der Goldpreis phänomenal stark entwickelte.

Zuletzt wurden die weiteren Zinssenkungshoffnungen allerdings wieder etwas gedämpft, nachdem die Inflation weniger stark zurückging als erwartet. Dennoch sind die Aussichten für den Goldpreis weiterhin sehr positiv. Auch wenn es immer mal eine mehrmonatige Konsolidierung geben kann, scheint der langfristige Aufwärtstrend aktuell ungefährdet.

Welche Gold Aktien kaufen?

Für Anleger gibt es zahlreiche Möglichkeiten, um von möglichen Preisanstiegen des gelben Edelmetalls zu profitieren: physisch in Form von Goldbarren und Goldmünzen oder über Gold-Zertifikate, goldbesicherte Wertpapiere wie Xetra Gold oder Euwax Gold, Gold-ETCs und Gold-ETFs. Eine gute Wahl könnte es sein, wenn Sie sich bei einem möglichen Investment zwei bis drei besonders starke Goldaktien ins Depot legen, denn diese könnten bei steigenden Goldnotierungen aufgrund der meist relativ stabilen Produktionskosten einen ordentlichen Gewinnhebel liefern. In der folgenden Tabelle finden Sie eine Aktien-Liste von zehn Gold-Aktien für 2025. Drei dieser Werte mit aus unserer Sicht besonderem Potenzial stellen wir Ihnen im Anschluss kurz vor.

Gold-Aktien Liste

| Gold-Aktie | Market Cap in Mrd. | Kurs | Währung | Symbol | ISIN |

|---|---|---|---|---|---|

| Newmont Corp. | 63,17 | 56,76 | USD | NEM | US6516391066 |

| Agnico Eagle Mines Ltd. | 58,45 | 116,12 | USD | AEM | CA0084741085 |

| Wheaton Precious Metals Corp. | 39,65 | 87,33 | USD | WPM | CA9628791027 |

| Barrick Mining Corp. | 35,07 | 20,46 | USD | B | CA06849F1080 |

| Franco Nevada Corp | 31,08 | 161,32 | USD | FNV | CA3518581051 |

| Osisko Gold Royalties Ltd | 3,79 | 20,25 | USD | OR | CA68827L1013 |

| Gold Fields Limited | 20,47 | 22,87 | USD | GFI | US38059T1060 |

| AngloGold Ashanti Plc. | 18,45 | 43,88 | USD | AU | GB00BRXH2664 |

| Kinross Gold Corporation | 18,24 | 14,87 | USD | KGC | CA4969024047 |

| Royal Gold Inc | 11,55 | 175,48 | USD | RGLD | US7802871084 |

Top-Aktien der Gold Branche

In folgende Gold-Aktien könnten Anleger investieren, um von einem steigenden Goldpreis zu profitieren.

Royal Gold: Geniales Geschäftsmodell

Statt selbst kostenintensiv Exploration zu betreiben, unterstützt der US-Edelmetallkonzern Royal Gold (ISIN: US7802871084 – Symbol: RGLD – Währung: USD) als „Streaming & Royalty Company“ Minenbetreiber bei der Finanzierung ihrer Projekte. Im Gegenzug partizipiert Royal Gold direkt am Erfolg der Minenbetreiber. Das Unternehmen wird entweder in einem festen Verhältnis an den Einnahmen beteiligt (sog. Royalties) oder darf das geförderte Edelmetall später zu besonders günstigen Preisen kaufen (sog. Streaming). Royal Gold erzielt bereits Einnahmen aus 40 produzierenden Goldminen und ist deshalb auch nicht vom Erfolg einer oder weniger Minen abhängig. Rund 76 % der Produktion entfallen auf Gold, der Rest auf Silber und Kupfer. Weitere 19 Minen sind in der Entwicklungsphase und 116 weitere Rohstoffprojekte befinden sich in den Stadien Exploration und Evaluierung. Ein weiterer klarer Vorteil des cleveren Geschäftsmodells ist, dass kaum Mitarbeiter benötigt werden. Bei Royal Gold kümmern sich ca. 30 hochqualifizierte Mitarbeiter in vier Büros um die Beteiligungen. Der Goldproduzent Newmont Mining beispielsweise kommt hingegen auf über 30.000 Mitarbeiter. Dadurch ist Royal Gold auch kaum von der hohen Kosteninflation betroffen, welche die Gewinne der Goldproduzenten in den letzten Jahren erheblich schmälerte.

Rücksetzer könnten für Einstiege genutzt werden

Bemerkenswert ist, dass Royal Gold die Dividende trotz der teils heftigen Preisschwankungen auf dem Rohstoffmarkt seit mittlerweile 24 Jahren in Folge (!) um durchschnittlich +15 % angehoben hat. Damit steht Royal Gold kurz davor, zum Kreis der sogenannten Dividenden-Aristokraten zu gehören, also zu denjenigen Unternehmen, die ihre Gewinnbeteiligung 25 Jahre in Folge gesteigert haben. Zuletzt wurde die Quartalsdividende von 0,40 USD auf 0,45 USD erhöht.

In den letzten 14 Jahren lag die durchschnittliche Wachstumsrate beim Umsatz bei beeindruckenden 13 %. Im Geschäftsjahr 2024 gab es einen Umsatzzuwachs von +19 % auf 719,4 Mio. USD sowie einen +39 % höheren Gewinn von 5,06 USD je Aktie. Im Geschäftsjahr 2025 werden von Analysten bei einem Umsatz in Höhe von 874,6 Mio. USD (+22 %) ca. 6,63 USD (+31 %) Gewinn je Aktie erwartet. 2026 sollen bei Umsätzen in Höhe von 1,04 Mrd. USD (+19 %) rund 7,85 USD (+18 %) je Aktie hängenbleiben.

Die Aktie des schuldenfreien Goldunternehmens erreichte kürzlich ein neues Allzeithoch von 191,78 USD und notiert aktuell nicht weit darunter, bei 180,84 USD. Mit rund 11,9 Mrd. USD Marktkapitalisierung ist Royal Gold ein mittelgrosses, hervorragend diversifiziertes Edelmetall-Unternehmen, das jedoch mit einem hervorragenden Management und einem einzigartigen Geschäftsmodell fast jedes Jahr Gewinnsteigerungen erzielt. Dies macht die Aktie auch für etwas konservativere Anleger interessant. Rücksetzer oder schwächere Tage könnten für längerfristige Einstiege genutzt werden.

Franco Nevada: Siebzehn Dividendenerhöhungen in Folge

Der kanadische Rohstoffkonzern Franco Nevada (ISIN: CA3518581051 – Symbol: FNV – Währung: USD), der im Jahr 2007 aus einer Abspaltung von Newmont Mining entstand, hat ein ähnliches Geschäftsmodell wie Royal Gold. Als „Streaming & Royalty Company“ finanziert das Unternehmen mit Sitz in Toronto in erster Linie Goldminenbetreiber, aber auch Silber-, Öl- und Gasprojekte, was sich in Zeiten hoher Energiepreise besonders auszahlt. Franco Nevada ist in Nord-, Mittel- und Südamerika sowie in Australien und Afrika mittlerweile an über 60 produzierenden Edelmetallminen, die rund 76 % des Umsatzes generieren, und an mehr als 50 Ölproduzenten mit einem Umsatzanteil von ca. 15 % beteiligt. Die übrigen 10 % werden mit anderen Bergbauerzeugnissen wie beispielsweise Eisenerz, Silber oder Platinmetallen generiert. Darüber hinaus hält Franco Nevada Beteiligungen an 38 Bergbauprojekten in fortgeschrittenem Stadium sowie an weiteren 276 (!) Rohstoffprojekten in der Explorationsphase, die für die Zukunft hohe Einnahmenpotenziale versprechen.

Minenschliessung belastet Geschäftsergebnisse

Der Konzern kann durch das skalierbare Geschäftsmodell aus dem Cashflow heraus in immer neue, aussichtsreiche Bergbauprojekte in der Frühphase investieren und an der späteren Minenproduktion partizipieren. Natürlich stellt sich dabei das ein oder andere Projekt als Fehlinvestment heraus, aber das ist einkalkuliert. Die Geschäfte laufen unterm Strich so gut, dass die Dividende seit dem Börsengang im Jahr 2007 achtzehn Jahre in Folge erhöht wurde, zuletzt auf 0,38 USD pro Quartal bzw. 1,52 USD im Jahr. Von 2018 bis 2022 verdoppelte das Unternehmen die Umsätze auf 1,32 Mrd. USD und steigerte gleichzeitig den Gewinn von 0,75 USD auf 3,64 USD je Aktie. Die Geschäftsergebnisse wurden allerdings ab dem Jahr 2023 durch den politisch angeordneten Produktionsstopp im Kupferbergwerk Cobre Panama belastet. Dieses Projekt hatte Franco Nevada mit Darlehen in Höhe von 1,36 Mrd. USD mitfinanziert, um im Gegenzug Gold- und Silberlieferungen zu erhalten, die vom Minenbetreiber First Quantum als Nebenprodukte gefördert wurden. Ob und wann die für Franco Nevada sehr wichtige Mine wiedereröffnet wird, steht aktuell noch nicht fest, aber es gibt starke Bemühungen, eine Einigung mit der panamaischen Regierung zu finden.

Für das Jahr 2024 meldete das Unternehmen daher rückläufige Umsätze in Höhe von 1,14 Mrd. USD (-12 %) sowie ein Ergebnis von 3,21 USD je Aktie (-10 %). Im Jahr 2025 wird bei Umsätzen in Höhe von 1,44 Mrd. USD (+30 %) mit einem Ergebnis in Höhe von 3,20 USD (-10 %) je Aktie gerechnet. Auch für 2026 wird zweistelliges Wachstum erwartet. Der Marktkonsens sieht aktuell Umsätze in Höhe von 1,68 Mrd. USD (+16 %) sowie ein Ergebnis je Aktie in Höhe von 5,03 USD (+15 %) vor. Damit dürfte die Cobre-Panama-Scharte dann ausgewetzt sein. Das Unternehmen hat aktuell ca. 1,45 Mrd. USD an Cash auf der hohen Kante.

Die Franco-Nevada-Aktie, die kürzlich nach einer zweijährigen Konsolidierung ein neues Allzeithoch von 178,74 USD erzielte, ist auf dem aktuellen Kursniveau von 170,85 USD weiterhin fair bewertet und kommt für alle Anleger infrage, die einen Teil Ihres Aktienkapitals in Goldaktien investieren möchten. Auch Franco Nevada ist kaum von der Kosteninflation betroffen, unter der viele Minenbetreiber ächzen. Sobald eine Wiedereröffnung der Cobre-Panama-Mine im Raum steht, könnte dies dem Goldwert einen zusätzlichen Kursschub bescheren. Doch selbst wenn dieses Projekt vorerst auf Eis gelegt bleibt, sollte die Aktie angesichts der starken Goldpreise den langfristigen Aufwärtspfad beibehalten können.

Agnico Eagle Mines: Drittgrösster Goldproduzent der Welt

Agnico Eagle Mines (ISIN: CA0084741085 – Symbol: AEM – Währung: USD) hat seinen Hauptsitz ebenfalls im kanadischen Toronto. Der Goldproduzent verfügt nach der Übernahme von Kirkland Lake Gold im Jahr 2022 weltweit über elf kostengünstig produzierende Minen und ist derzeit nach Newmont und Barrick Gold der drittgrösste Goldproduzent der Welt. Dank der Fusion wurde das Produktionsvolumen von 2,03 Mio. Unzen im Jahr 2021 auf ca. 3,49 Mio. Unzen im Jahr 2024 gesteigert. Ein steiler Aufstieg: Im Jahr 2005 wurden mit einer Mine gerade mal 240.000 Unzen produziert. Agnico Eagle kann es sich aufgrund der niedrigen Produktionskosten (im Gegensatz zu vielen Wettbewerbern) erlauben, kein Gold vorab, d. h. auf Termin, zu verkaufen. Goldpreissteigerungen schlagen sich so vollständig und mit entsprechender Hebelwirkung im Gewinn nieder, denn auch die Kosteninflation traf das Unternehmen weitaus weniger als Konkurrenten wie z. B. Newmont Mining.

Erstklassige Goldaktie für mittel- bis langfristig orientierte Goldanleger

Im Jahr 2024 wurde bei einem Umsatzwachstum um +26 % auf 8,3 Mrd. USD ein starker Gewinnanstieg von +90 % auf 4,23 USD je Aktie verbucht. Agnico Eagle schüttet seit 1983 durchgehend eine Bardividende aus. Zuletzt wurde die Quartalsdividende von 0,35 USD auf 0,40 USD je Aktie erhöht, sodass die Aktie bei 1,60 USD Jahresdividende und einem aktuellen Aktienkurs von 119,02 USD auf eine relativ magere Dividendenrendite von 1,3 % kommt. Neben einem Umsatz in Höhe von 10,4 Mrd. USD (+25 %), erwarten Analysten auf der Ergebnisseite für 2025 einen Gewinn von 6,07 USD (+44 %) je Aktie. Im kommenden Jahr 2026 soll bei Umsätzen in Höhe von 10,6 Mrd. USD (+2 %) ein Gewinn von 6,14 USD (+1 %) je Aktie erzielt werden.

Agnico Eagle Mines ist einer der Top 3 Goldkonzerne der Welt, der noch dazu zu vergleichsweise günstigen Kosten produziert. Von der allgemeinen Kosteninflation, unter der die meisten Goldminen-Unternehmen ächzen, ist Agnico Eagle Mines relativ gering betroffen. Die Aktie könnte bei stärkeren Rücksetzern, z. B. bei einer Korrektur des Goldpreises, wieder für Einstiege interessant sein.

Gold Aktien Vergleich: Liste nach Performance

| Gold-Aktie | Kurs | 52 W Tief | 52 W Hoch | YTD | 6 M | 1 J | 5 J |

|---|---|---|---|---|---|---|---|

| AngloGold Ashanti | 43,88 | 22,45 | 51,11 | 90,12 % | 88,57 % | 74,61 % | 51,26 % |

| Gold Fields | 22,87 | 12,98 | 26,36 | 73,26 % | 70,80 % | 53,49 % | 149,13 % |

| Kinross Gold | 14,87 | 7,85 | 16,04 | 60,41 % | 59,72 % | 78,73 % | 111,82 % |

| Wheaton Precious Metals | 87,33 | 51,96 | 95,23 | 55,28 % | 55,72 % | 66,60 % | 98,25 % |

| Newmont | 56,76 | 36,86 | 60,31 | 52,50 % | 53,41 % | 35,56 % | -8,07 % |

| Agnico Eagle Mines | 116,12 | 64,65 | 126,76 | 48,47 % | 49,16 % | 77,55 % | 81,27 % |

| Franco Nevada | 161,32 | 112,70 | 179,99 | 37,19 % | 37,93 % | 36,11 % | 15,53 % |

| Royal Gold | 175,48 | 124,25 | 191,78 | 33,09 % | 33,90 % | 40,20 % | 41,15 % |

| Barrick Mining | 20,46 | 15,11 | 21,70 | 32,00 % | 32,34 % | 22,66 % | -24,05 % |

| Osisko Gold Royalties | 20,25 | 13,60 | 21,67 | 16,18 % | 16,18 % | 39,27 % | 127,63 % |

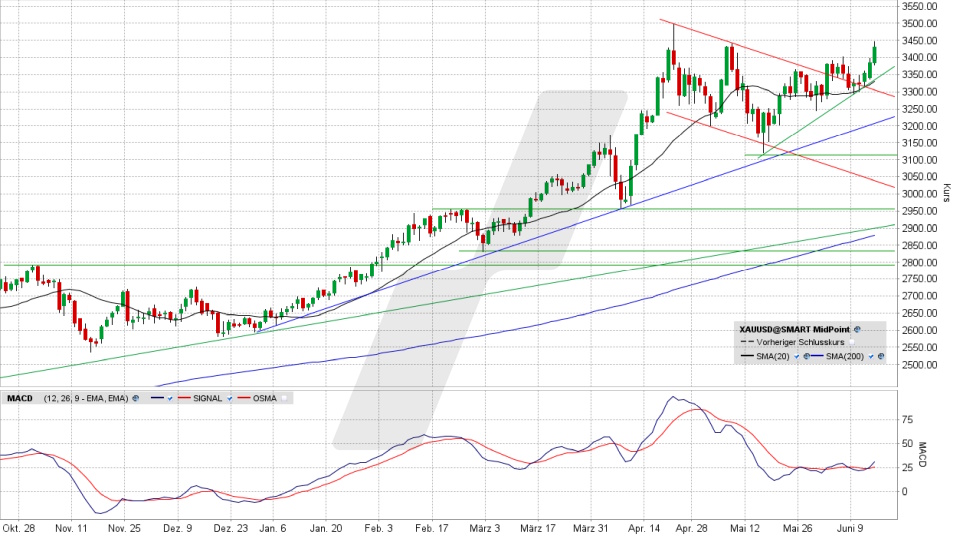

Goldpreis-Chart: Starker Aufwärtstrend

Werfen wir einen Blick auf den längerfristigen Gold-Chart. Nach der Finanzkrise im Jahr 2008 war der Preis einer Unze Feingold von etwas über 700 USD regelrecht auf ein Allzeithoch von 1.900 USD explodiert. Danach wurde jedoch ein guter Teil der Gewinne wieder abgegeben.

Anschliessend bewegte sich das gelbe Edelmetall ab 2013 in einer Seitwärtsspanne zwischen 1.050 USD und 1.400 USD. Mitte 2019 brach der Goldpreis nach oben aus der Seitwärtskonsolidierung aus. Dadurch etablierte sich ein neuer Aufwärtstrend im Chart des Edelmetalls. Dieser stiess zunächst drei Jahre lang im Bereich knapp über 2.000 USD an seine Grenzen, bevor der Knoten im Jahr 2024 platzte. Die starke Aufwärtstendenz sollte, angesichts der unsicheren, konfliktbeladenen Zeiten, auch 2025 und darüber hinaus intakt bleiben.

Der Einfluss des Realzinses auf die Goldpreisentwicklung

Die Aussichten für das gelbe Edelmetall sind vor allem dann glänzend, wenn der Realzins negativ ist oder sich verringert. Denn wenn sich die Inflationsrate über das Zinsniveau bewegt, verlieren Festgeldanlagen, gemessen an der Kaufkraft, an Wert.

Gold hingegen rückt in einem solchen Umfeld als Sachwert und einzige Anlageklasse ohne Verzinsung verstärkt in den Anleger-Fokus. Umgekehrt erfährt der Goldmarkt vor allem dann Verkaufsdruck, wenn die Realzinsen in USD steigen und Goldbesitzern somit Opportunitätskosten in Form entgangener Zinseinnahmen entstehen. Auch wenn das Zinsniveau schneller steigt als die Inflationsrate, verliert Gold aus Investorensicht an Attraktivität. Genau das war im Jahr 2022 der Fall, weshalb der Goldpreis trotz negativer Realzinsen zwischenzeitlich unter Druck geriet und Mitte September 2022 ein Zweijahrestief erreichte. Anschliessend kletterte der Goldpreis wieder nach oben und konnte 2023 leicht zulegen. Anleger, die auf Gold als Inflationsausgleich gesetzt hatten, wurden zunächst zwar enttäuscht, doch dies änderte sich 2024, nachdem die Fed auf einen Zinssenkungspfad einschwenkte. Der Goldpreis stieg kontinuierlich an und beschleunigte seinen Aufwärtstrend zuletzt sogar noch.

Goldpreis-Ausblick 2025: Der Aufwärtstrend sollte intakt bleiben

Trotz der zuletzt wieder etwas gedämpften Zinssenkungshoffnungen sind die Aussichten für einen erneuten Goldpreisanstieg äusserst gut. In Zeiten von weltweit zunehmenden politischen Spannungen und Konflikten (Stichwort Ukraine, China-Taiwan, Nahost, Trump‘sche Handelskriege und Importzölle) könnte Gold auch abseits der Inflations- und Zinsthematik weiterhin eine starke Nachfrage als „Sicherer Hafen“ erfahren. Auch von Seiten der internationalen Notenbanken, die ihre Bestände in den letzten Jahren erheblich ausgebaut haben.

Ebenso aus charttechnischer Sicht steht die Wahrscheinlichkeit dafür, dass der Goldpreis weiter steigt, sehr gut. Denn auch wenn es immer mal wieder Korrekturbewegungen und Konsolidierungen gibt, haben starke Trends meist länger Bestand, als es die meisten Investoren erwarten. Mit den von uns vorgestellten Gold-Aktien könnten Sie sich Werte mit aus unserer Sicht glänzenden Aussichten ins Depot legen, um von einem weiteren möglichen Anstieg des Goldpreises zu profitieren.

Quellen:

Yahoo Finance: Analysten-Schätzungen (29.04.2025); https://finance.yahoo.com/

Royal Gold IR-Webseite (29.04.2025); https://royalgold.com/investors

Franco Nevada IR-Webseite (29.04.2025); https://www.franco-nevada.com/investors/

Agnico Eagle Mines IR-Webseite (29.04.2025); https://www.agnicoeagle.com/English/investor-relations

Wir beabsichtigen, diesen Artikel mindestens alle 6 Monate zu aktualisieren.