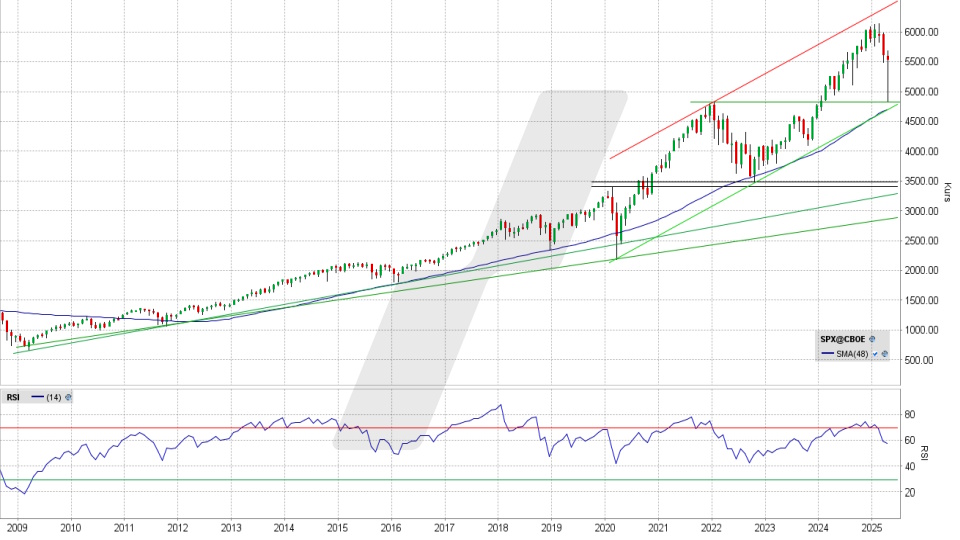

Nach dem Nasdaq 100 schaffte jetzt auch der S&P 500 ein neues Rekordhoch. An einem Tag, an dem Donald Trump Richtung Handelsende erklärte, die Zollverhandlungen mit Kanada sofort zu beenden. Die Bullen liessen sich nicht beirren – aber wie dünn ist das Eis jetzt?

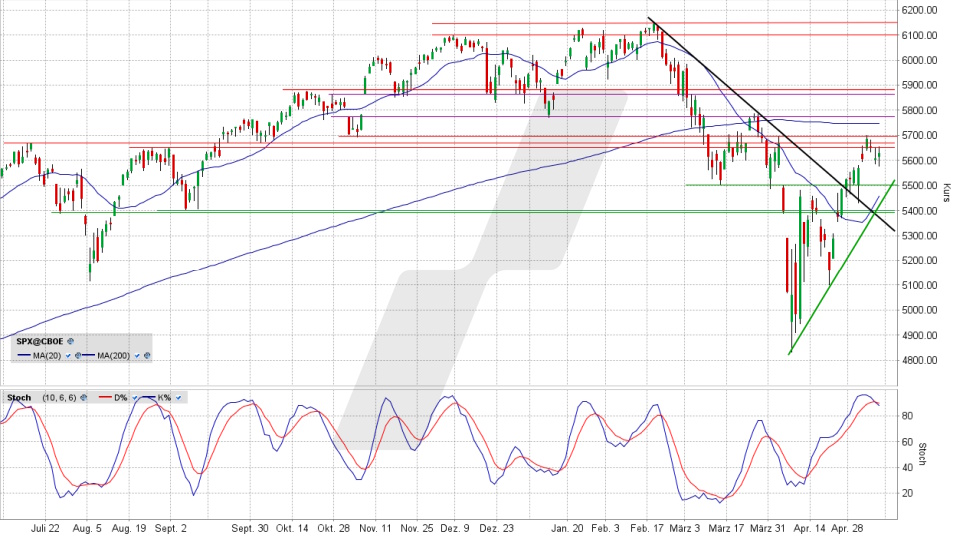

In den vergangenen Tagen kamen reichlich ernüchternde US-Konjunkturdaten. Die Daten zum Verbrauchervertrauen blieben gedrückt. Die konsumnahen PCE-Inflationsdaten lagen zu hoch. Das US-Bruttoinlandsprodukt wurde in der dritten Berechnung weiter nach unten korrigiert. Das Handelsbilanzdefizit im Mai lag wieder auf einem Niveau, das auch vor Trumps Zoll-Aktivitäten normal war. Das sind alles keine Argumente, um einen US-Aktienindex über einen Level hinaus zu hieven, der schon teuer war, bevor man am Markt erkannte, dass man die Zoll-Problematik bis dahin zu leicht genommen hatte. Und dann kam, mitten in den ruhig verlaufenden Anstieg über das alte Rekordhoch bei 6.147 Punkten, auch noch diese Meldung:

Donald Trump entschied, die Handelsgespräche mit Kanada sofort zu beenden, weil das Land eine aus seiner Sicht ungeheuerliche Steuer auf digitale Dienstleistungen einführt. Das zeigt, dass das Zoll-Thema nicht nur wieder zurück ist, nachdem die Thematik zwei Wochen lang hinter dem Israel/Iran-Konflikt zurückstand, sondern dass sich an den erratischen, aus dem Bauch heraus gefällten Entscheidungen desjenigen, der alles allein entscheidet, nichts geändert hat.

Zumal ja die Galgenfrist für die am 2. April verhängten Zölle bereits in zehn Tagen endet, ohne dass es bislang über Grossbritannien hinaus zu irgendwelchen echten Einigungen gekommen wäre. Mit China ist man sich bislang nur über Wege und Kanäle für Verhandlungen einig, sonst über nichts. Und ob Mr. Trump diese Frist verlängert oder einfach die von ihm schon einmal in den Raum gestellten Briefe an die Regierungen verschickt, in denen er seine Bedingungen diktiert, weiss niemand. Das könnte schlicht von der Laune eines Moments abhängen. Wie kann der S&P 500 da trotzdem mit +0,52 Prozent auf einem neuen Schlussrekord ins Wochenende gehen?

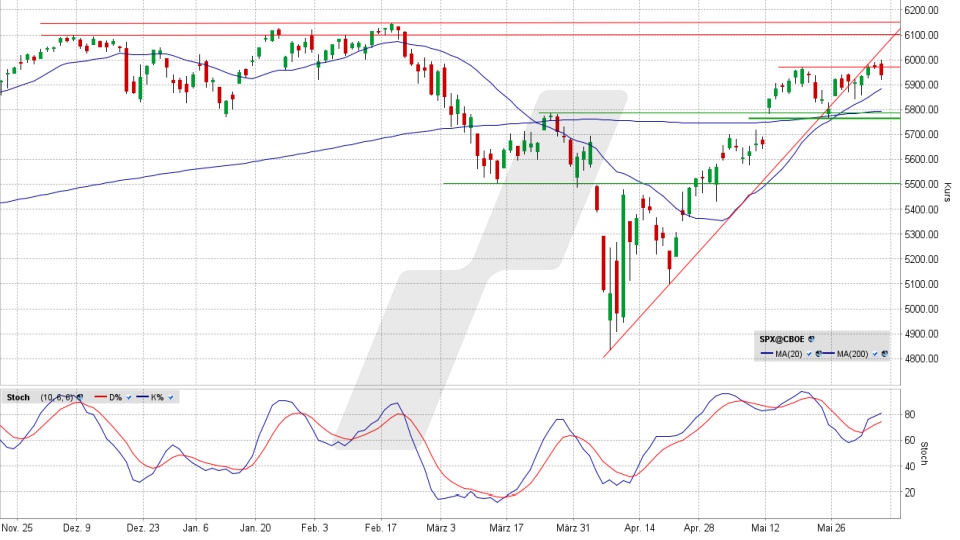

Expertenmeinung: Dafür dürfte es gleich mehrere Gründe gegeben haben. Wobei der Index durchaus auf diese Kanada-Meldung reagierte, er sackte schnell vom vorher erreichten Verlaufsrekord bei 6.188 Punkten bis auf 6.132 Zähler durch und rutschte damit gegenüber dem Vortag ins Minus. Aber genau mit Beginn der letzten Handelsstunde begannen die Rückkäufe, die sich bis zum Handelsende sogar noch intensivierten und so einen Schlusskurs recht nahe am Tageshoch generierten. Gewagt?

Aber ganz sicher. Nur gehen diejenigen, die wieder mal die „neumodische Regel“, dass jeder Rücksetzer ein Kaufsignal ist (übersetzt: die Börse ist also doch seit Neuestem eine Einbahnstrasse) umgesetzt haben, nicht davon aus, dass sie damit viel riskieren. Weil?

Erstens baut man darauf, dass man heute ein sehr bullisches Quartal beendet und dass die Kurse durch das Window Dressing der Fonds (das Optimieren der Performance) gestützt werden. Zweitens dürfte man sich erinnern, dass der Handel um patriotische Feiertage herum gerne bullisch ist. Am Freitag ist Independence Day. Und drittens glaubt man ja mittlerweile an die TACO-Regel, übersetzt: „Trump Always Chickens Out“ oder: Wenn es hart auf hart kommt, zieht Trump immer zurück.

Vor allem Letzteres würde ich in die Kategorie Schnapsidee einordnen. Denn richtig ist zwar, dass er immer dann, wenn ihm die Börsen bei seinen Aktionen um die Ohren flogen, etwas entschied, das die Trader beruhigte oder sogar deren Leichtsinn und Gier neu anfachte. Aber Unberechenbarkeit in einer Position, in der eine ruhige Hand und ein klarer Plan gefragt wären, ist eben ein gewaltiges Risiko und nichts, auf dem sich irgendwelche Regeln für eine ewige Hausse aufbauen liesse.

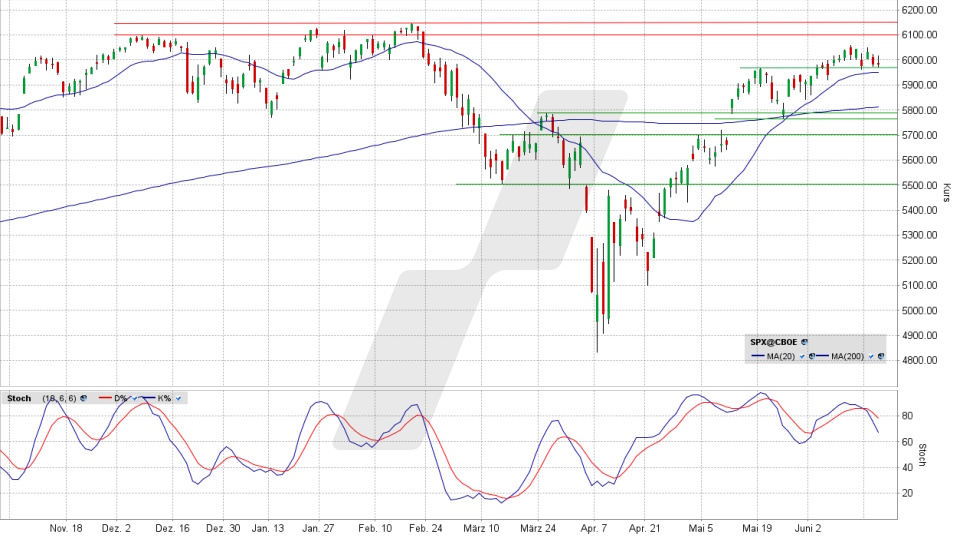

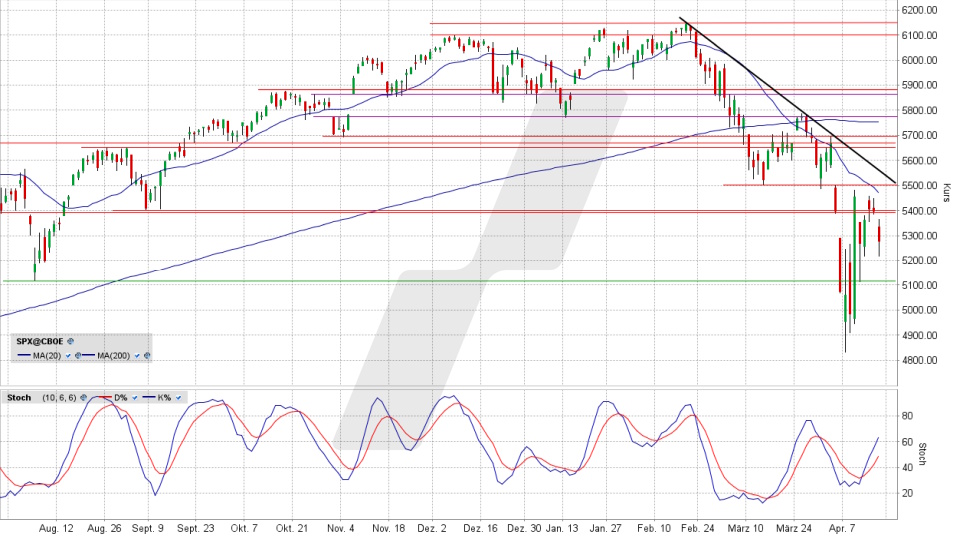

Das Risiko, dass dieser ohnehin bislang nur knappe Ausbruch über die alten Hochs als Bullenfalle endet, ist nicht zu unterschätzen, zumal Sie im Chart sehen, dass der S&P 500 im Januar und Februar auch jeweils nur leicht über das vorherige Rekordhoch lief, die Anschlusskäufe dann aber ausblieben und eine Korrektur einsetzte. Sollte er mit Schlusskursen unter 6.100 Punkten wieder aus der jetzt überbotenen Widerstandszone der vorherigen drei Hochs herausrutschen, wäre das daher bereits eine hochgezogene Augenbraue wert.

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen