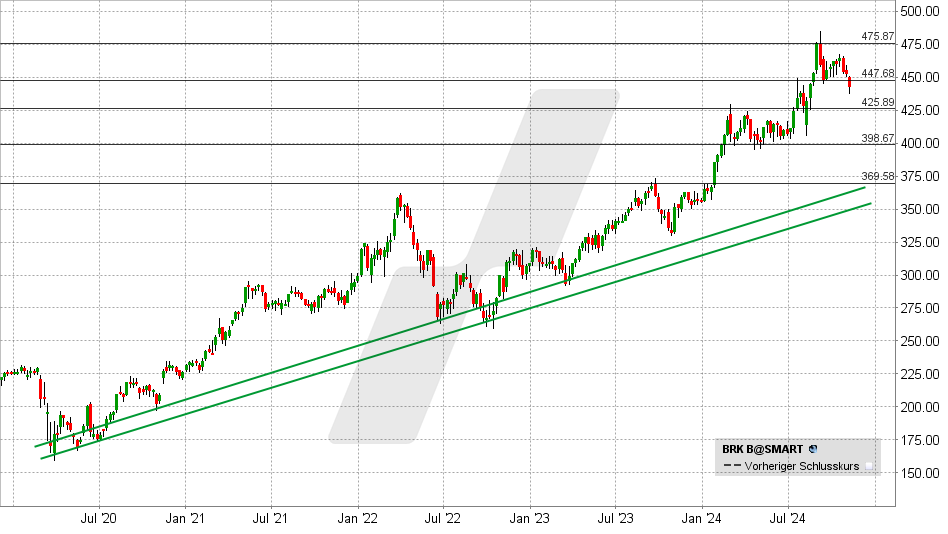

Berkshire stösst in einer nie dagewesenen Geschwindigkeit Aktien ab. Crash-Vorbote? Was hat Buffett mit 325 Milliarden US-Dollar vor?

Das gab es noch nie

Berkshire hat noch nie zuvor in dieser Grössenordnung Aktien verkauft und Kerninvestments regelrecht liquidiert. In den zurückliegenden 12 Monaten hat man die Beteiligungen an Markel, D. R. Horton, StoneCo, Globe Life, HP, Snowflake und Paramount komplett verkauft.

Doch das waren im Vergleich zu Apple und Bank of America kleine Fische. Im ersten Quartal dieses Jahres wurde die Beteiligung von Apple um mehr als 12 % reduziert, was 6 % des gesamten Portfolios entsprach.

Im zweiten Quartal hat man die Position abermals halbiert und dadurch fast ein Drittel des Portfolios in Cash verwandelt.

Und wie wir inzwischen wissen, hat man im dritten Quartal nochmal nachgelegt und erneut ein Viertel der Position verkauft.

Es gibt kein vergleichbares Beispiel in der Historie von Berkshire.

Die meisten Kerninvestments, die dereinst die Nummer 1 im Portfolio waren (American Express, Coca Cola etc.), hält man seit Jahrzehnten. Sie wurden nur im Laufe der Zeit als Spitzenreiter abgelöst.

Darüber hinaus hat man im letzten Quartal auch noch für rund 10 Mrd. USD Aktien von Bank of America verkauft.

Das hat dazu geführt, dass der Wert der Aktienbeteiligungen vom Spitzenwert von 363,6 Mrd. USD auf 280 Mrd. USD gesunken ist, obwohl zwischenzeitlich die Kurse gestiegen sind.

Das 325-Milliarden-Rätsel: Was hat Buffett vor?

Im Gegenzug sind die Barmittelbestände auf Jahressicht von 157 Mrd. USD auf 325 Mrd. USD explodiert. Um das einordnen zu können, muss man wissen, dass die 157 Mrd. USD vor einem Jahr bereits ein Rekordwert waren.

Die Frage, was Buffet mit diesem Kapital vorhat, dürfte das grösste Rätsel der Finanzgeschichte sein.

Eine Möglichkeit wäre, dass Buffett eine grosse Korrektur erwartet – zumindest wird das in den Medien immer wieder als Schlagzeile genutzt.

Die Realität ist die, dass Buffett aber noch nie aus diesem Grund Aktien ge- oder verkauft hat und ein Timing der Börse strikt ablehnt. Dass das so ist, hat er in seinem langen Investorenleben unzählige Male zum Ausdruck gebracht.

Viel wahrscheinlicher ist es, dass er der Meinung ist, dass Apple und Bank of America überbewertet sind und ein Investment in kurzlaufende Anleihen sicherer und/oder profitabler ist.

Diese Haltung wäre leicht zu begründen. Kurzlaufende US-Anleihen bringen derzeit fast 5 % Rendite.

Apple war hingegen noch nie so hoch bewertet und kommt derzeit auf eine P/E von 38. Als Buffet 2016 damit begonnen hat, die Aktien des iPhone-Herstellers zu laufen, lag die P/E in etwa bei 11.

Ich sehe bei Apple ebenfalls mehr Kursrisiken als Potenzial. Im Verhältnis dazu sind sichere 5 % nicht schlecht.

Plant Buffett eine gigantische Übernahme?

Die einzige andere Möglichkeit wäre, dass Berkshire eine grosse Übernahme plant. Die einzigen beiden realistischen Kandidaten sind aus meiner Sicht Occidental Petroleum und Chubb.

Von beiden Unternehmen hat man zuletzt immer wieder Aktien gekauft.

Sollte Berkshire jedoch versuchen, Chubb zu übernehmen, dürfte das Orakel von Omaha bei den Kartellbehörden auf wenig Gegenliebe stossen.

Denn Berkshire und Chubb gehören jeweils schon zu den weltweit grössten Versicherungen.

Berkshire ist zwar insbesondere bei US-Privatkunden sehr stark und hat sich mit GEICO als kostengünstiger Kfz-Versicherer etabliert. Chubb hingegen ist eher im gehobenen und spezialisierten Versicherungsmarkt tätig.

Das Geschäft überschneidet sich jedoch auch in einigen Bereichen, darunter beispielsweise Rückversicherung und Industrieversicherungen.

Buffett könnte trotzdem eine Übernahme wagen. Das wahrscheinlichere Ziel aus meiner Sicht ist jedoch Occidental Petroleum.

Im Falle einer Übernahme dürfte es keine nennenswerten kartellrechtlichen Probleme geben, denn Berkshire ist bisher nicht in der Branche aktiv und es gibt noch wesentlich grössere Unternehmen im Sektor.

Die Übernahme könnte man sich problemlos leisten

Es ist jedoch unwahrscheinlich, dass man deshalb die Barmittelbestände hochgefahren hat. Denn eine Übernahme von Occidental hätte man sich auch leisten können, ohne die Kriegskasse in nur einem Jahr von 157 auf 325 Mrd. USD aufzublasen. Occidental ist derzeit „nur“ 46 Mrd. USD wert, obendrein hält Berkshire bereits ein Drittel aller Aktien.

Womöglich hat Buffet auch ein anderes Unternehmen auf dem Schirm. Je mehr ich jedoch darüber nachdenke, umso wahrscheinlicher erscheint es, dass er derzeit einfach Anleihen bevorzugt.

Das wäre durchaus nachvollziehbar, denn nicht nur Apple ist aussergewöhnlich hoch bewertet, der S&P 500 ist es auch. Im Gegensatz dazu spülen die Anleihen jeden Monat mehr als eine Milliarde US-Dollar in die Kasse von Berkshire.

Im Jahreserlauf hat man dieses Kapital unter anderem dazu genutzt, eigene Aktien zurückzukaufen.

Mindestens ein lohnendes Investment scheint Buffett demnach zu kennen. Aus meiner Sicht sollte Buffet in viel grösserem Umfang auf dieses Instrument zurückgreifen.

Berkshire besitzt bei einem Börsenwert von 954 Mrd. USD rund 600 Mrd. USD an Aktienbeteiligungen und Cash. Hinzu kommen etwa 120 Mrd. USD Schulden.

Das operative Geschäft generiert seit mehreren Jahren einen FCF von über 40 Mrd. USD und wird nur mit 474 Mrd. USD bewertet, was einem P/FCF von unter 12 entspricht.

Es gibt wenige kerngesunde und wachsende Unternehmen, die keine Nettoschulden haben und so niedrig bewertet sind.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Mehr als 65.000 zufriedene Kunden. Ich bin einer davon.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen