Solche Short-ETFs legen im Kurs zu, wenn der dem ETF zugrundeliegende Markt fällt. Damit sind sie für das „Hedging“, d. h. die Absicherung, ideal.

Short-ETFs bieten die ideale Lösung zur Absicherung des Depots für Investoren, die ihre gezielt langfristig ausgerichteten Aktienpositionen nicht verkaufen, sondern nur für diese grundsätzlich gegenüber Aufwärtstrends kürzeren Phasen abwärts weisender Kurse absichern möchten.

Dabei gilt es, einige grundsätzliche Regeln zu beachten, die wir Ihnen in diesem Beitrag vorstellen.

Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch Short ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

Börseninvestments absichern: Short-ETFs mit und ohne Hebel

Normalerweise werden Sie ein Depot Ihr Eigen nennen, das aus einer mehr oder weniger grossen Zahl einzelner Aktien besteht. Wenn Sie dieses Depot gegen einen Crash oder einen längeren Abwärtstrend absichern möchten (auch Hedging genannt, siehe dazu auch den Beitrag: „Hedging – was genau ist das?“) könnten Sie das mit Stoppkursen auf Ihre Positionen tun. Sobald diese unterschritten sind, steigen Sie einfach aus und warten mit einem durch das Auslösen der Stoppkurse zunehmenden Barbestand ab, bis der Aufwärtstrend zurückkehrt. Aber:

Viele Investoren möchten ihre Depots nicht immer wieder komplett verkaufen müssen. Sei es, weil die Positionen langfristig gehalten werden sollen, weil sie die Dividendenzahlungen mitnehmen möchten oder weil es ihnen zu aufwändig ist, für jede einzelne Position Stoppkurse zu setzen und diese regelmässig anpassen zu müssen. Wenn man sich trotzdem gegen eine negative Entwicklung absichern möchte, bieten ETFs eine tadellose Möglichkeit. Aber wie kann man sich mit ETFs absichern?

Indem Sie sich für diese Absicherung an dem für Ihr Depot massgeblichen Index orientieren. Da die Mehrzahl der deutschen Anleger auch vornehmlich in deutsche Aktien investiert, ist da in der Regel der DAX das Mass aller Dinge. Nehmen wir den deutschen Leitindex daher auch als Basis für unsere Beispiele.

Hier zeigen wir eine Situation aus den vergangenen Jahren, die beispielhaft für einen Moment ist, in der eine Absicherung des Depots Sinn ergibt. Konkret hätten Sie in dem Moment auf einen DAX-Short-ETF zurückgegriffen, um Ihr Depot gegen grössere Verluste abzusichern, sobald die im Chart hervorgehobene, grosse Toppbildung vollendet wurde. Sie setzen den Short-ETF in der Grössenordnung (dazu gleich mehr) ein, der den von Ihnen gewünschten Anteil Ihres Depotvermögens absichert, und verkaufen diese Absicherung einfach wieder, sobald die grösste Gefahr vorbei ist, weil der DAX den Abwärtstrend eindeutig wieder nach oben verlassen hat.

Wann genau sollte man über den Einsatz von Short-ETFs nachdenken?

Wann wäre es sinnvoll, seine bestehenden Positionen über einen Short-ETF abzusichern, wann wäre es hingegen unnötig bzw. übertriebene Vorsicht? Um das sicher abschätzen zu können, müsste man die Entwicklung des Marktes über Wochen, ggf. über Monate sicher vorhersehen können. Was, wie wir wissen, nicht möglich ist. Daher wäre eine sinnvolle Richtlinie der Bruch mittelfristig entscheidender Unterstützungen am Gesamtmarkt.

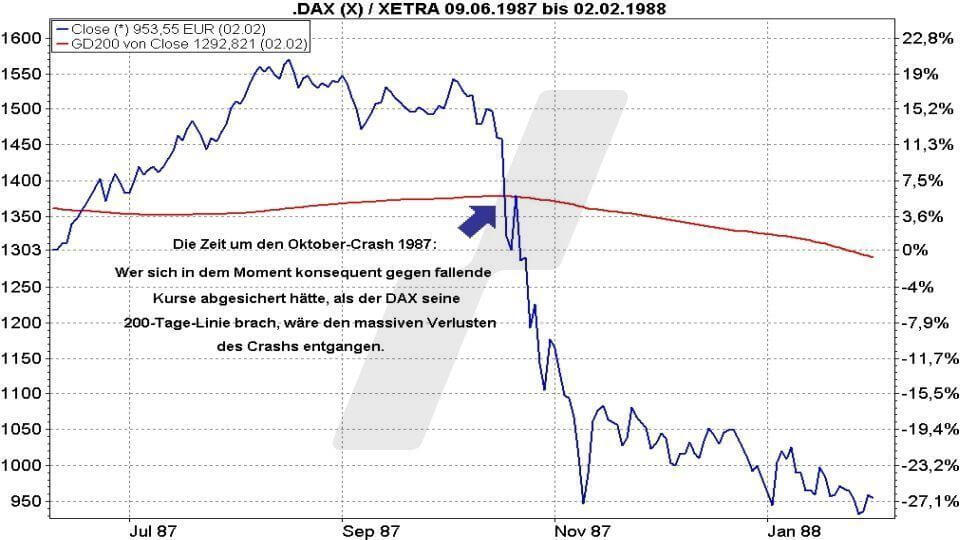

Das könnte, wie im vorstehenden Chart, die Vollendung einer grossen Toppbildung sein. Aber auch der signifikante Bruch der für sehr viele mittel- und langfristige Investoren wichtigen 200-Tage-Linie wäre ein Grund, um sich sicherheitshalber über Short-ETFs gegen weitere Abschläge des Marktes zu „hedgen“, dazu ein bekanntes, historisches Beispiel im folgenden Chart:

Als der grosse Crash im Oktober des Jahres 1987 die Anleger in Schrecken versetzte, gab es ETFs und Short-ETFs noch nicht. Aber hätte es sie gegeben, wäre der Bruch der 200-Tage-Linie im (damals auch noch nicht existenten, hier mit den Werten vom Start am 31.12.1987 zurückgerechneten) DAX das Signal gewesen, um sein Depot mit Short-ETFs abzusichern und dadurch den massiven Verlusten des Crashs zu entgehen. Und diese hohe Relevanz hat die 200-Tage-Linie heute ebenso wie damals!

Als Richtschnur sollte gelten: Im Zweifel sollte man sich lieber absichern. Solange man die Short-ETFs konsequent wieder verkauft, wenn die kritische Situation ausgestanden ist, macht man auch mit ein klein wenig zu viel Vorsicht nichts falsch. Denn niemand weiss, ob aus dem Bruch einer entscheidenden Chartmarke eine grosse Baisse wird oder nicht.

An der Baisse verdienen? Auch das geht mit Short ETFs

Solche Short ETFs, egal, auf welchen Markt sie sich beziehen, sind aber nicht nur ein gutes Medium, um sich auf einfache, transparente Weise vor Verlusten zu schützen, sondern ebenso ein einfacher Weg, um an fallenden Kursen auch etwas zu verdienen!

Aber müsste man sein Aktiendepot dann nicht vorher verkaufen, um durch einen Short ETF Gewinn zu erzielen, statt das Depot nur „neutral zu stellen“, sprich vor Verlusten zu schützen? Nein, denn Sie könnten ja das Volumen des Short ETFs, den Sie als Absicherung erwerben, einfach grösser gestalten. Je nachdem, wie viele der ETFs Sie ins Depot nehmen, könnten Sie damit das Vermögen Ihres Aktiendepots nicht nur einfach, sondern anderthalbfach, doppelt oder dreifach abdecken und so mit dem Überhang bei fallenden Kursen sogar Gewinne machen, statt „nur“ nichts zu verlieren. Oder Sie nutzen sogenannte „gehebelte“ ETFs, dazu weiter unten mehr. Ein Rechenbeispiel:

Wie bestimmt man die Grössenordnung des Short-ETFs?

Nehmen wir ein Depot in der Grössenordnung von 20.000 Euro an. Sie können natürlich nicht vorher wissen, wie weit die einzelnen Aktien in diesem Depot jeweils nachgeben würden. Gesetzt den Fall, der DAX verliert zehn Prozent, Ihre Aktien, weil sie volatiler sind, aber 15 Prozent, oder im Gegenteil, wenn Sie defensivere Aktien Ihr Eigen nennen, nur fünf Prozent, ist das im Vorfeld nicht absehbar und kann deshalb so präzise nicht abgesichert werden.

Theoretisch könnten Sie zwar Ihre Absicherung vergrössern, wenn sich abzeichnet, dass Ihr Depot schneller verliert als der DAX. Aber das könnte in der nächsten Woche schon wieder anders sein, daher ist das normalerweise kein sinnvolles Unterfangen.

Bleiben wir daher bei einer grundsätzlichen Absicherung, bei der Sie den Wert Ihres Depots in einer Dimension absichern, in welcher der DAX als Leitindex des deutschen Aktienmarkts nachgibt.

Wenn Sie einen Short-ETF wählen, der den DAX 1:1 auf der Short-Seite abbildet, sprich im Tagesvergleich genau ein Prozent zulegt, wenn der DAX genau ein Prozent verliert (achten Sie dazu bitte auf den unten folgenden Hinweis zur Wertberechnung von ETFs), wäre es somit sinnvoll, dass Sie für ein 20.000-Euro-Depot Short-ETFs in einer Grössenordnung von 20.000 Euro erwerben. Verliert der DAX und damit in etwa auch Ihr Depot mit deutschen Aktien fünf Prozent oder 1.000 Euro, verdienen Sie diese 1.000 Euro über den im Kurs zugleich um ca. fünf Prozent steigenden Short-ETF.

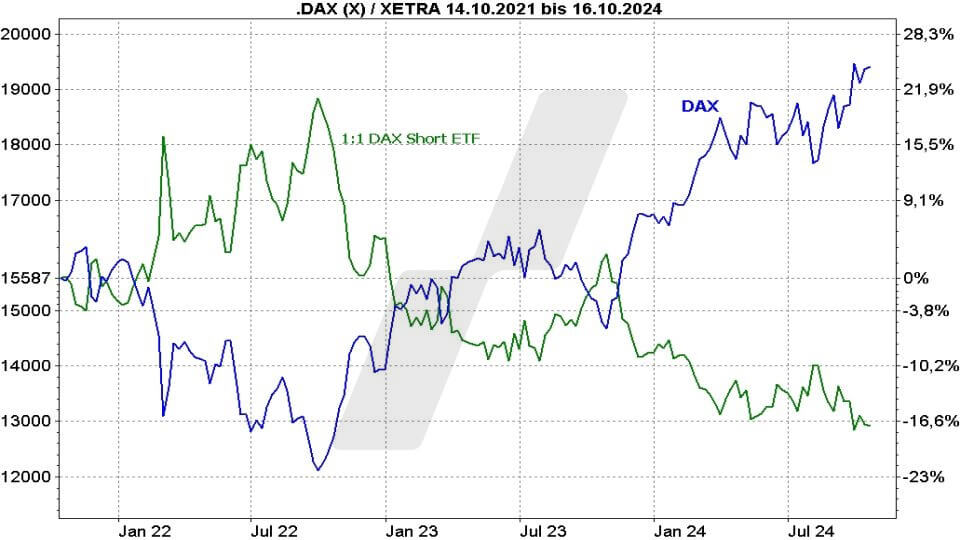

Das sehen Sie in dem folgenden Chart, in dem wir einen 1:1 DAX Short-ETF zusammen mit dem DAX (blaue Linie) über den Verlauf der letzten drei Jahre abgebildet haben, so dass man hier die Entwicklung des DAX ebenso wie die des Short-ETFs im Abwärtstrend des Jahres 2022 und im darauf folgenden Aufwärtstrend sieht. (Die Skalierung bezieht sich auf den Kurs des DAX):

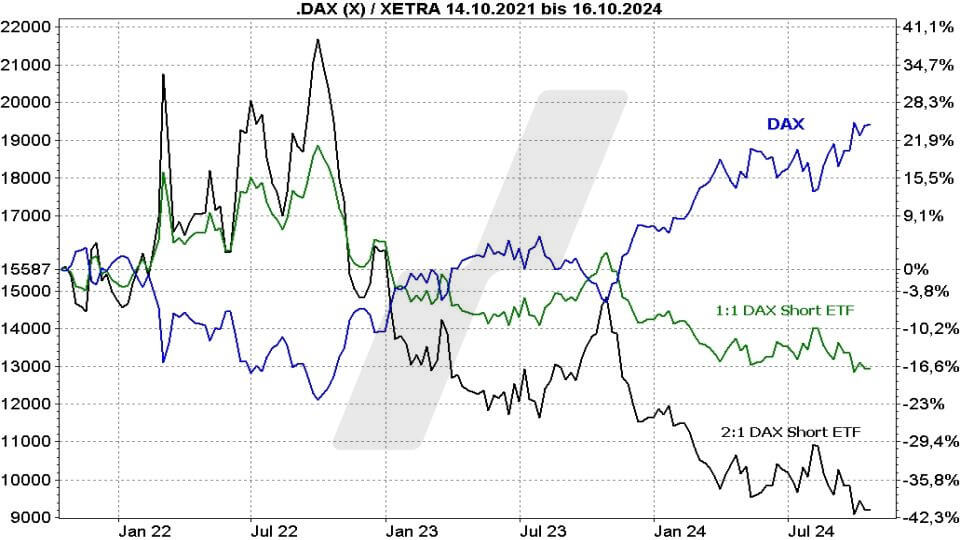

Der nächste Chart zeigt den gleichen Zeitraum, diesmal sehen wir hier aber zusätzlich einen DAX Short ETF mit Hebel 2, d. h. dieser ETF legt zwei Prozent zu, wenn der DAX ein Prozent verliert. Was bedeutet:

Sie könnten entweder den Kapitaleinsatz reduzieren, weil Sie mit diesem ETF mit Hebel 2 nur 10.000 Euro benötigen, um ein 20.000-Euro-Depot nahezu 1:1 abzusichern. Oder aber Sie möchten nicht nur neutral sein, wenn der DAX ein Abwärtssignal generiert, sondern auch an dem erwarteten Abwärtsimpuls verdienen. Dann könnten Sie diesen Hebel-2-ETF zu 20.000 Euro ins Depot nehmen und würden dadurch ca. zur Hälfte die erwarteten Verluste Ihrer weiter im Depot verbliebenen Aktien abfedern und mit der anderen Hälfte des ETFs am Abwärtsimpuls verdienen. Konkret:

Sie hätten dann im Fall eines DAX-Abstiegs um zehn Prozent einen vermutlichen Verlust um die 2.000 Euro in Ihrem Aktiendepot, zugleich aber einen Gewinn von knapp 20 Prozent im ETF mit einem Hebel von 2, sprich dort an die 4.000 Euro verdient.

Die Kursberechnung von ETFs erfolgt auf prozentualer Ebene auf Tagesbasis. Das heisst: Verliert der DAX an einem Handelstag ein Prozent, würde ein Short-ETF genau ein Prozent zulegen. Steigt der DAX an einem Handelstag um ein Prozent, gibt der Short-ETF ein Prozent nach. Bei grösseren und längeren Kursbewegungen führt diese prozentuale Berechnung aber dazu, dass der Kurs eines Short-ETFs nicht präzise dort ankommt, wo sein Basiswert notiert, wenn dieser nach einer Aufwärtsbewegung wieder auf ein vorheriges Tief zurückfällt. Dasselbe gilt auch für normale ETFs, die mit dem Basiswert auf der Long-Seite mitlaufen.

Diese Abweichungen sind nicht gross, nehmen aber zu, je länger man einen solchen ETF hält, daher sollte man das grundsätzlich im Hinterkopf haben.

Die Top 5 Short-ETFs auf den DAX zur Absicherung eines Depots mit deutschen Aktien 2024

Ist es schwierig, die geeigneten ETFs zu finden und sie zu kaufen bzw. wieder zu verkaufen? Keineswegs. ETFs sind heutzutage weit verbreitet und jederzeit an der Börse handelbar. Ihr Vorteil ist zudem, dass kaum Nebenkosten entstehen. Die Spanne zwischen Ankaufs- und Verkaufskurs, der sogenannte „Spread“, ist gering, die jährlichen Gebühren ebenso. Wir zeigen Ihnen in der folgenden Tabelle fünf DAX-Short-ETFs, die weit verbreitet sind, aber das Angebot ist damit noch lange nicht erschöpft (zum Thema DAX-ETFs finden Sie zudem in diesem Beitrag mehr Informationen: „DAX-ETFs“).

DAX Short ETFs 2024

| DAX Short ETF | ISIN | Performance 1 Jahr | Performance 3 Jahre | jährl. Kosten | Ausschüttung? | Währung | Fondsvolumen | Replikations- Methode | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| Xtrackers ShortDAX Daily ETF | LU0292106241 | -16,85 % | -17,45 % | 0,40 % | thesaurierend* | Euro | 186 Mio. | synthetisch | Informationen zum Produkt |

| Amundi ShortDAX Daily (-1x) Inverse UCITS ETF | LU2572257041 | -16,25 % | --** | 0,30 % | ja/jährlich | Euro | 37 Mio. | synthetisch | Informationen zum Produkt |

| Xtrackers ShortDAX x2 Daily ETF (Hebel 2) | LU0411075020 | -34,92 % | -41,84 % | 0,60 % | thesaurierend* | Euro | 129 Mio. | synthetisch | Informationen zum Produkt |

| Lyxor Daily ShortDAX X2 UCITS ETF (Hebel 2) | FR0010869495 | -33,33 % | -41,10 % | 0,60 % | thesaurierend* | Euro | 38 Mio. | synthetisch | Informationen zum Produkt |

| L&G DAX® Daily 2x Short ETF (Hebel 2) | IE00B4QNHZ41 | -35,14 % | -43,20 % | 0,60 % | thesaurierend* | Euro | 32 Mio. | synthetisch | Informationen zum Produkt |

Denken Sie beim Blick auf die Performance dieser ETFs über ein Jahr und drei Jahre daran (in der Tabelle mit Stand 26. Januar 2024): Der DAX ist nach dem „Corona-Crash“ im Februar und März 2020 sehr stark gelaufen, hat auch das schwache Jahr 2022 längst ausgebügelt und notiert derzeit auf Rekordniveau. Es ist also logisch, dass diese Short ETFs über die in der Auflistung gemessenen Performance-Zeitspannen Verluste ausweisen, aber:

Sie sind auch nicht dafür gedacht, permanent im Depot zu liegen, sondern sollten gezielt in kritischen Phasen gekauft und bei Beendigung dieser Phasen wieder verkauft werden. Solche Short ETFs auf Dauer im Depot zu belassen hiesse:

Im Aufwärtstrend macht ein Teil ihres Portfolios, ihre Aktien, einen Gewinn, der andere Teil, d. h. der Short ETF, macht Verlust. In Abwärtstrends wäre es umgekehrt. So würde man nonstop auf der Stelle treten. Hätten Sie Short-ETFs mit einem Hebel im Depot, wäre der negative Effekt umso grösser, daher:

Denken Sie immer daran, diese Absicherungen auch wieder zu verkaufen, wenn der Aufwärtstrend zurückkehrt. Was sich auf Basis der charttechnischen Beurteilung des DAX ebenso machen liesse wie über einen Stoppkurs auf den ETF selbst, der auf den Einstiegskurs gelegt wird.

Bei ETFs unterscheidet man hinsichtlich der Art und Weise, wie die zugrundeliegenden Indizes nachgebildet werden, zwischen der physischen und der synthetischen Replikation.

Während die physische Nachbildung bedeutet, dass der ETF z. B. bei einem Index die dort enthaltenen Aktien tatsächlich kauft, bedeutet die synthetische Nachbildung, dass der ETF ein sogenanntes „Trägerportfolio“ bildet, das die im Index enthaltenen Aktien enthalten kann, aber nicht muss. Hier wird dann, um eine der Basis des ETFs, also z. B. einem Index, entsprechende Performance sicherzustellen, ein sogenannter Index-Swap vorgenommen. Hierbei wird vereinbart, dass der Partner des Index-Swaps gegenüber dem ETF-Betreiber nötigenfalls einen Ausgleich vornimmt, um gegenüber dem Anleger die korrekte Performance-Entwicklung der ETF-Basis sicherzustellen.

Grundsätzlich ist die physische Replikation die für den Anleger sicherere Vorgehensweise. Im Fall von DAX-Short-ETFs ist das aber nicht möglich, da hier ja nicht die im DAX enthaltenen Aktien gekauft werden, sondern erreicht werden soll, dass der Anleger profitiert, wenn diese Aktien fallen. Daher ist bei Short-ETFs immer eine synthetische Replikation Basis der ETFs.

Fazit: Short-ETFs sind ideal zur Absicherung eines Depots

ETFs sind als Absicherung eines Depots sehr gut geeignet, weil sie sehr transparent und leicht handelbar sind und zugleich geringe Gebühren auflaufen. Ein Nachteil ist zwar, dass Sie entsprechend viel Kapital aufwenden müssen, um ein Depot in etwa 1:1 abzusichern. Aber dafür haben Sie bei ETFs keine Laufzeitverluste und keine Laufzeitbegrenzungen, müssen sich also nicht sorgen, dass Ihre Absicherung im Laufe der Zeit langsam dahinschwindet, wie das z. B. bei Put-Optionen der Fall sein kann.

Sie möchten vom Weltaktienindex MSCI World Index profitieren?

MSCI World-ETFs nach Kosten und Wertentwicklung: MSCI World ETF – ETFs auf den Weltindex

Alle ETFs im FokusWir beabsichtigen nicht, diesen Artikel zu aktualisieren. In Zukunft können aber Analysen zum selben Finanzinstrument veröffentlicht werden.