Was sind Bonus-Zertifikate?

Mit Bonus-Zertifikaten haben Anleger die Chance auf Zahlung eines attraktiven Bonusbetrags, solange der Kurs des Basiswerts (z. B. einer Aktie oder eines Index) während der Laufzeit eine bestimmte Kursmarke (Barriere) niemals berührt. Bonus-Zertifikate richten sich somit an Anleger, die davon ausgehen, dass der Basiswert steigt bzw. die untere Barriere nicht erreicht wird, d. h. auch in seitwärts laufenden Märkten Geld verdienen wollen, aber unbegrenzt an steigenden Kursen des Basiswerts partizipieren möchten. Dafür verzichten Anleger auf Dividendenzahlungen des Basiswerts während der Laufzeit.

Wie funktionieren Bonus-Zertifikate?

Ein Bonus-Zertifikat ist je nach Laufzeit und in Abhängigkeit von den unterschiedlichen Merkmalen des Basiswertes mit einer spezifischen Barriere nach unten und einem Bonus-Betrag nach oben ausgestattet. Wenn der Basiswert während der Laufzeit die festgelegte Barriere nicht berührt oder unterschreitet, haben Anleger mindestens die Chance auf Auszahlung eines festen Bonus-Betrages.

Am Ende der Laufzeit können sich die folgenden Szenarien ergeben:

- Während der Laufzeit wurde die Barriere nicht berührt oder unterschritten: Anleger erhalten am Ende der Laufzeit mindestens den Bonus-Betrag ausbezahlt.

- Während der Laufzeit wurde die Barriere einmal berührt oder unterschritten: Der Bonusmechanismus setzt aus und das Bonus-Zertifikat verhält sich dann annähernd wie der Basiswert. Am Ende der Laufzeit erhalten Anleger den Basiswert geliefert (z. B. eine Aktie) oder eine Zahlung eines entsprechenden Betrags (Barausgleich).

Unabhängig davon, ob die Barriere berührt oder unterschritten wurde, können Anleger in der Regel voll an den Kurssteigerungen des Basiswerts teilnehmen und so zusätzliche Gewinne erwirtschaften.

Bei einem Kaufpreis des Bonus-Zertifikats, der zwischen Barriere und Bonuslevel liegt, ist der Anleger gegen einen Kursrückgang bis zum „Sicherheitslevel“, der Barriere, abgesichert. Der Bonusmechanismus im Bereich der Bandbreite wirkt folglich wie ein Puffer. Beim Durchbrechen der Barriere können bei grösseren Kursrückgängen aber Verluste entstehen.

Anlage in ein Bonus-Zertifikat – ein Beispiel

Die XYZ-Aktie notiert bei 100 Euro. Ein Anleger kauft ein Bonus-Zertifikat auf die XYZ-Aktie, das 100 Euro kostet. Ausgestattet ist das Bonus-Zertifikat mit einer Barriere von 70 Euro und einem Bonuslevel von 130 Euro. Die Laufzeit beträgt ein Jahr.

Verletzt der Kurs der XYZ-Aktie während der Laufzeit die Barriere von 70 Euro nicht, hat der Anleger mindestens die Chance auf Auszahlung des festen Bonus-Betrages von 130 Euro. Sollte die Aktie am Laufzeitende über dem Bonuslevel notieren, partizipiert der Anleger voll an den Kursteigerungen der XYZ-Aktie. Bei einem Schlusskurs der XYZ-Aktie von 150 Euro, würde der Anleger des Bonus-Zertifikats 150 Euro ausgezahlt bekommen.

Erfüllt sich die Markterwartung des Anlegers hingegen nicht und der Kurs der XYZ-Aktie unterschreitet während der Laufzeit die Barriere von 70 Euro, hat der Anleger keinen Anspruch mehr auf Zahlung des Bonusbetrags. Ab diesem Zeitpunkt verhält sich das Bonus-Zertifikat nun annähernd wie die XYZ-Aktie. Nun hängt für den Anleger der Anlagerfolg ausschliesslich von der Kursentwicklung der XYZ-Aktie ab. Schliesst die XYZ-Aktie am Laufzeitende unter dem Einstiegskurs von 100 Euro, macht der Anleger einen Verlust. Schliesst der Kurs der XYZ-Aktie beispielsweise bei 90 Euro und die Barriere wurde verletzt, kommt es auch im Zertifikat zu einem Verlust von ca. 10 Euro. Die Einlösung des Zertifikats erfolgt je nach Ausgestaltung entweder durch Aktienlieferung oder einem Barausgleich. Bei einem Barausgleich erhält der Anleger 90 Euro und realisiert somit einen Verlust von 10 Euro. Kommt es dagegen zu einer Lieferung der XYZ-Aktie, dann wird der Verlust erst realisiert, wenn die XYZ-Aktie verkauft wurde.

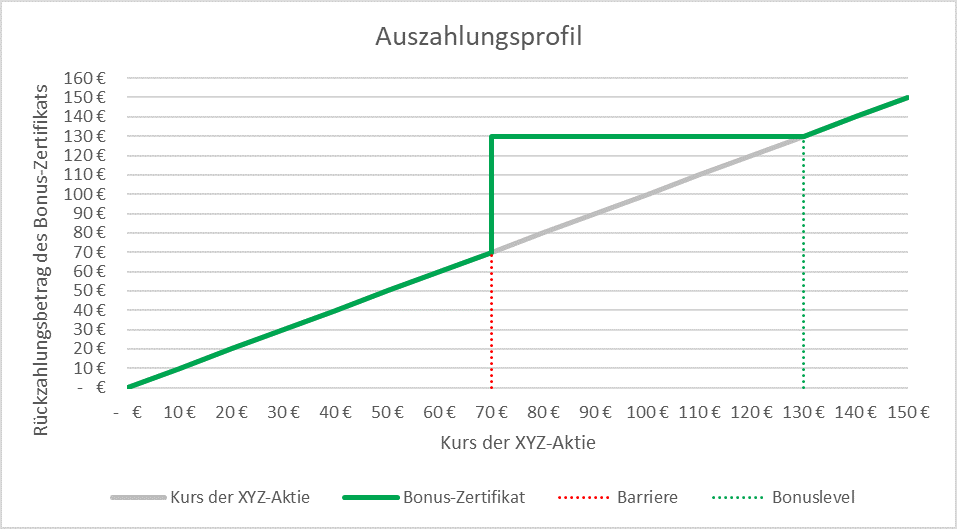

In der nachfolgenden Tabelle und Abbildung wird das oben beschriebene Beispiel sowohl für den Fall, dass die Barriere während der Laufzeit verletzt bzw. nicht verletzt wurde, zusammengefasst.

| Kurs XYZ-Aktie am Laufzeitende | Anlageergebnis Bonus-Zertifikat | |

|---|---|---|

| Barriere verletzt | Barriere nicht verletzt | |

| 150 € | 150 € | 150 € |

| 140 € | 140 € | 140 € |

| 130 € | 130 € | 130 € |

| 120 € | 120 € | 130 € |

| 110 € | 110 € | 130 € |

| 100 € | 100 € | 130 € |

| 90 € | 90 € | 130 € |

| 80 € | 80 € | 130 € |

| 70 € | 70 € | - € |

| 60 € | 60 € | - € |

| 50 € | 50 € | - € |

| 40 € | 40 € | - € |

| 30 € | 30 € | - € |

| 20 € | 20 € | - € |

| 10 € | 10 € | - € |

| - € | - € | - € |

Auszahlungsprofil Bonus-Zertifikat

Für wen eignen sich Bonus-Zertifikate?

Bonus-Zertifikate eignen sich für Anleger, die in erster Linie eine Seitwärtsbewegung des zugrundeliegenden Basiswerts erwarten, eine positive Rendite anstreben, sich aber vor kleineren Kursverlusten schützen möchten und in der Lage sind, etwaige Verlustrisiken zu tragen.

Welche Anlagestrategien eignen sich mit Bonus-Zertifikaten?

Je nach Chance-Risiko-Profil, können Anleger mit Bonus-Zertifikaten verschiedene Anlagestrategien verfolgen. Es gilt: Je höher der Abstand zur Barriere, desto niedriger fällt in der Regel die Rendite aus. Wenn Anleger dagegen eine höhere Rendite suchen, werden sie ein Bonus-Zertifikat mit einer relativ hohen, d. h. näher am Aktienkurs liegende Barriere, wählen.

Bonus-Zertifikate – Chancen und Risiken

Vorteile und Chancen:

Bonus-Zertifikate können attraktive Renditen auch in leicht aufwärts, seitwärts und sogar leicht abwärts gerichteten Märkten ermöglichen, sofern die Barriere während der gesamten Laufzeit nicht verletzt wird. Daraus kann sich gegenüber der Direktanlage bei seitwärts laufenden oder leicht fallenden Preisen des Basiswerts ein Renditevorteil ergeben. Ein weiterer Vorteil von klassischen Bonus-Zertifikaten ist die Möglichkeit, vollständig und unbegrenzt an steigenden Märkten über den Bonuslevel hinaus zu partizipieren. Je nach Risikoneigung lassen sich die erzielbaren Erträge optimieren und durch die Festlegung der Barrieren unterschiedliche Risikoprofile wählen.

Nachteile und Risiken:

Bonus-Zertifikate können neben den oben erwähnten Chancen auch Risiken bergen. So können bei Verletzung der Barriere erhebliche Verluste bis zum Totalverlust entstehen. Beispielsweise kann die Einlösung des Bonus-Zertifikats am Fälligkeitstag durch Lieferung von Aktien erfolgen. Liegt im Falle der Veräusserung der Aktien der Veräusserungserlös unter dem Preis, zu dem der Anleger das Bonus-Zertifikat erworben hat, entsteht dem Anleger ein Verlust. Im ungünstigsten Fall kann es zum Totalverlust des eingesetzten Kapitals kommen, wenn die gelieferten Aktien wertlos sind.

Auch eine Veräusserung des Bonus-Zertifikats während der Laufzeit kann zur Realisierung von Verlusten führen. Der Preis des Bonus-Zertifikats hängt während der Laufzeit in der Regel von der Kursentwicklung des Basiswerts ab. Daneben können sich auch die erwartete Volatilität, die Restlaufzeit des Zertifikats, das Zinsniveau oder die Dividendenerwartung des Basiswerts nachteilig auf den Preis des Bonus-Zertifikats auswirken.

Ein weiter Nachteil von Bonus-Zertifikaten im Vergleich zum Direktinvestment ist, das Bonus-Zertifikate keine laufenden Erträge (z. B. Dividenden) ausschütten. Ausserdem haben Anleger von Bonus-Zertifikaten kein Stimmrecht.

Ebenfalls stellt das Emittentenrisiko ein weiteres Risiko für Anleger von Bonus-Zertifikaten dar. Da Bonus-Zertifikate rechtlich gesehen nichts anderes als Inhaberschuldverschreibungen gegenüber dem Emittenten darstellen, unterliegen sie keinem extra gesicherten Einlagensicherungsfonds. Daher sind Anleger dem Risiko ausgesetzt, dass die Emittentin ihre Verpflichtungen nicht erfüllen kann, z. B. im Falle einer Insolvenz oder einer behördlichen Anordnung.