|

Lassen Sie sich den Artikel vorlesen:

|

Es stimmt schon, was die alten Weisheiten behaupten: „Runter kommen sie immer“ und „runter geht es immer schneller als rauf“. Das sind zwar Sprüche, die aus der Zeit der Luftfahrtpioniere stammen. Aber auf die Börse trifft das nicht minder zu. Wenn es rutscht, rutscht es meist schnell. Und dann beginnt für viele Trader eine schwierige Phase. Denn das Tempo und die Reichweite der Kursbewegungen nehmen zu. Und das nicht nur nach unten, auch die Gegenreaktionen sind deutlich rasanter und weitreichender als in Phasen, in denen die Kurse in ruhiger See laufen. Sprich: Die Volatilität nimmt zu.

Was tun? Wenn die Kurse plötzlich Bocksprünge machen, hat man gleich zwei Herausforderungen zu meistern: Zum einen müsste man permanent mit dem Finger an der Trading-Station sitzen, denn starke Impulse können in solchen Phasen zu jeder Zeit und ansatzlos auftreten. Denn natürlich liegen bei allen Marktteilnehmern die Nerven blank, wenn die Kursschwankungen deutlich über das normale Mass hinausgehen. Da kann es in jedem Augenblick zu starken Kursveränderungen kommen, die ggf. sogar nur darauf basieren, dass die Marktteilnehmer hektisch einem Tick nach oben oder unten hinterherlaufen, weil sie fürchten, ansonsten einen starken Impuls zu verpassen. Zum anderen bedingt eine hohe Volatilität, dass man keine zuverlässigen Orientierungspunkte für die Stoppkurse hat. Denn wenn die Nerven erst einmal durchgehen, dominieren Emotionen über die Charttechnik, dann ist keine Unterstützung und kein Widerstand so zuverlässig wie in normalen Phasen.

Eine Lösung stellen wir Ihnen hier vor: Traden Sie in solchen Phasen einfach diese gestiegene Volatilität selbst. Fahren Sie andere Positionen zurück, so dass sie mit kleinerem Kapitaleinsatz und weiteren Stop Loss imstande sind, die übergeordnete Richtung weiter zu verfolgen, ohne zu grosse Verluste einkalkulieren zu müssen und positionieren sich zugleich im VIX, im VSTOXX oder dem VDAX new. Denn diese Indizes steigen, wenn die Unruhe am Aktienmarkt zunimmt. Je hektischer es am Markt zugeht, desto höher laufen bei diesen sogenannten Volatilitäts-Indizes die Kurse. Und man kann sie traden. Sehen wir uns das mal an:

Was ist Volatilität?

Volatilität ist einfach ein eleganteres Wort für Schwankungsintensität. D.h. die Volatilität steigt, wenn die übliche Schwankungsbreite der Kurse deutlich zunimmt. Welche Ursache das hat, ist für einen Trader letzten Endes unerheblich. Entscheidend ist: Höheren Gewinnchancen durch grössere und schnellere Kursimpulse stehen in solchen Phasen auch höheren Risiken durch abrupte Richtungswechsel und die Unberechenbarkeit der Impuls-Reichweite gegenüber. Es gibt einige markttechnische Indikatoren, die eine Zunahme der Volatilität gut abbilden, hier im Beispiel der Chaikin Volatility Index für den DAX. Der Haken dabei:

Solche Indikatoren messen die Volatilität, indem sie die Schwankungsintensität der Kurse in einen Indikator umrechnen. Beim Chaikin Volatility Index wird die Differenz zwischen Tagestief und Tageshoch gemessen und in einen Indikator umgerechnet der um die Nulllinie schwankt. Liegt der Indikator über null, nimmt die Volatilität des Kurses gegenüber dem Vergleichszeitraum gerade zu, unter null nimmt sie ab. Aber es gibt keine obere und untere Wendezone, anhand der man absehen könnte, dass die Volatilität ab jetzt stärker oder schwächer werden müsste. Wie auch, denn gerade da bewegt man sich ja auf unberechenbarem Terrain, weil die die höheren Schwankungen auslösenden, dünneren Nerven der Investoren nun einmal nicht in eine Skala pressbar sind. Es bleibt hier also beim Augenschein. Und wer sich den Chart ansieht, erkennt auch ohne einen solchen Indikator, ob es gerade hektischer oder ruhiger zugeht als sonst. Damit lässt sich als Trader also wenig anfangen. Das sieht bei VIX, VSTOXX und VDAX new anders aus:

Wie funktionieren VIX, VSTOXX und VDAX new?

Die drei bekanntesten und zugleich handelbaren Volatilitäts-Indizes VIX (für die US-Börse, konkret bezogen auf den marktbreiten Standard & Poor’s 500-Index), der VSTOXX (der sich auf den Euro Stoxx 50 bezieht) und VDAX new (der als Referenz den DAX hat), weisen zu markttechnischen Volatilitätsindikatoren einen ganz entscheidenden Unterschied auf: Sie messen die implizite Volatilität. Was so viel heiss wie: Hier wird abgebildet, ob die Marktteilnehmer für die kommenden 30 Tage mit zunehmenden oder mit abnehmenden Schwankungen rechnen. Es geht hier also nicht um die tatsächlichen, aktuellen Schwankungen. Es geht darum abzubilden, was die Marktteilnehmer in dieser Hinsicht erwarten!

Wie lässt sich so etwas messen? Indem man misst, wie sich die Anleger am Optionsmarkt verhalten. Wenn dort das Verhältnis zwischen den Umsätzen in eher konservativen, am Niveau der aktuellen Kurse liegenden Options-Basispreisen und dem Umsatz von Optionen, die Basispreise aufweisen, die weit über oder unter den aktuellen Kursen liegen, zu Gunsten letzterer Optionen ausschlägt, steigen diese Volatilitätsindizes. Das ist eine nachvollziehbare Berechnungsweise:

Denn je weiter die Basispreise, auf die die Marktteilnehmer setzen, von den aktuellen Kursen entfernt liegen, desto grösser sind die von diesen Akteuren erwarteten Bewegungen. Denn sie setzen ja darauf, dass diese Basispreise bis zum Laufzeitende der Optionen auch erreicht werden. Wie so etwas aussieht, sehen Sie anhand des vorstehenden und des folgenden Charts, die das US-Volatilitätsbarometer VIX (oben) und den auf die Optionen des Euro Stoxx 50 berechneten VSTOXX (unten) abbilden.

Diese Indizes werden auch „Angst-Barometer“ genannt – warum?

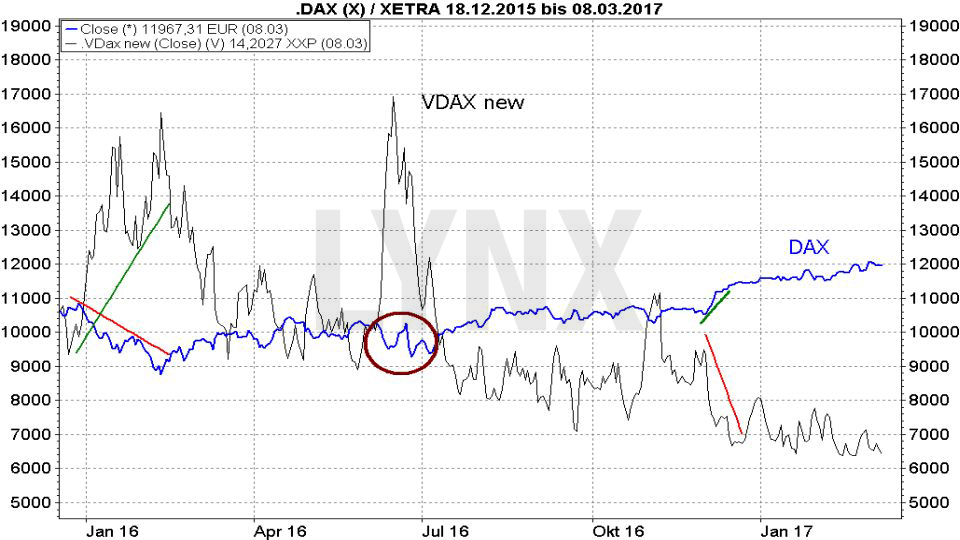

Jetzt kommen wir zu einem interessanten Phänomen, das sich einem im ersten Moment nicht erschliesst. So, wie die Volatilitätsindizes berechnet werden, müssten sie steigen, wenn die Kursausschläge ungewöhnlich stark werden, egal, ob es dabei nach unten oder nach oben geht. Aber die folgenden Abbildungen, die den VDAX new mit dem DAX vergleichen, zeigen:

Fast immer steigt der VDAX nur dann nennenswert, wenn es kräftig abwärts geht. Was auch für die beiden anderen, den VIX und den VSTOXX, gilt. Das ist der Grund, warum diese Indizes auch „Angst-Barometer“ heissen. Aber was steckt dahinter?

Investoren sehen in steigenden Kursen nichts Bedrohliches, in fallenden schon. Das gilt sogar für kurzfristige Trader, denen es, da sie sich nicht nach Emotionen oder langfristigen Gesichtspunkten, sondern nach der Chart- und oder Markttechnik richten, eigentlich egal sein könnte, in welche Richtung es geht. Nur dann, wenn die Kurse wirklich senkrecht steigen, wird man am Optionsmarkt etwas hektischer, weil einige dann, z.B. weil sie bei einer Super-Rallye nicht von Anfang an dabei sind, weiter entfernt liegende Basispreise bei Optionen wählen in der Hoffnung, durch deren höhere Hebel verpasste Gewinne aufzuholen. Aber wenn es abwärts geht, geht es anders zu, denn:

„Runter geht es immer schneller“ ist, wie eingangs schon angeführt, nicht einfach ein leerer Spruch. Abwärtsbewegungen werden, da viele Anleger grundsätzlich nur „Long“ sind, immer dramatischer wahrgenommen und haben eine höhere Beteiligung an aktiven Investoren als Aufwärtsbewegungen. Vor allem deswegen, weil ausgelöste Stop Loss-Verkaufsorders, die Positionen absichern sollen, den Druck beschleunigen. Und weil viele versuchen, sich bei fallenden Kursen umgehend abzusichern, indem sie Put-Optionen kaufen. Und deren Basispreise liegen, weil man dann schnell an Extremsituationen denkt, oft weit unter dem aktuellen Niveau. Denn die sind vom Kurs her billiger, so dass man sie ohne immensen Kapitalaufwand einsammeln kann, dafür aber auch nur im Fall eines Crashs abgesichert wäre. Beispiel für eine solche Aktion wäre:

Der DAX dreht bei 12.500 Punkten plötzlich dynamisch nach unten ab. Ein Investor, der nicht sicher ist, ob es bei einer normalen Korrektur bleibt, sichert sich ab, indem er Put-Optionen mit drei Monaten Restlaufzeit kauft, die einen Basispreis von 11.000 Punkten haben und mit denen er im Fall eines Crashs einen Teil der Verluste kompensieren würde. In einem normalen Marktumfeld würden solche so weit vom Kurs entfernt liegende Basispreise kaum gekauft, in einem hektischen Marktumfeld werden sie aber stark nachgefragt – und schon steigt der Volatilitäts-Index, in diesem Fall der VDAX new, deutlich an.

Pragmatismus kontra Emotionen: Wie handelt man solche Indizes?

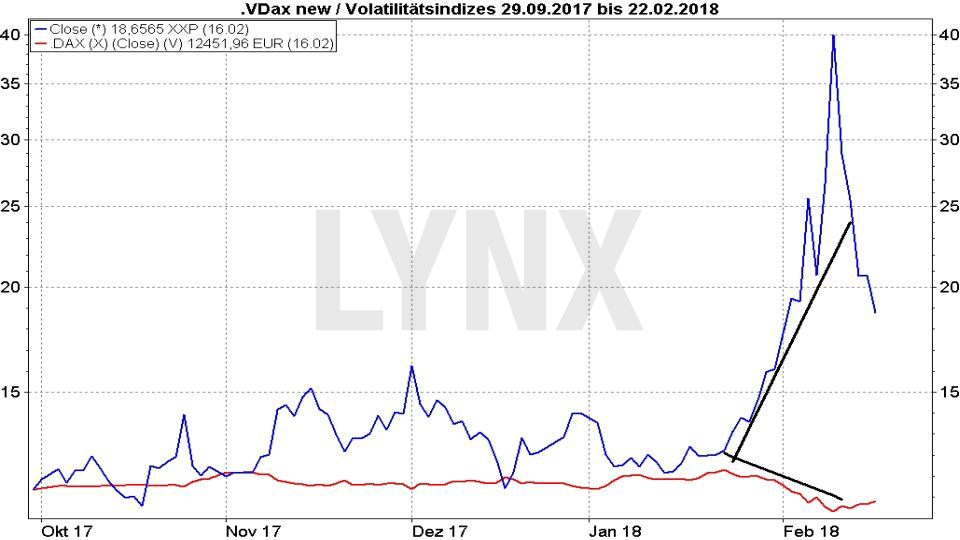

Wie handelt man solche „Angst-Barometer“? Der erste Gedanke wäre ja: Wenn es einem angesichts der Marktentwicklung flau im Magen wird, geht man Long, wenn sich ein Kurseinbruch scheinbar ausgetobt hat, wechselt man wieder auf die Short-Seite. Aber da sollte man vorsichtig sein, denn gerade das Jahr 2017 hat, speziell an der Wall Street, gezeigt:

Völlig überzogen wirkende Aufwärtstrends, die die Anleger in einer derart trügerischen Sicherheit wiegen, dass die „Angst-Barometer“ wie der VIX auf historische Tiefs fallen, können sich länger hinziehen als gedacht. Und einem scheinbar ausgestandenen Kurseinbruch folgt nicht selten dann, wenn alle denken, es sei vorbei, ein zweiter. Sich bei Trades auf eigene Emotionen oder die vermuteten Emotionen anderer zu stützen, ist nie ideal – auch nicht bei Indizes, die gerade diese Gemütslagen wiedergeben.

Es spricht absolut nichts dagegen, hier genauso vorzugehen wie bei anderen Assets auch, indem man sich pragmatisch an der Charttechnik orientiert. Nur so steht man über dem „Chaos“, das z.B. ein kräftig steigender VIX wiederspiegelt. Was z.B. hiesse, dass man beim VIX, den Sie in vorstehendem Chart über eine Zeitspanne von zehn Monaten sehen, den Ausbruch über die vorherige Widerstandszone auf der Long-Seite tradet und auflaufende Gewinne mit engen Stop Loss absichert. Der Rücksetzer an die vorherigen Hochs, den wir im Chart sehen, wird zu einer erneuten Trading-Chance, bei der es darauf ankäme, ob der VIX erneut nach oben dreht, die Korrektur also ein „zweites Bein“ erhält oder die Gegenbewegung nach oben weitergeht bzw. einfach die Schwankungen abnehmen. Das würde dazu führen, dass der VIX wieder unter diese als Unterstützung dienende Zone zurückfiele und eine Chance auf einen Short-Trade bieten würde.

Sie möchten auch bei fallenden Aktienkursen Geld verdienen?

LYNX bietet Ihnen den Börsenhandel der vorgestellten Produkte direkt an den Heimatmärkten an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.