In letzter Zeit taucht der Begriff „Hindenburg Omen“ öfter in Meldungen über die Aktienmärkte auf. Allein der Name klingt nach dunklen Wolken über den Kursen … und das soll auch so sein. Die Frage ist aber, ob dieses „Omen“ wirklich etwas taugt. Worum es sich hier handelt und wie man das „Hindenburg Omen“ aus meiner Sicht einordnen könnte, sehen wir uns in diesem Beitrag an.

Zunächst einmal ist diese Bezeichnung „Hindenburg Omen“ ein Kunstwort, d. h. diese Indikation, die vor einem nahen Crash warnen soll, leiht sich zwar den Bezug auf die Brandkatastrophe in Lakehurst 1937, als das deutsche Luftschiff Hindenburg Feuer fing und am Landemast abstürzte, aber das ist letztlich nur so, um der Sache einen dramatischen Namen zu geben. Weder hat die Sache an sich mit Zeppelin-Unglücken zu tun noch ist dieses Warnsignal damals, zum Zeitpunkt des Hindenburg-Unglücks, erstmalig aufgetaucht. Zu dieser Zeit gab es dazu nicht einmal die nötige Datenerfassung.

Diese Indikation ist auch noch nicht besonders alt, sie wurde von einem US-Mathematiker namens Jim Miekka vermutlich um die Jahrtausendwende entwickelt. Aber die entscheidende Frage ist, warum dieses „Omen“ regelmässig in den Börsenmedien auftaucht. Ist es, weil es oft entsteht und eine hohe Zuverlässigkeit hat … oder weil es so dramatisch klingt? Um der Sache gleich ein wenig die Spannung zu nehmen: Ich fürchte, es liegt an Letzterem. Um die Spannung aber ebenso hurtig wieder hochzufahren: Das heisst nicht, dass das Hindenburg Omen nichts taugen würde. Doch, das tut es. Man muss es nur richtig einzuordnen wissen.

Wie entsteht ein „Hindenburg Omen“: Die vier Komponenten dieser Indikation

Das Hindenburg Omen ist kein einzelner Indikator, sondern ergibt sich aus dem Eintreten von vier Bedingungen, die sich aus einzelnen, bereits zuvor existierenden Indikationen ableiten. Die da wären:

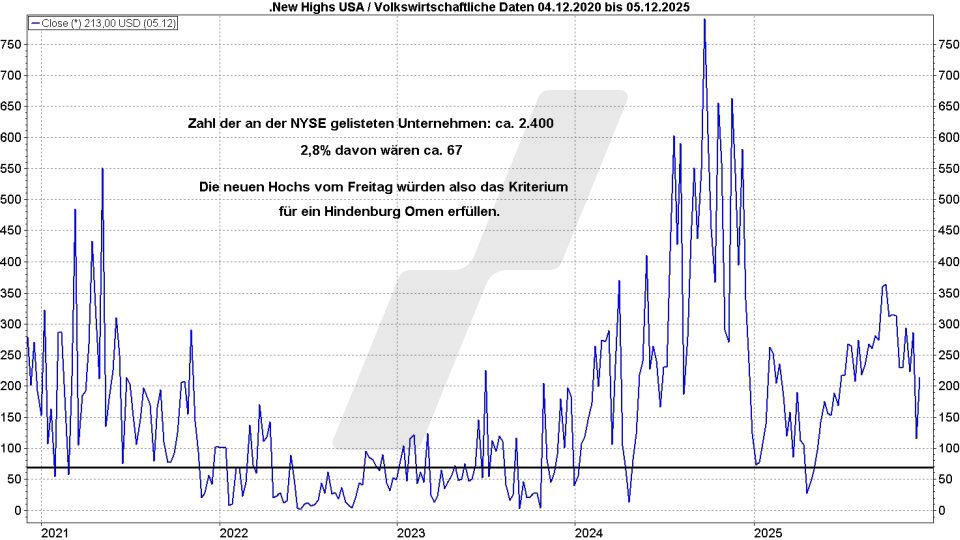

Erstens müssen die Zahl der neuen 52-Wochen-Hochs und die Zahl der neuen 52-Wochen-Tiefs am betreffenden Handelstag beide höher liegen als 2,8 Prozent der an der NYSE (der New York Stock Exchange) gelisteten Aktien.

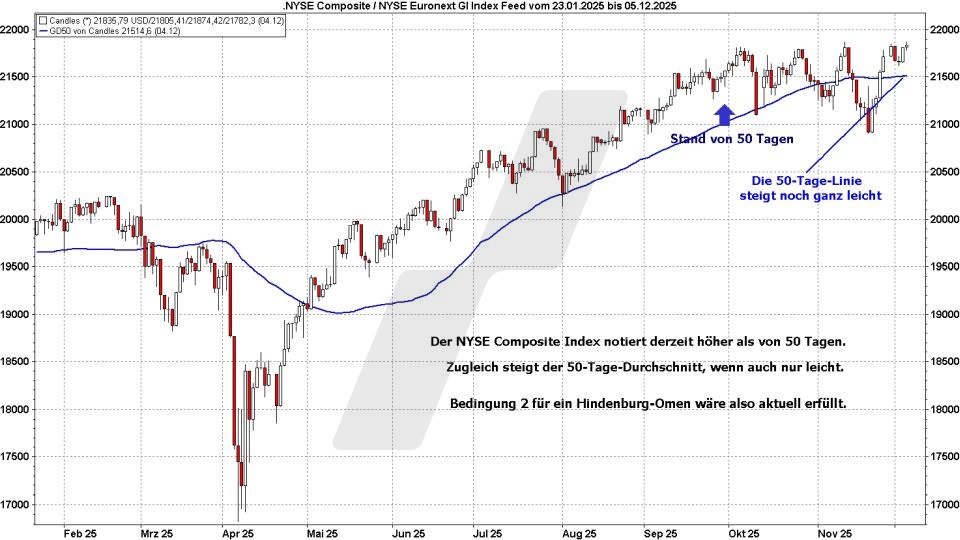

Zweitens muss der 50-Tage-Durchschnitt der NYSE bzw. des die dort gelisteten Aktien erfassenden NYSE Composite Index steigen und der Index selbst höher notieren als vor 50 Tagen.

Drittens muss der McClellan-Oszillator fallen. Das ist eine Art MACD-Indikator, der die Dynamik der Veränderung der Differenz zwischen steigenden und fallenden Aktien an der NYSE abbildet. Damit zeigt er ein „softeres“, geglättetes Bild der Veränderung zwischen der Zahl steigender und fallender Aktien. Diesen Oszillator kann ich nicht mit meinen Charts abbilden, dazu kann meine Datenbank nicht die nötigen Berechnungen anstellen, aber Sie finden die Berechnungen bzw. den aktuellen Stand des Indikators hier: https://www.mcoscillator.com/market_breadth_data/. Aktuell fällt der Oszillator tatsächlich, diese Bedingung für ein Hindenburg Omen wäre also erfüllt.

Und Viertens darf die in Bedingung 1 bereits im Raum stehende Zahl neuer 52-Wochen-Hochs nicht mehr als doppelt so hoch sein wie die der neuen 52-Wochen-Tiefs.

Haben wir aktuell ein Hindenburg Omen?

Klopft man diese vier Bedingungen ab und alle treffen zu, hat der entsprechende Handelstag ein Hindenburg Omen geliefert. Aber das wiederum wird nur zu einem gültigen Signal, wenn innerhalb von 36 Handelstagen ein weiteres Hindenburg Omen entsteht.

Aktuell steigt die 50-Tage-Linie des NYSE Composite, zugleich liegt der Index höher als vor 50 Tagen. Die 52-Wochen-Hochs und die 52-Wochen-Tiefs lagen am Freitag beide über der Schwelle von 2,8 Prozent der an der NYSE gelisteten Unternehmen. Der McClellan-Oszillator fiel. Aber Bedingung Nummer 4, die besagt, dass die Zahl der 52-Wochen-Hochs nicht mehr als doppelt so hoch sein darf wie die der 52-Wochen-Tiefs, ist NICHT erfüllt, denn sie ist beinahe dreimal so hoch (213 zu 72). Also: Nein, momentan gibt es kein Hindenburg Omen.

Warum diese Zusammensetzung wirr wirkt, es aber nicht ist

Gut, zugegeben, im ersten Moment wirkt das alles wie Hokuspokus. Das sind alles Indikationen, die man sich als normaler Anleger nie oder so gut wie nie anschaut. Und man könnte argwöhnen, dass das anders wäre, wenn sie wirklich taugliche Wegweisungen wären. Ausserdem wurde dieses „Omen“ deswegen von manchen so gepriesen, weil es den grossen Crash von 1987 vorhergesagt hätte. Wenn es das Hindenburg Omen damals schon gegeben hätte. Hat es aber nicht, daher ist dieser Treffer einer, der nur über einen Backtest ermittelbar ist. Und da liegt der Verdacht nahe, dass sich der Entwickler einfach ein paar Indikatoren zusammengemixt hat, die kurz vor dem 1987er Crash brenzlig aussahen und diese – für die Entwicklung von Signalen nicht korrekte – Arbeitsweise trotzdem als wegweisend pries.

Und warum es ausgerechnet 36 und nicht 30 oder 50 Tage sein sollen, in denen ein zweites Omen auftauchen muss und überhaupt, wieso es nach zwei Omen zu einem bärischen Warnsignal kommt und nicht schon nach einem oder erst nach drei: Das erschliesst sich mit Logik nicht.

Aber trotzdem ist diese Kombination aus vier absurd wirkenden Signalen alles andere als untauglich … wenn man sie als das nutzt, was sie ist: ein Hinweis bzw. Warnsignal. Ein Hindenburg Omen ist kein unmittelbares Verkaufssignal. Aber es war als solches auch nie angedacht worden.

Was diese Indikationen aussagen, wenn sie zusammen eintreten, ist: Mit der internen Struktur des Aktienmarkts stimmt was nicht. Denn was messen wir hier denn genau? Wir messen den „internen Gesundheitszustand“ des US-Aktienmarkts. Denken wir das mal durch:

Der Sinn hinter den vier Bedingungen

Wenn zugleich auffallend viele Aktien an der New York Stock Exchange neue Hochs und zugleich ebenso auffallend viele neue Tiefs ausbilden, ist das ziemlich ungewöhnlich und deutet an, dass die Marktbreite einer Aufwärtsbewegung zu klein wird. Einfach, weil zu viele Aktien bei einem steigenden Markt fallen. Was z.B. andeuten könnte, dass kaum oder kein frisches Kapital in den Markt fliesst, sondern Anleger schwache Aktien verkaufen, um auf den Zug der starken Titel aufspringen zu können, weil sie das sonst wegen einer bereits aufgebrauchten Barreserve nicht könnten.

Das wäre aber dann – zumindest noch – kein unmittelbares Warnsignal, wenn die Zahl der neuen 52-Wochen-Hochs sehr deutlich über der der neuen 52-Wochen-Tiefs läge, das ist der Sinn der Bedingung Nummer 4. Denn dann hätte der Markt noch genug „Aufwärts-Zugkraft“.

Da dieses Omen nur dann ein Warnsignal sein kann, wenn der Gesamtmarkt tatsächlich vom Trend her in einer Hausse ist, gilt ein Omen nur, wenn die 50-Tage-Linie des NYSE Composite Index steigt. Wobei der Index zusätzlich selbst über dem Kurs vor 50 Handelstagen liegen muss. Denn grundsätzlich könnte die Durchschnittslinie ja noch steigen, wenn der Index bereits unter sie gerutscht ist, dann wäre ein Omen aber nicht mehr gültig bzw. relevant, weil der Markt ja schon vorher begonnen hat, zu fallen.

Und ein fallender McClellan-Oszillator würde indizieren, dass nicht nur für ein paar wenige Tage, sondern schon eine Zeit lang mehr Aktien am Markt fallen als steigen. Das wirft einen Blick auf die Ratio steigender/fallender Aktien (Advance/Decline-Ratio), die man nur so erkennen kann, denn die neuen Hochs und Tiefs messen ja nur die extrem steigenden/fallenden Aktien, nicht die ganze Breite des Marktes. Insgesamt hätte man bei Eintreten eines solchen Hindenburg Omens also folgendes Bild:

Die Kernaussage des Hindenburg Omens und wie man damit umgehen könnte

Der Eindruck entsteht, dass der insgesamt, auf den Gesamtmarkt bezogen, noch intakt wirkende Anstieg in sich instabil geworden ist, weil immer weniger Aktien stark steigen, die Mehrheit der am Gesamtmarkt gelisteten Aktien aber bereits fällt und einige, siehe die relativ hohe Zahl an 52-Wochen-Tiefs, sogar schon stark. Und ja, das ist ganz und gar nicht gut. Aber nein, deswegen sofort auszusteigen, ergäbe keinen Sinn, denn:

So etwas kann ziemlich lange gutgehen. Aktuell zum Beispiel wird die Hausse des US-Aktienmarkts in der Tat nur von eher wenigen Aktien getragen, die dafür umso drastischer steigen. Dass diese Kurssteigerungen darüber hinaus auch auf einem „Hype“ (den in Sachen KI) basieren und extrem viel Geld in Investitionen und die Aktien der investierenden Unternehmen fliesst, ohne dass man sicher sein könnte, dass sich dieser monetäre Budenzauber am Ende wirklich auszahlt, macht die Sache nur noch brenzliger. Aber das läuft eben schon seit Monaten in dieser Intensität.

Also, ignorieren? Nein, das wäre aus meiner Sicht keine gute Idee. Nur sollte man eben erkennen: Nicht nach jedem doppelten Hindenburg-Omen (also einem, das binnen 36 Tagen von einem zweiten bestätigt wurde) kam in der Vergangenheit ein Crash oder auch nur eine grössere Korrektur. Aber anders herum sieht es anders aus: Wenn es zu grossen Korrekturen kam, waren sehr oft Hindenburg Omen davor aufgetaucht.

Also sollte man, wenn man ein solches Omen am US-Markt sieht, zumindest vorsichtiger werden. Das innere Ungleichgewicht ist dann da. Es muss sich nicht auswirken, aber es kann, also würde es nicht schaden, den Helm in diesem Fall ein wenig fester zu zurren. Für den faktischen Ausstieg aber gibt es ja genug andere, chart- und markttechnisch basierte Indikationen wie gleitende Durchschnitte, Trendlinien oder Trendwendeformationen. Aber als unmittelbares Ausstiegssignal war diese Indikation mit diesem theatralischen Namen auch nie gedacht, es wirkt auf viele nur so. Eben dieses Namens wegen.

Übrigens: Bei uns ist diese Methodik schwieriger einsetzbar, einfach, weil wir zwar auch einen „Composite Index“ in Form des derzeit etwa 340 Titel umfassenden CDAX haben, für den aber Daten wie neue 52 Wochen-Hochs und 52-Wochen-Tiefs oder ein McClellan Oszillator nicht so leicht zu bekommen sind wie für den NYSE Composite Index. Aber solange die US-Märkte ihre Rolle als Taktgeber der Weltbörsen beibehalten, ist es als Warnhinweis allemal ausreichend zu wissen, dass es jenseits des Atlantiks gerade zu einem Hindenburg Omen kam.

Ich wünsche Ihnen eine erfolgreiche Börsenwoche!

Ihr

Ronald Gehrt

Der Inhalt dieses Artikels wurde erstellt am 06.12.2025 um 21:42 Uhr. Wir beabsichtigen, diesen Artikel mindestens alle zu aktualisieren.

Sie möchten ein Depot für Ihre GmbH, AG oder UG eröffnen und Betriebsvermögen in Wertpapieren anlegen? Informieren Sie sich jetzt über unser Wertschriftendepot für Geschäftskunden: Mehr zum Firmendepot über LYNX