|

Lassen Sie sich den Artikel vorlesen:

|

Das am Donnerstagabend gemeldete Ergebnis des 1. Quartals hätte leicht ein weit grösseres Minus bei der Airbus-Aktie nach sich ziehen können. Geholfen haben dürfte, dass die Aktie zuvor schon fiel … und die Charttechnik. Aber aus dem Schneider sind die Bullen damit nicht.

Der Umsatz des Luftfahrzeugbauers stieg im ersten Quartal 2024 zwar um neun Prozent gegenüber dem Vorjahreszeitraum, zudem wurden 142 Maschinen ausgeliefert, 15 mehr als im ersten Quartal 2023. Aber dieses Vorjahresquartal war auch kein gutes gewesen. Und auch, wenn der Umsatz mit 12,83 Milliarden Euro in etwa im Rahmen der Analysten-Prognosen lag (Schnittwert der Schätzungen 12,87 Milliarden), der Gewinn tat es nicht.

Airbus‘ Gewinn vor Zinsen und Steuern (EBIT) lag bei 577 Millionen Euro, das waren 25 Prozent weniger als im Vorjahres-Vergleichszeitraum. Die Analysten hatten da im Schnitt mit weit mehr, konkret mit 789 Millionen gerechnet. Das war eine ziemliche Ernüchterung, zumal Airbus-Chef Faury erklärte, dass das operative Geschäftsumfeld derzeit noch keine Anzeichen einer Verbesserung zeigen würde. Aber:

Airbus hielt trotzdem an der bestehenden Prognose für 2024 fest: Das EBIT soll 6,5 bis 7,0 Milliarden Euro nach den 5,84 Milliarden 2023 erreichen, bei der Zahl der ausgelieferten Maschinen will der Konzern mit 800 Stück eine neue Bestmarke setzen. Es scheint, dass sich viele Anleger diesem eisernen „Daumen hoch“ angeschlossen haben, denn das Minus des Freitags, das im Tief knapp drei Prozent erreichte, lag zum Ende des deutschen Handels nur noch bei 0,85 Prozent. Der Optimismus hat sich also durchgesetzt … oder?

Die aktuellen Kurse, Charts, Dividenden und Kennzahlen zur Airbus Aktie finden Sie hier.

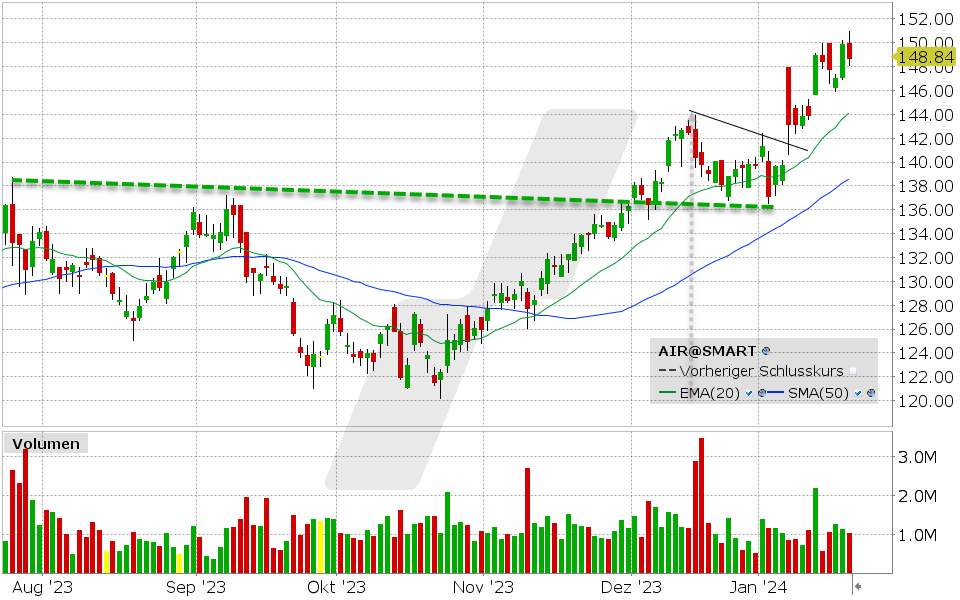

Expertenmeinung: Es ist nicht auszuschliessen, dass der Grossteil der hier Long ausgerichteten Trader entschieden hat, die Sache im Zweifel positiv zu sehen und aktiv dabei mithalf, ein bärisches Signal im Chartbild zu verhindern. Aber es könnte mit einem Seitenblick auf den Chart auch weit weniger Überzeugung als die Sorge vor einem Abwärts-Signal der Charttechnik gewesen sein …

… wissend, dass ein gekippter Trend Zweifel in Bezug auf die Rahmenbedingungen automatisch verstärkt und dann eine schlechte Stimmung schnell zum Selbstläufer werden kann. Und über dieses „wird schon wieder“ der beibehaltenen, optimistischen Prognose hinaus haben die Akteure ja nichts in der Hand, das beweisen könnte, dass dieser 2024er-Ausblick nicht doch noch kassiert werden muss.

Aber auch, wenn viele Analysten positiv blieben, einige ihre Kursziele nur leicht senkten, zwei ihre Ziele sogar anhoben, bleibt die charttechnische Lage in der Schwebe. Wir sehen im Chart, dass es am Freitag gelang, den Supportbereich 152,82 zu 156,50 Euro zu verteidigen, indem die Aktie knapp darüber schloss. Wir sehen aber auch, dass die Airbus-Aktie gerade erst am Mittwoch beim Versuch, sich wieder nach oben zu orientieren, genau an der 20-Tage-Linie abgewiesen wurde, was auf aktive Short-Seller hindeutet, die man jetzt erst einmal „aus dem Weg kaufen“ müsste.

Erst, wenn ein Schlusskurs über 165 Euro und damit über diesem Vorwochenhoch gelingt, wäre das Risiko, dass die Bären am Freitag einfach nur abwarteten, wie das ganze ausgeht und in dieser Woche zurückkommen, vorerst vom Tisch. Bis dahin bleibt der Gegenwind, der den Bullen durch diese magere Quartalsbilanz jetzt ins Gesicht bläst, erhalten.

Quellenangaben: Ergebnis des 1. Quartals, 25.04.2024:

https://www.airbus.com/sites/g/files/jlcbta136/files/2024-04/EN-Press-Release-Airbus-Q12024-Results-r5f4f.pdf

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen