Erfahrene Trader sind nicht überrascht

War der Montag, der 6. Februar 2018, an dem der Dow Jones in der Spitze 1.600 Punkte nachgab, ein einmaliger Ausrutscher? Nein. Es gab schon einmal ein solches Szenario. Und es dürfte auch nicht zum letzten Mal passiert sein. Die Hintergründe zum Flash Crash:

Nach einem Freitag, der das US-Index-Flaggschiff Dow Jones 666 Punkte kostete, dürften nicht wenige US-Anleger unruhig ins Wochenende gegangen sein. Zu viele waren sich zu sicher gewesen, dass da noch immens viel Luft nach oben und kaum Risiko nach unten wäre. Wie immer, wenn ein Aufwärtstrend sich in eine Parabel verwandelt. Da passte dieses ominöse Minus nicht ins Bild. Ominös, weil man sich nicht so recht erklären konnte, warum die US-Aktienmärkte in die Knie gegangen waren. Bei uns dürfte die Sorge nicht sehr viel kleiner ausgefallen sein, denn DAX & Co. fielen mit, obwohl sie sich zuvor im Zuge der Wall Street-Hausse auf der Oberseite grossenteils abgemeldet hatten. Entsprechend nervös ging man in den Montag. Aber mit dem dann eingetretenen Szenario hatte wohl kaum jemand gerechnet:

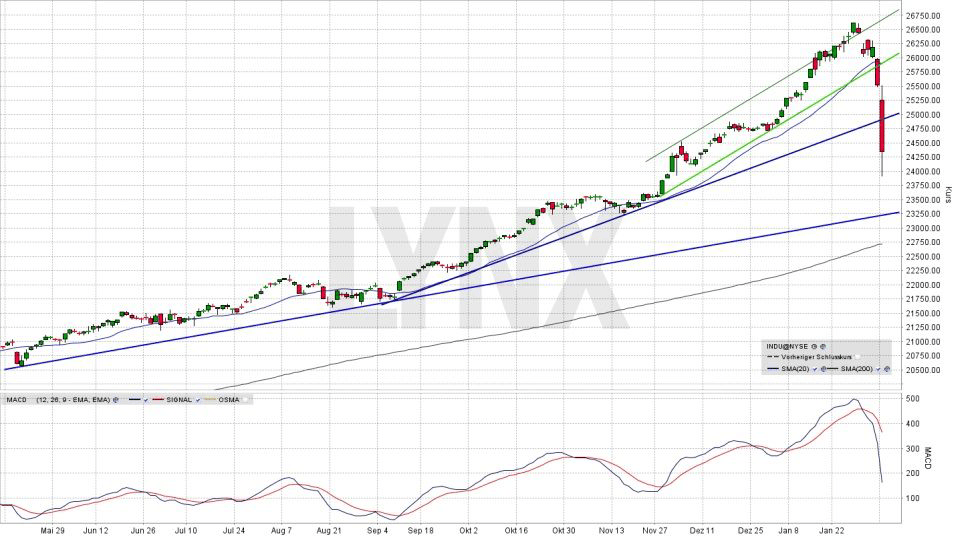

In der Spitze fiel der Dow Jones am Montag, den 5. Februar um ganze 1.600 Punkte, schloss am Ende mit einem Minus von 1.175 Punkten. Der Index brach wie vom Blitz getroffen ein, daher der Spitzname „Flash Crash“ für dieses Phänomen. Der grösste Punkteverlust aller Zeiten an einem Tag im Dow Jones. Was auf diesem hohen Niveau nicht viel zu sagen hat, aber -4,2 Prozent sind kein Pappenstiel. Und das sorgte für entsprechenden charttechnischen Flurschaden, wie der folgende Chart des Dow Jones auf Tagesbasis zeigt. Aber was war nur passiert, dass die Kurse derart stark nachgaben?

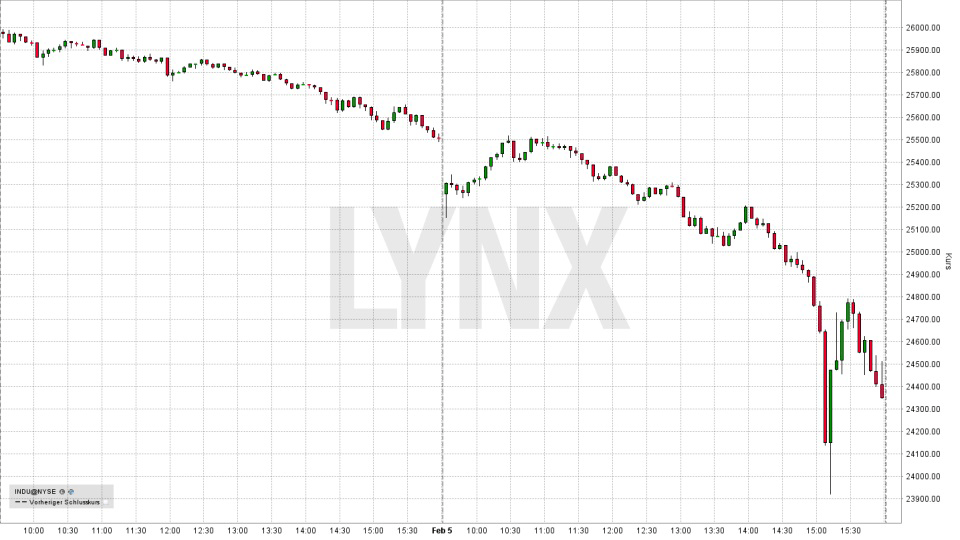

Sieht man sich in der unten folgenden Grafik den Handelsverlauf des Freitags und des Montags auf Fünf-Minuten-Basis an, stellt man fest, dass der Montag keinerlei Veränderung der Lage gegenüber Freitag brachte. Der Dow Jones startete mit einem Abwärts-Gap, das kurz nach dem Start in den Montags-Handel geschlossen wurde, danach setzte sich die Abwärtstendenz in derselben Dynamik wie am Freitag fort. Gegenwehr der Bullen: keine. Aber:

Der Druck intensivierte sich kurz vor 15 Uhr US-Zeit, also etwas mehr als eine Stunde vor dem Handelsende. Nicht, als der Dow Jones durch die runde Marke von 25.000 Punkten rutschte, sondern als er unter 24.900 Punkte fiel. Den Grund sehen Sie im Chart auf Tagesbasis oben: Dort verlief die aus dem September stammende Aufwärtstrendlinie, die nächstgelegene Unterstützung von Belang, nachdem der Index bereits am Freitag aus dem November-Aufwärtstrendkanal herausgefallen war. Aber weshalb fiel diese Reaktion derart heftig aus? Und was bedeutet das für die kommenden Tage?

Erfahrene Trader wussten: Es wird wieder passieren

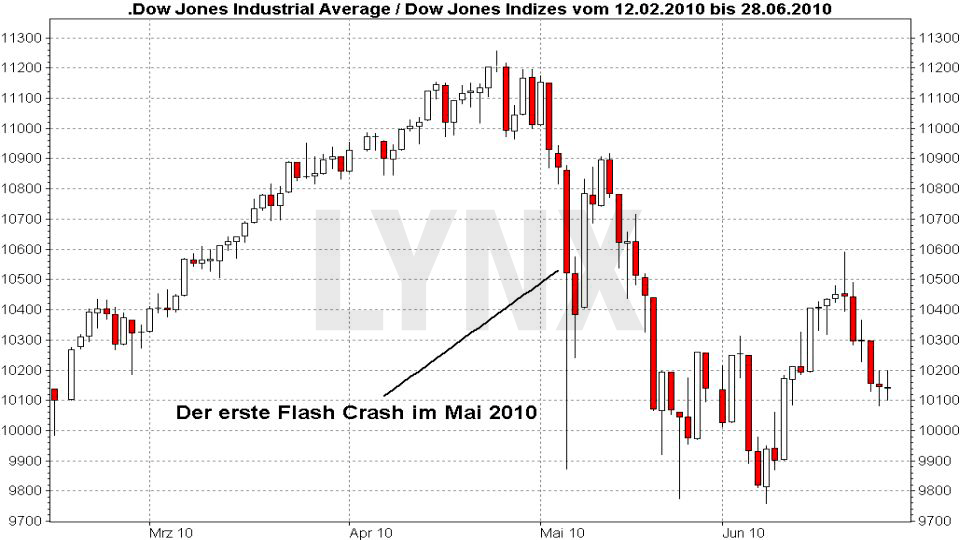

Der Grund für diese extreme Intensivierung der Abwärtsbewegung findet sich nicht in den Nachrichten. Der Montag war sogar eher ereignisarm. Es lag an der Art und Weise, wie grosse Adressen insbesondere an der Terminbörse seit Jahren vorgehen: riskant, mit maximalem Kapitaleinsatz und immens geringem Risikopuffer. Das war dem US-Aktienmarkt schon einmal zum Verhängnis geworden. Dieser Flash Crash vom 5. Februar 2017 hat einen Vorgänger: den Flash Crash vom 6. Mai 2010. Der nachfolgende Chart zeigt, was damals geschah:

Auch damals, vor fast acht Jahren, sahen die US-Aktienmärkte im Vorfeld eine sture, kräftige Aufwärtsbewegung, die plötzlich endete. Damals wie heute hatte es zuvor schon ein paar schwächere Tage gegeben, bevor die Kurse plötzlich nach unten ausser Kontrolle gerieten. Damals verlor der Dow Jones in weniger als einer halben Stunde 1.000 Punkte. Am 6. Mai 2010 gelang es, das Minus bis zum Handelsende erheblich einzudämmen, auch, wenn der Index bald darauf trotzdem wieder abrutschte. Diesmal. Am 5. Februar gelang das kaum. Zwar schloss der Dow Jones über 400 Punkte über dem Tagestief. Der marktbreite S&P 500 hingegen ging quasi am Tagestief aus dem Handel.

Damals, 2010, hiess es, düstere Machenschaften und kriminelle Energien seien Schuld an dem Kurseinbruch gewesen. Und Jahre später präsentierte man dann sogar einen angeblich Schuldigen, der ganz alleine die Wall Street ins Wanken gebracht haben sollte. Erfahrene Investoren konnten nur den Kopf schütteln, denn es war klar, was damals passiert war. Und da man so tat, als wäre all das von „Ausserhalb“ gekommen, war nicht minder klar, dass es eines Tages den nächsten Flash Crash geben würde. Aber wieso?

Maximales Tempo + maximale Performance = maximales Risiko

Weil die spekulativ agierenden grossen Adressen, vor allem die Hedgefonds, versuchen, immer schneller immer mehr Gewinn zu erreichen. Und da das meist sehr lange gut geht, vernachlässigt man den Sicherheitsaspekt, bis es schief geht – und dann oft gewaltig. Wobei die Hedgefonds, die clever und schnell genug sind, oft sogar sehr gut davon kommen, wenn sie schnell genug die Richtung wechseln. Leidtragende sind dann vor allem die normalen Aktienfonds, Pensionskassen und Versicherungen, also alle „Long Only“-Akteure, die dabei in die Tiefe gerissen werden. Zwei Aspekte kennzeichnen die aggressiven, am Terminmarkt agierenden Hedgefonds:

Tempo ist entscheidend. Daher werden computergesteuerte Handelsprogramme eingesetzt, die binnen Bruchteilen einer Sekunde entscheiden und handeln, wo Menschen zögern und nachdenken würden. Das bedeutet maximales Tempo, maximale Präsenz … aber auch das Leben mit allen Konsequenzen. Denn wenn ein solches Handelsprogramm aussteigt, dann richtig. Und wenn es die Seiten wechselt, von Long auf Short oder umgekehrt, geht es nicht minder schnell und heftig zu.

Der zweite Aspekt ist die maximal erreichbare Performance. Da die aggressiven Trader wissen, dass auch die Konkurrenz mit Handelssystemen agiert und nur wenige sich wirklich vom Grundprinzip her unterscheiden, versuchen viele, ihre Performance dadurch zu maximieren, indem sie aufgelaufene Gewinne in den Futures direkt wieder investieren. Das Guthaben, das bei tief im Gewinn liegenden Positionen aufläuft, wird ebenfalls in das Trading gesteckt. Damit kann man seine Positionen immer weiter erhöhen und dadurch den Hebel vergrössern, mit dem das ursprüngliche Kapital sich vermehrt. Diese Vorgehensweise wird auch „Pyramidisieren“ genannt. Eine geniale Sache – solange der Trend hält. Denn der Haken dabei ist, dass dadurch keine grösseren Kapitalreserven auflaufen, es wird ja alles immer wieder sofort investiert. Dementsprechend klein ist der Risikopuffer. Und das bedeutet:

Es ist egal, wie lange ein Trend bereits andauert, wie viel ein solcher grosser Trader bereits grundsätzlich „vorne“ liegt: Dadurch, dass die Schwelle, an der die Risikoprämie aufgezehrt ist, durch das permanente Reinvestieren der Gewinne immer eng am aktuellen Kursniveau liegt, reicht schon ein Rücksetzer, der ein wenig grösser ausfällt als das, was ein Computer-Handelssystem als „maximales Risiko“ ansieht, um das Kartenhaus einstürzen zu lassen. Dann müssen diese Akteure ihre Positionen umgehend reduzieren, um die Sicherheitsleistung, die „Margin“ aufzufüllen. Passiert das nicht, werden Futures-Positionen durch die Terminbörse zwangsverkauft. Und führen zu einer zusätzlichen Intensivierung eines Impulses der Märkte, der die Computer „überrascht“ hat. Der Abstieg um 666 Punkte am Freitag dürfte da schon dazu gehört haben. Als es beim Dow Jones am Montag dann plötzlich noch intensiver bergab ging, natürlich erst recht.

Daytrader und Handelsprogramme kennen eiserne Konsequenz – aber kein Limit

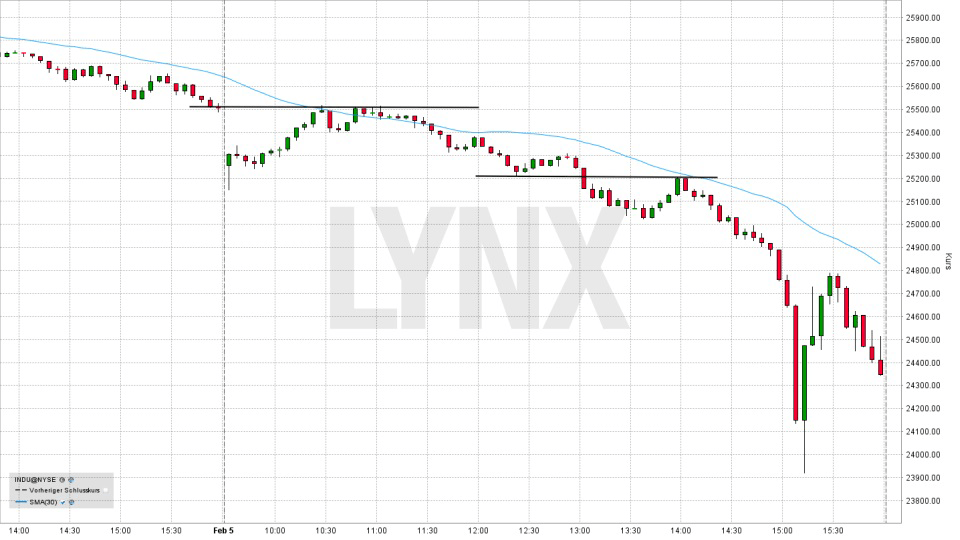

Hinzu kam, dass sich Handelsprogramme und erfahrene, erfolgreiche Daytrader in keiner Weise darum scheren, ob ein Trendimpuls seitens der Rahmenbedingungen gerechtfertigt wäre oder womöglich übertrieben sein könnte. Sie folgen konsequent den Signalen ihrer Systeme. Und damit halten sie Trendimpulse auf Intraday-Ebene oft selbst am Leben. Wenn wir uns dazu noch einmal das ganz kurzfristige Bild des Dow Jones ansehen, erkennen wir:

So extrem dieser Abstieg auch war, so chart- und markttechnisch konsequent war er zugleich. Unkontrolliert, wie das auf den ersten Blick gewirkt haben mochte, war das keineswegs. Die Kurslücke zu Handelsbeginn wurde präzise geschlossen, danach ging es weiter in der übergeordneten Trendrichtung (übergeordnet aus Sicht der Daytrader), wobei gleitende Durchschnitte wie hier der 150-Minuten-Durchschnitt oft – so auch hier – die Rolle des Leitstrahls übernehmen. Aber was bedeutet das, geht das jetzt so weiter?

Fazit: Die Zutaten für einen Flash Crash sind immer vorhanden

In Situationen, in denen die Kursausschläge kurzzeitig deutlich über das Normalniveau hinausgehen, bricht bei nahezu allen Marktteilnehmern Hektik aus. Die besonders fatal wirkt, weil niemand wirklich abschätzen könnte, wie es am Folgetag weitergeht. Kommt ein erneuter Verkaufsimpuls, weitet sich die Bewegung sogar zum Crash aus? Oder kommt es zu einem Turnaround und die Verluste werden in Windeseile wieder aufgeholt?

Das kommt darauf an, wie die Aktivitäten grosser Adressen ausserhalb des Bereichs der Futures-Märkte aussehen. Zieht man dort die Reissleine, werden die aggressiven Terminmarkt-Trader weiter stur in Richtung dieses ultra-kurzfristigen Abwärtstrends agieren. Aber wenn Fonds in die fallenden Kurse hinein die Hand aufhalten und so den Abwärtsimpuls abbremsen, kann schon ein kleines Verharren, eine moderate Gegenreaktion zur Basis einer immensen Rallye werden. Warum?

Weil diejenigen, die massiv auf der Short-Seite agieren, ihre Gewinne ja nur dann von reinen Buchgewinnen zu echten Gewinnen machen können, wenn sie ihre Short-Positionen schliessen. Aber um eine Short-Position zu schliessen, muss man die Gegenposition einnehmen – also Long gehen. Und das würde die Kurse nach oben ziehen. Würden Fonds und andere grosse Adressen zugleich kaufen, könnten die US-Indizes und in ihrem Schlepptau die Indizes der Eurozone ebenso rasant wieder nach oben laufen, wie sie zuvor gefallen sind. Dann würde der Flash Crash des Montags wie ein Ausrutscher wirken. Aber die erfahrenen Trader wissen:

Absehbar ist das nicht, denn diese beschriebene „Mechanik“, die hinter diesem Kursrutsch stand, kann, muss aber eben nicht, heute ebenso greifen wie gestern. Die Zutaten für einen Flash Crash sind immer da, denn die Hedgefonds und andere grosse Player am Terminmarkt werden weiterhin mit maximalem Tempo und maximalem Kapitaleinsatz agieren. Der zweite grössere Flash Crash nach dem 6. Mai 2010 wird also nicht der letzte gewesen sein, denn so lange nach aussen hin so getan wird, als könnten nur „böse Buben“ dergleichen hervorrufen und damit verleugnet wird, dass die Börsen heutzutage mit ihren grösseren Möglichkeiten auch grössere Risiken aufweisen können, werden solche Situationen wieder auftauchen. Aber:

Wer weiss, was da passiert, kann sich auch darauf einstellen. Gefahr erkannt, Gefahr gebannt – nur darauf kommt es an!

Sie möchten auch bei fallenden Aktienkursen Geld verdienen?

LYNX bietet Ihnen den Börsenhandel von Aktien direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Hinweis: Charts mit MarketMaker pp4 und mit Trader Workstation erstellt

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen